FP2級過去問題 2013年5月学科試験 問36(改題)

問36

所得税における住宅借入金等特別控除に関する次の記述のうち、最も適切なものはどれか。なお、本問において対象となる住宅は、省エネ基準適合住宅であるものとする。また、各選択肢において、子育て特例対象個人の特例については考慮しない。

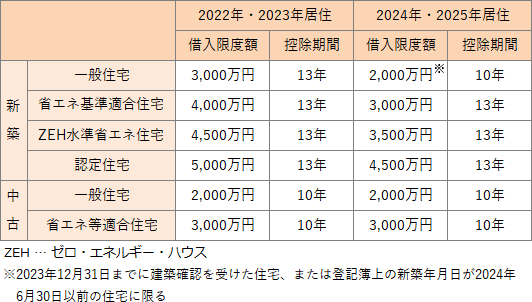

- 2025年中に新築住宅を取得し、かつ居住を開始して住宅借入金等特別控除の適用を受けた場合、13年間の累計控除額は、最高260万円である。

- 取得した中古住宅が、1982年1月1日以降に建築されたものである場合、他の要件を満たしていれば、住宅借入金等特別控除の適用を受けることができる。

- 住宅借入金等特別控除は、適用を受けようとする者のその年分の合計所得金額が3,000万円以下でなければ、他の要件にかかわらず、その適用を受けることはできない。

- 住宅ローンの繰上げ返済を行い、借入金の償還期間が当初の借入れの日から10年未満となった場合でも、他の要件を満たしていれば、償還期限を迎える年分まで住宅借入金等特別控除の適用を受けることができる。

広告

広告

正解 2

問題難易度

肢112.0%

肢260.4%

肢315.6%

肢412.0%

肢260.4%

肢315.6%

肢412.0%

分野

科目:D.タックスプランニング細目:6.税額控除

解説

- 不適切。2025年に新築の省エネ基準適合住宅を取得して居住した場合、住宅ローン控除の対象となる借入金残高は原則として最高3,000万円となります。控除率は0.7%なので1年あたり21万円、13年間トータルでの控除額は最高で「21万円×13年=273万円」です。

- [適切]。住宅ローン控除は中古住宅も対象となります。中古住宅の場合、①1982年(昭和57年)1月1日以降に建築されたもの、②新耐震基準に適合するもの、③一定の耐震改修工事を居住開始までに行うもの、いずれかでなければなりません。

- 不適切。3,000万円ではありません。住宅ローン控除は、適用を受けようとする者のその年分の合計所得金額が2,000万円以下であることが条件となっています。住宅ローン控除の適用を受けるためには、納税者のその年分の合計所得金額が3,000万円以下でなければならない。(2024.9-34-2)住宅ローン控除の適用を受けようとする場合、納税者のその年分の合計所得金額は3,000万円以下でなければならない。(2022.9-34-3)住宅ローン控除の適用を受けようとする場合、納税者のその年分の合計所得金額が2,500万円以下でなければならない。(2022.1-35-3)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2021.1-35-1)住宅ローン控除の適用を受けるためには、納税者のその年分の合計所得金額が2,000万円以下でなければならない。(2019.5-35-1)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、3,000万円以下でなければならない。(2018.5-35-2)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2017.9-36-1)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2016.9-35-4)住宅ローン控除の適用を受けるためには、納税者のその年分の合計所得金額が2,000万円以下でなければならない。(2016.5-35-1)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2016.1-36-4)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、4,000万円以下でなければならない。(2015.10-36-2)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2015.9-36-3)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、3,000万円以下でなければならない。(2015.5-36-3)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2014.9-36-1)住宅ローン控除の適用を受けようとする者のその年分の合計所得金額は、2,000万円以下でなければならない。(2014.1-36-1)

- 不適切。住宅ローン控除の対象となる住宅ローンは、償還期間が10年以上であるものです。繰上げ返済によって借入れ当初からの償還期間が10年未満となった場合、この要件を満たさなくなるため、その年以後は住宅ローン控除の適用を受けられません。住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の契約により定められていた最初に償還した月から10年未満となった場合、残りの控除期間について住宅ローン控除の適用を受けることはできない。(2024.9-34-3)住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の借入れの日から10年未満となった場合であっても、残りの控除期間について住宅ローン控除の適用を受けることができる。(2023.1-35-1)住宅ローン控除の適用を受けていた者が、住宅ローンの一部繰上げ返済を行い、住宅ローンの償還期間が当初の借入れの日から10年未満となった場合であっても、残りの控除期間について、住宅ローン控除の適用を受けることができる。(2021.5-34-4)住宅ローン控除の適用を受けていた者が、住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の借入れの最初の償還月から10年未満となった場合、残りの控除期間について、住宅ローン控除の適用を受けることができない。(2019.9-36-4)住宅ローン控除の適用を受けていた者が、住宅ローンの一部繰上げ返済を行い、住宅ローンの償還期間が当初の借入れの日から10年未満となった場合であっても、残りの控除期間について、住宅ローン控除の適用を受けることができる。(2019.1-36-3)住宅ローン控除の適用を受けていた者が、住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の借入れの日から10年未満となった場合、残りの控除期間について、住宅ローン控除の適用を受けることはできない。(2018.9-35-4)住宅ローン控除の適用を受けていた者が、住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の借入れの日から10年未満となった場合であっても、残りの控除期間について、住宅ローン控除の適用を受けることができる。(2018.5-35-3)住宅ローン控除の適用を受けていた者が、住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の借入れの日から10年未満となった場合であっても、残りの控除期間について、住宅ローン控除の適用を受けることができる。(2017.9-36-3)住宅ローンの繰上げ返済を行い、借入金の償還期間が当初の借入れの最初の償還月から10年未満となった場合でも、他の要件を満たしていれば、償還期限を迎える年分まで住宅ローン控除の適用を受けることができる。(2015.10-36-4)住宅ローンの一部繰上げ返済を行い、借入金の償還期間が当初の借入れの日から10年未満となった場合でも、償還期限を迎える年分まで住宅ローン控除の適用を受けることができる。(2014.5-35-4)

広告

広告