FP2級過去問題 2013年5月学科試験 問58

問58

相続税の延納および物納に関する次の記述のうち、最も適切なものはどれか。

- 延納の担保として提供できる財産は、相続財産に限らず、担保として不適格なものでなければ、相続人固有の財産でも認められる。

- 延納が認められる期間は、最高25年である。

- 被相続人から贈与を受けていた財産のうち、相続時精算課税の適用を受けた財産も、物納に充てることができる。

- 「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地を物納するときの収納価額は、この特例の適用前の価額である。

広告

広告

正解 1

問題難易度

肢161.5%

肢25.7%

肢320.0%

肢412.8%

肢25.7%

肢320.0%

肢412.8%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- [適切]。相続税を延納する場合、担保を提供しなくてはいけません。担保財産は、相続や遺贈により取得した財産に限られず、相続人固有の財産でも第三者が所有する財産でもよいことになっています。相続により取得した土地以外の土地でも問題ありません。

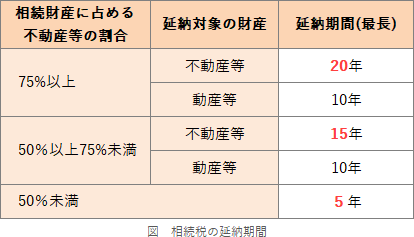

- 不適切。相続税の延納期間は、原則として最長5年ですが、不動産に係る相続税額の場合には最長20年までの延納が認められます。

- 不適切。贈与を受けていた財産のうち、相続時精算課税の適用を受けた財産は、物納することができません。物納の収用価額は、原則として相続税の課税価格計算の基礎となったその財産の価額ですが、相続時精算課税の適用を受けた贈与財産は、贈与時の価額が相続税の課税価格のベースとなります。年月の経過により2つの価額に大きな差異が生じる可能性があるため、物納に充てることができないとされています。相続時精算課税制度の適用を受けた贈与財産は、物納に充てることができない。(2021.9-59-3)

- 不適切。物納財産の収納価額は、相続税の課税価格に算入した額によるため、小規模宅地等の評価減の特例の適用を受けた相続財産を物納する場合、収納価額は特例適用後の価格となります。「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地等を相続税の物納に充てる場合の収納価額は、当該特例の適用後の価額となる。(2025.5-56-3)「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地等を物納する場合の収納価額は、特例適用前の価額である。(2023.1-60-4)「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地を物納する場合の収納価額は、特例適用後の価額である。(2021.9-59-4)小規模宅地等についての相続税の課税価格の計算の特例の適用を受けた宅地等を物納する場合の収納価額は、原則として特例適用後の価額となる。(2014.5-57-4)

広告

広告