FP2級過去問題 2015年5月学科試験 問60

問60

2026年中に開始する相続における相続税額の計算に関する次の記述のうち、2026年1月1日現在施行の法令等に基づき、最も不適切なものはどれか。

- 遺産に係る基礎控除額は、「3,000万円+600万円×法定相続人の数」の算式によって計算される。

- 相続人が受け取った死亡保険金の非課税限度額は、「1,000万円×法定相続人の数」の算式によって計算される。

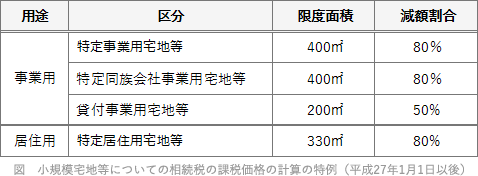

- 「小規模宅地等についての相続税の課税価格の計算の特例」における特定居住用宅地等については、330㎡を適用対象面積の上限として評価額の80%を減額することができる。

- 相続により取得した宅地に特定居住用宅地等と特定事業用等宅地等が含まれる場合、それぞれの適用対象面積まで「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けることができる。

広告

広告

正解 2

問題難易度

肢14.3%

肢285.5%

肢34.3%

肢45.9%

肢285.5%

肢34.3%

肢45.9%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 適切。遺産に係る基礎控除額は、「3,000万円+600万円×法定相続人の数」の式で計算します。遺産に係る基礎控除額は、「3,000万円+600万円×法定相続人の数」の算式により計算した金額である。(2025.5-55-1)死亡保険金の非課税限度額は、「500万円×法定相続人の数」の算式により計算した金額である。(2018.9-56-3)遺産に係る基礎控除額は、「5,000万円+1,000万円×法定相続人の数」の算式によって計算される。(2016.9-56-1)遺産に係る基礎控除額は、「3,000万円+600万円×法定相続人の数」の算式によって計算される。(2015.9-58-1)

- [不適切]。1,000万円ではありません。相続人が受け取った死亡保険金の非課税限度額は、「500万円×法定相続人の数」の式で計算します。生命保険金の非課税限度額は、「500万円×法定相続人の数」の算式によって計算される。(2015.9-56-1)

- 適切。小規模宅地等の評価減の特例における特定居住用宅地等に該当すれば、330㎡までの部分について評価額の80%を減額することができます。

相続人が相続により取得した宅地が「小規模宅地等についての相続税の課税価格の計算の特例」における特定居住用宅地等に該当する場合、330㎡を適用対象面積の上限として評価額の80%を減額することができる。(2015.9-58-4)

相続人が相続により取得した宅地が「小規模宅地等についての相続税の課税価格の計算の特例」における特定居住用宅地等に該当する場合、330㎡を適用対象面積の上限として評価額の80%を減額することができる。(2015.9-58-4) - 適切。相続により取得した宅地に特定居住用宅地等と特定事業用等宅地等が含まれる場合は、適用面積の調整は必要なく、それぞれの敷地について適用対象面積(330㎡と400㎡)まで適用することができます。

広告

広告