FP2級 2016年1月 実技(金財:個人)問11

問11

Aさんが《設例》の〈物件Xおよび物件Yに関する資料〉のとおり物件Xを売却し、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」および「居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)」の適用を受けた場合における所得税および復興特別所得税と住民税の合計額を計算した次の〈計算式〉の空欄①~④に入る最も適切な数値を解答用紙に記入しなさい。なお、問題の性質上、明らかにできない部分は、「□□□」で示してある。

〈計算式〉

〈計算式〉

- 取得費(概算取得費)

7,000万円×□□□%=(①)万円 - 課税長期譲渡所得金額

7,000万円-□□□万円=(②)万円 - 所得税および復興特別所得税と住民税の合計額

所得税 (②)万円×(③)%=□□□円

復興特別所得税 □□□円×□□□%=□□□円

住民税 (②)万円×□□□%=□□□円

合計額 (④)円

| ①万円 |

| ②万円 |

| ③% |

| ④円 |

広告

広告

正解

| ① 350(万円) |

| ② 3,400(万円) |

| ③ 10(%) |

| ④ 4,831,400(円) |

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔①について〕

取得費が不明な場合または実際の取得費が譲渡価格の5%相当額を下回る場合には、譲渡価格の5%を取得費とすることができます。これを概算取得費といいます。

7,000万円×5%=350万円

よって、正解は350(万円)になります。

〔②について〕

自己の居住用財産を譲渡した場合には、譲渡益から最高3,000万円を控除できます。この場合、課税譲渡所得金額は「譲渡価格-(取得費+譲渡費用)-3,000万円」の式で求めます。

譲渡価格は7,000万円、取得費は①より350万円、譲渡費用は設例より250万円とわかるので、

7,000万円-(350万円+250万円)-3,000万円=3,400万円

よって、正解は3,400(万円)になります。

〔③について〕

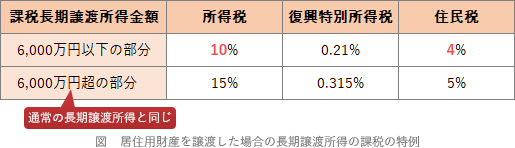

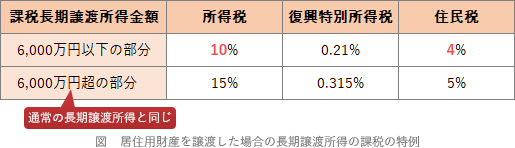

軽減税率の特例とは、居住用財産を譲渡した年の1月1日における所有期間が10年超の場合に、通常よりも税率の低い税率が適用される特例です。Aさんが物件Xを取得したのは4年まですが、相続や贈与により取得した場合には被相続人や贈与者の取得時期を引き継ぐので、Aさんも適用を受けることができます。 本問では課税長期譲渡所得金額が3,400万円なので全部を軽減税率で計算できます。所得税の税率は10%です。

本問では課税長期譲渡所得金額が3,400万円なので全部を軽減税率で計算できます。所得税の税率は10%です。

よって、正解は10(%)になります。

〔④について〕

所得税:3,400万円×10%=340万円

復興特別所得税:3,400万円×0.21%=7.14万円

住民税:3,400万円×4%=136万円

合計:340万円+7.14万円+136万円=483.14万円

※全部まとめて「3,400万円×14.21%=483.14万円」と計算することも可能です。

よって、正解は4,831,400(円)になります。

取得費が不明な場合または実際の取得費が譲渡価格の5%相当額を下回る場合には、譲渡価格の5%を取得費とすることができます。これを概算取得費といいます。

7,000万円×5%=350万円

よって、正解は350(万円)になります。

〔②について〕

自己の居住用財産を譲渡した場合には、譲渡益から最高3,000万円を控除できます。この場合、課税譲渡所得金額は「譲渡価格-(取得費+譲渡費用)-3,000万円」の式で求めます。

譲渡価格は7,000万円、取得費は①より350万円、譲渡費用は設例より250万円とわかるので、

7,000万円-(350万円+250万円)-3,000万円=3,400万円

よって、正解は3,400(万円)になります。

〔③について〕

軽減税率の特例とは、居住用財産を譲渡した年の1月1日における所有期間が10年超の場合に、通常よりも税率の低い税率が適用される特例です。Aさんが物件Xを取得したのは4年まですが、相続や贈与により取得した場合には被相続人や贈与者の取得時期を引き継ぐので、Aさんも適用を受けることができます。

よって、正解は10(%)になります。

〔④について〕

所得税:3,400万円×10%=340万円

復興特別所得税:3,400万円×0.21%=7.14万円

住民税:3,400万円×4%=136万円

合計:340万円+7.14万円+136万円=483.14万円

※全部まとめて「3,400万円×14.21%=483.14万円」と計算することも可能です。

よって、正解は4,831,400(円)になります。

広告

広告