FP2級過去問題 2017年9月学科試験 問60

問60

相続税の納税資金対策に関する次の記述のうち、最も不適切なものはどれか。

- オーナー経営者への役員退職金の支給は、自社株式の評価額を引き下げる効果が期待できることに加え、相続時における納税資金の確保にもつながる。

- オーナー経営者への役員退職金の支払い原資の準備として、契約者(=保険料負担者)および死亡保険金受取人を法人、被保険者をオーナー経営者とする長期平準定期保険や逓増定期保険などの生命保険に加入することが考えられる。

- オーナー経営者が死亡したときの相続税額の負担を軽減するため、オーナー経営者が保有する自社株式の大半を経営に関与しない第三者に生前に移転しておくことが望ましい。

- 納付すべき相続税額について、延納によっても金銭で納付することを困難とする事由がある場合には物納が認められているが、物納に充てることができる財産の種類には申請順位があり、第1順位には国債、地方債、不動産、上場株式などが挙げられる。

広告

広告

正解 3

問題難易度

肢15.3%

肢27.2%

肢378.1%

肢49.4%

肢27.2%

肢378.1%

肢49.4%

分野

科目:F.相続・事業承継細目:9.事業承継対策

解説

- 適切。役員退職金を支給すると、会社の純資産価額が減少するので、自社株式の評価額を引き下げる効果が期待できます。相続税は原則、現金で納付しなければいけないので、相続時における納税資金の確保にもなります。オーナー経営者への役員退職金の支給は、自社株式の評価額を引き下げる効果が期待できることに加え、相続時における納税資金の確保にもつながる。(2019.5-60-2)

- 適切。長期平準定期保険や逓増定期保険などの生命保険は、保険期間の途中までは貯蓄性が高く、経営者向けの保険として活用されています。経営者への役員退職金の原資を準備する方法として、契約者(=保険料負担者)および死亡保険金受取人を法人、被保険者を経営者とする終身保険などの生命保険に加入することが考えられる。(2025.5-60-2)死亡退職金の原資の準備として、契約者(=保険料負担者)および死亡保険金受取人を法人、被保険者を経営者とする生命保険に加入することが考えられる。(2022.9-59-1)経営者への役員退職金の原資の準備として、契約者(=保険料負担者)および死亡保険金受取人を法人、被保険者を経営者とする終身保険などの生命保険に加入することが考えられる。(2020.9-60-1)

- [不適切]。オーナー経営者が死亡したときの相続税負担を軽減するには、第三者ではなく後継者に移転しておくことが望まれます。第三者に株式を渡すと会社を乗っ取られます。オーナー経営者が死亡したときの相続税額の負担を軽減するため、その経営者が保有する自社株式の大半を経営に関与しない第三者に生前に移転しておくことが望ましい。(2019.9-60-3)オーナー経営者が死亡したときの相続税額の負担を軽減するため、オーナー経営者が保有する自社株式の大半を経営に関与しない第三者に生前に移転しておくことが望ましい。(2015.9-60-3)オーナー経営者が死亡したときの相続税額の負担を軽減するため、オーナー経営者が保有する自社株式の大半を経営に関与しない第三者に生前に移転しておくことが望ましい。(2014.5-60-3)

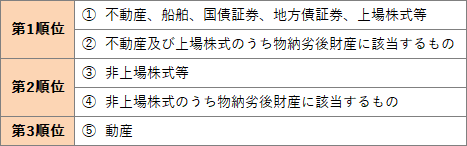

- 適切。相続税において、物納に充てることができる財産の種類には申請順位があり、第1順位は「不動産・船舶・国債・地方債・上場株式等」、第2順位は「非上場株式等」、第3順位は「動産」です。

納付すべき相続税額について、延納によっても金銭で納付することを困難とする事由がある場合には物納が認められているが、物納に充てることができる財産の種類には申請順位があり、第1順位には国債、地方債、不動産、上場株式などが挙げられる。(2019.5-60-4)

納付すべき相続税額について、延納によっても金銭で納付することを困難とする事由がある場合には物納が認められているが、物納に充てることができる財産の種類には申請順位があり、第1順位には国債、地方債、不動産、上場株式などが挙げられる。(2019.5-60-4)

広告

広告