FP2級 2018年5月 実技(金財:生保)問14

問14

母Cさんの相続等に関する以下の文章の空欄①~③に入る最も適切な数値を解答用紙に記入しなさい。

- 「賃貸アパートを経営していた母Cさんが2026年分の所得税および復興特別所得税について確定申告書を提出しなければならない場合に該当するとき、相続人は、原則として、相続の開始のあったことを知った日の翌日から(①)カ月以内に準確定申告書を提出しなければなりません」

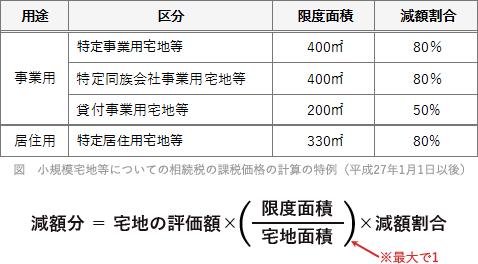

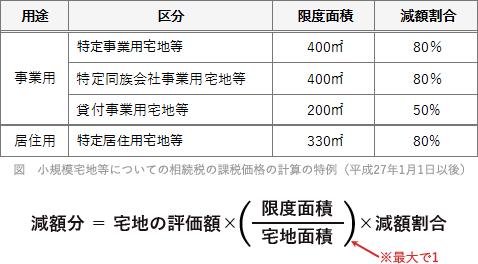

- 「Aさんが母Cさんの貸付事業を相続税の申告期限までに承継する等の所定の要件を満たせば、賃貸アパートの敷地は、貸付事業用宅地等として『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けることができます。Aさんが当該敷地について本特例の適用を受けた場合に減額される金額は、(②)万円となります」

- 「Aさんが受け取る死亡保険金は、みなし相続財産として相続税の課税対象となります。Aさんが受け取った死亡保険金のうち、相続税の課税価格に算入される金額は、(③)万円となります」

| ①カ月 |

| ②万円 |

| ③万円 |

広告

広告

正解

| ① 4(カ月) |

| ② 1,000(万円) |

| ③ 200(万円) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

確定申告を要する人が年の中途で死亡した場合は、本人(被相続人)に代わり相続人が、相続の開始があったことを知った日の翌日から4カ月以内に申告と納税をしなければなりません。これを「準確定申告」といいます。

よって、正解は4(カ月)です。

〔②について〕

貸付事業用宅地等は、小規模宅地等についての相続税の課税価格の計算の特例で、相続税評価額が200㎡までの面積を限度に50%減額されます。 賃貸アパートの敷地は面積300㎡、相続税評価額3,000万円ですので、減額される金額は、

賃貸アパートの敷地は面積300㎡、相続税評価額3,000万円ですので、減額される金額は、

3,000万円×200㎡300㎡×50%=1,000万円

よって、正解は1,000(万円)になります。

〔③について〕

死亡保険金の非課税限度額は「500万円×法定相続人の数」で計算します。

法定相続人はAさんと妹Bさんの2人なので、「500万円×2人=1,000万円」が非課税限度額となります。Aさんが受け取った死亡保険金は1,200万円なので、非課税限度額1,000万円を差し引いた200万円が、相続税の課税価格に算入される金額となります。

よって、正解は200(万円)になります。

確定申告を要する人が年の中途で死亡した場合は、本人(被相続人)に代わり相続人が、相続の開始があったことを知った日の翌日から4カ月以内に申告と納税をしなければなりません。これを「準確定申告」といいます。

よって、正解は4(カ月)です。

〔②について〕

貸付事業用宅地等は、小規模宅地等についての相続税の課税価格の計算の特例で、相続税評価額が200㎡までの面積を限度に50%減額されます。

3,000万円×200㎡300㎡×50%=1,000万円

よって、正解は1,000(万円)になります。

〔③について〕

死亡保険金の非課税限度額は「500万円×法定相続人の数」で計算します。

法定相続人はAさんと妹Bさんの2人なので、「500万円×2人=1,000万円」が非課税限度額となります。Aさんが受け取った死亡保険金は1,200万円なので、非課税限度額1,000万円を差し引いた200万円が、相続税の課税価格に算入される金額となります。

よって、正解は200(万円)になります。

広告

広告