FP2級 2019年1月 実技(FP協会:資産設計)問37(改題)

問37

仮に、幸子さんが現時点で死亡した場合、幸子さんの相続に係る相続税の総額として、正しいものはどれか。なお、相続税の課税価格の合計額は2億4,000万円であるものとし、計算に当たっては、下記<計算過程>に従って計算すること。また、相続を放棄した者はいないものとする。

<計算過程>

<計算過程>

- 相続税の課税価格の合計額から基礎控除額を差し引き、課税遺産総額を算出

- 課税遺産総額を各法定相続人が民法の規定に基づく法定相続分に応じて取得したものとして、各法定相続人の取得金額を計算

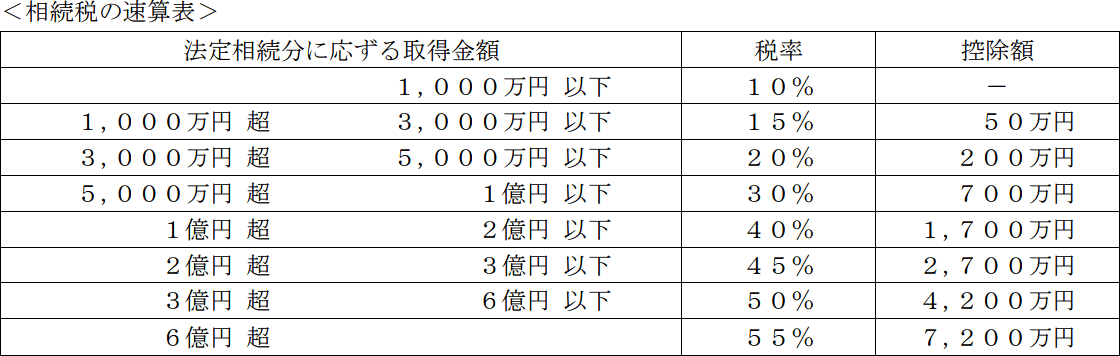

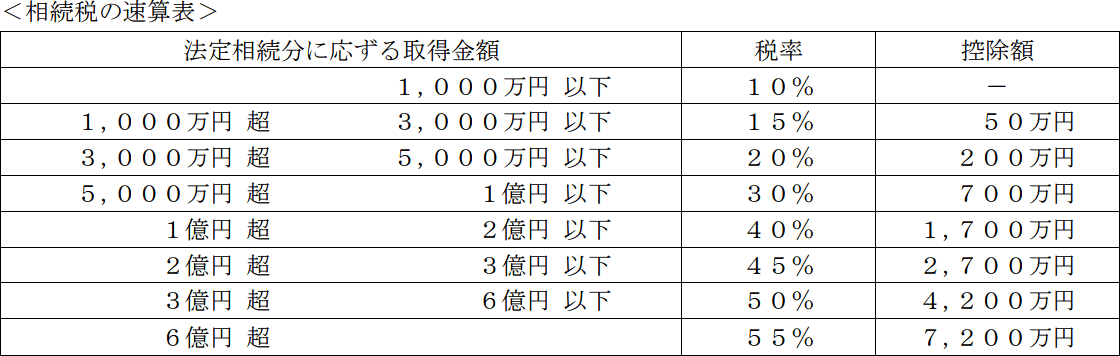

- 各法定相続人の取得金額に対して<相続税の速算表>を適用し、税額を算出

- 上記③で算出された税額を合計し、相続税の総額を算出

- 2,920万円

- 3,160万円

- 3,660万円

- 4,540万円

広告

広告

正解 2

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」の式で算出されます。

配偶者である太郎さんは既に死亡しているため、被相続人の子が法定相続人となります。子が既に死亡している場合、代襲相続人としてその子(被相続人の孫)が相続人となります。<設例>のケースだと、子である義人さんが既に死亡しているためその子に当たるにおける健吾さんと加奈さんが義人さんに代わって法定相続人となります。よって、法定相続人は勇人さん・智子さん・健吾さん・加奈さんの4人です。

法定相続人が4人であるため遺産に係る基礎控除額は、

3,000万円+600万円×4人=5,400万円

課税価格の合計額は2億4,000万円ですので、基礎控除額を差し引いた課税遺産総額は、

2億4,000万円-5,400万円=18,600万円

〔②について〕

法定相続人が数人の子であるときは、子それぞれの相続分は等しくなります。よって、各人の法定相続分は次のとおりです。

②で求めた各相続人の取得金額に対する相続税は速算表より以下のとおりです。

③で算出された税額を合計して答えを求めます。

1,160万円+1,160万円+420万円+420万円=3,160万円

したがって正解は[2]です。

遺産に係る基礎控除額は「3,000万円+600万円×法定相続人の数」の式で算出されます。

配偶者である太郎さんは既に死亡しているため、被相続人の子が法定相続人となります。子が既に死亡している場合、代襲相続人としてその子(被相続人の孫)が相続人となります。<設例>のケースだと、子である義人さんが既に死亡しているためその子に当たるにおける健吾さんと加奈さんが義人さんに代わって法定相続人となります。よって、法定相続人は勇人さん・智子さん・健吾さん・加奈さんの4人です。

法定相続人が4人であるため遺産に係る基礎控除額は、

3,000万円+600万円×4人=5,400万円

課税価格の合計額は2億4,000万円ですので、基礎控除額を差し引いた課税遺産総額は、

2億4,000万円-5,400万円=18,600万円

〔②について〕

法定相続人が数人の子であるときは、子それぞれの相続分は等しくなります。よって、各人の法定相続分は次のとおりです。

- 勇人さん … 1/3

- 智子さん … 1/3

- 健吾さん(代襲相続) … 1/3×1/2=1/6

- 加奈さん(代襲相続) … 1/3×1/2=1/6

- 勇人さん … 18,600万円×1/3=6,200万円

- 智子さん … 18,600万円×1/3=6,200万円

- 健吾さん … 18,600万円×1/6=3,100万円

- 加奈さん … 18,600万円×1/6=3,100万円

②で求めた各相続人の取得金額に対する相続税は速算表より以下のとおりです。

- 勇人さん … 6,200万円×30%-700万円=1,160万円

- 智子さん … 6,200万円×30%-700万円=1,160万円

- 健吾さん … 3,100万円×20%-200万円=420万円

- 加奈さん … 3,100万円×20%-200万円=420万円

③で算出された税額を合計して答えを求めます。

1,160万円+1,160万円+420万円+420万円=3,160万円

したがって正解は[2]です。

広告

広告