FP2級 2023年1月 実技(FP協会:資産設計)問31

問31

大久保家が契約している保険の保険金等が支払われた場合の課税に関する次の(ア)~(エ)の記述について、適切なものには○、不適切なものには×を解答欄に記入しなさい。

- 和雄さんが余命6ヵ月以内と診断され、定期保険Aからリビング・ニーズ特約の生前給付金を受け取った後、和雄さんが死亡した場合、相続開始時点における残額は、相続税の課税対象となる。

- 和雄さんが死亡したことにより、留美子さんが受け取る定期保険Aの死亡保険金は、相続税の課税対象となる。

- 自宅が火災で全焼となり、和雄さんが受け取る火災保険Bの損害保険金は、所得税(一時所得)の課税対象となる。

- 留美子さんが、がんに罹患して陽子線治療を受けたことによって、留美子さんが受け取る医療保険Cからの先進医療給付金は、所得税(一時所得)の課税対象となる。

| (ア) | (イ) | (ウ) | (エ) |

広告

広告

正解

| (ア) | (イ) | (ウ) | (エ) |

| 〇 | 〇 | × | × |

分野

科目:B.リスク管理細目:3.生命保険

解説

- 〇適切。リビング・ニーズ特約で受け取る保険金は所得税法上の非課税所得ですが、受け取った保険金が被保険者の死亡時点で残っていた場合、その残額は相続財産となり相続税の課税対象となります。

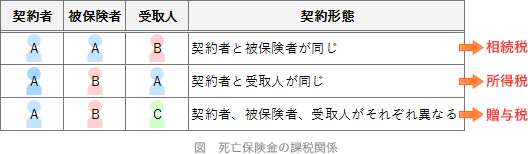

- 〇適切。契約者(=保険料負担者)と被保険者がともに和雄さんであるため、和雄さんが死亡したことによって留美子さんが受け取る死亡保険金は、相続税の課税対象となります。

- ×不適切。心身や資産に加えられた損害の補填を目的として、個人が損害保険契約から受け取る損害保険金は、原則として非課税所得となります。

- ×不適切。身体の傷害に基因して支払いを受ける保険金は、所得税法上の非課税所得とされています。したがって、医療保険やガン保険の保険金を被保険者本人が受け取った場合、非課税所得となります。被保険者本人のほか、被保険者の家族が受け取った場合も非課税です。

広告

広告