FP2級 2023年9月 実技(金財:個人)問8

問8

Aさんの2025年分の所得税の課税に関する次の記述①~③について、適切なものには○印を、不適切なものには×印を解答用紙に記入しなさい。

- 「Aさんは不動産所得の金額に損失が生じているため、確定申告をすることによって、純損失の繰越控除の適用を受けることができます」

- 「Aさんが長女Cさんの国民年金保険料を支払った場合、その支払った保険料はAさんの社会保険料控除の対象となります」

- 「Aさんが適用を受けることができる配偶者控除および扶養控除の額は、それぞれ38万円です」

| ① | ② | ③ |

広告

広告

正解

| ① | ② | ③ |

| × | 〇 | × |

分野

科目:D.タックスプランニング細目:2.所得税の仕組み

解説

- ×不適切。純損失の繰越控除は、青色申告の特典のひとつで、事業所得や不動産所得などに損失の金額(赤字)があり、損益通算を行ってもその損失を控除しきれない場合に、その控除しきれない額(純損失の金額)を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除できる制度です。Aさんは白色申告なので純損失の繰越控除の適用はなく、仮に青色申告だったとしても、不動産所得の損失はその全額を給与所得から控除できるため純損失は生じません。

- 〇適切。納税者自身または納税者と生計を一にする配偶者・親族のために納税者本人が負担した社会保険料は、その全額が社会保険料控除の対象となります。このため、Aさんが長女Cさんの負担すべき国民年金保険料を支払った場合、その支払額はAさんの社会保険料控除とすることができます。

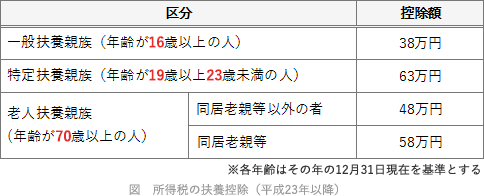

- ×不適切。扶養控除の額は63万円、配偶者控除の額は26万円です。

配偶者控除は、合計所得金額が58万円以下、事業専従者として給与支払いを受けていない配偶者を有していて、納税者の合計所得金額が1,000万円以下である場合に適用を受けることができます。妻Bさんにはパート収入90万円がありますが、給与所得控除後の金額は「90万円-65万円=25万円」となるので、所得要件を満たしています。また、Aさんの合計所得金額は「総所得金額680万円+退職所得230万円=910万円(問9参照)」です。よって、控除額は26万円となります。

扶養控除は、生計を一にしている年末時点で16歳以上の親族であって合計所得金額が58万円以下の人を有する場合に適用を受けることができます。長女Cさん(21歳)は、収入がなく19歳以上23歳未満であるため特定扶養親族に該当します。よって、控除額は63万円となります。

広告

広告