FP2級 2023年9月 実技(金財:生保)問10

問10

不動産所得に係る青色申告制度に関する以下の文章の空欄①~④に入る最も適切な数値を、下記の〈数値群〉のなかから選び、その記号を解答用紙に記入しなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

- 「不動産の貸付が事業的規模に該当する場合、不動産所得の金額の計算上、青色申告特別控除として最高(①)万円を控除することができます。(①)万円の青色申告特別控除の適用を受けるためには、不動産所得に係る取引を正規の簿記の原則に従い記帳し、その記帳に基づいて作成した貸借対照表、損益計算書その他の計算明細書を添付した確定申告書を法定申告期限内に提出することに加えて、e-Taxによる申告(電子申告)または電子帳簿保存を行う必要があります。なお、不動産の貸付が事業的規模でない場合、青色申告特別控除額は最高(②)万円です」

- 「不動産所得の金額の計算上、不動産の貸付が事業的規模に該当するか否かについては、社会通念上、事業と称するに至る程度の規模かどうかにより実質的に判断しますが、形式基準によれば、独立した家屋の貸付についてはおおむね(③)棟以上、アパート等については貸与することができる独立した室数がおおむね□□□以上であれば、特に反証のない限り、事業的規模として取り扱われます」

- 「青色申告者が受けられる税務上の特典として、青色申告特別控除のほかに、純損失の(④)年間の繰越控除、純損失の繰戻還付などが挙げられます」

- イ.1

- ロ.2

- ハ.3

- ニ.5

- ホ.7

- ヘ.10

- ト.26

- チ.38

- リ.55

- ヌ.65

| ① | ② | ③ | ④ |

広告

広告

正解

| ① | ② | ③ | ④ |

| ヌ | ヘ | ニ | ハ |

分野

科目:D.タックスプランニング細目:7.所得税の申告と納付

解説

〔①について〕

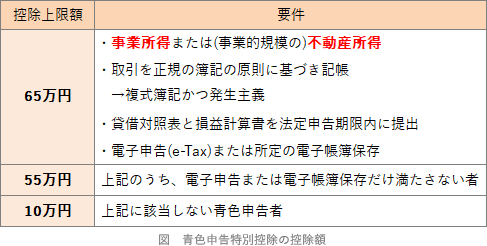

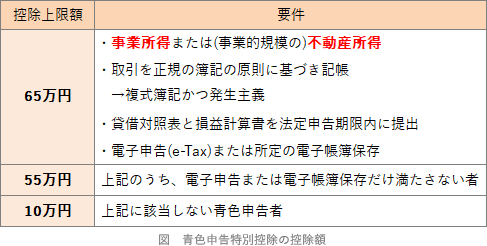

青色申告特別控除は、事業所得や不動産所得を得ている人が、正規の簿記に基づいて記帳した貸借対照表と損益計算書を添付した確定申告書を申告期限内に提出し、電子申告または電子帳簿保存をしている場合に、最高65万円の控除を受けられる制度です。

よって、正解は[ヌ]の65(万円)になります。

〔②について〕

65万円の控除を受けるには、①事業所得または②不動産所得を生むべき事業を営んでいる必要があります。このため、不動産所得では、不動産の貸付が事業的規模で行われているときに限り、65万円(55万円)の控除の対象となります。事業的規模でない場合には、青色申告特別控除額は一律10万円です。

よって、正解は[ヘ]の10(万円)になります。 〔③について〕

〔③について〕

所得税法の区分では、貸付け可能な不動産が、アパート・貸間であれば10室以上、独立家屋であればおおむね5棟以上であれば事業的規模の貸付けとして取り扱われます(5棟10室基準)。事業的規模と判定されると、青色申告の控除額がアップしたり、事業専従者の給与を経費化できるなどのメリットがあります。

よって、正解は[ニ]の5(棟)になります。

〔④について〕

青色申告者には、青色申告特別控除のほかにも次のような税制上の特典があります。

よって、正解は[ハ]の3(年間)になります。

青色申告特別控除は、事業所得や不動産所得を得ている人が、正規の簿記に基づいて記帳した貸借対照表と損益計算書を添付した確定申告書を申告期限内に提出し、電子申告または電子帳簿保存をしている場合に、最高65万円の控除を受けられる制度です。

よって、正解は[ヌ]の65(万円)になります。

〔②について〕

65万円の控除を受けるには、①事業所得または②不動産所得を生むべき事業を営んでいる必要があります。このため、不動産所得では、不動産の貸付が事業的規模で行われているときに限り、65万円(55万円)の控除の対象となります。事業的規模でない場合には、青色申告特別控除額は一律10万円です。

よって、正解は[ヘ]の10(万円)になります。

所得税法の区分では、貸付け可能な不動産が、アパート・貸間であれば10室以上、独立家屋であればおおむね5棟以上であれば事業的規模の貸付けとして取り扱われます(5棟10室基準)。事業的規模と判定されると、青色申告の控除額がアップしたり、事業専従者の給与を経費化できるなどのメリットがあります。

よって、正解は[ニ]の5(棟)になります。

〔④について〕

青色申告者には、青色申告特別控除のほかにも次のような税制上の特典があります。

- 青色事業専従者給与の必要経費への算入

- 純損失の繰越控除

- 純損失の繰戻還付

- 棚卸資産の評価で低価法を選択できる

- 貸倒引当金の繰り入れができる

よって、正解は[ハ]の3(年間)になります。

広告

広告