わが国の税制(全5問中5問目)

No.5

わが国の税制に関する次の記述のうち、最も不適切なものはどれか。2019年9月試験 問31

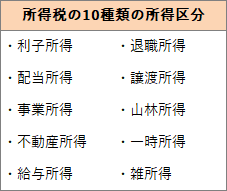

- 所得税では、課税対象となる所得を10種類に区分し、それぞれの所得の種類ごとに定められた計算方法により所得の金額を計算する。

- 相続税では、納税者が申告をした後に、税務署長が納付すべき税額を決定する賦課課税方式を採用している。

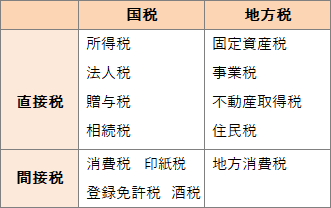

- 税金を負担する者と税金を納める者が異なる税金を間接税といい、消費税は間接税に該当する。

- 税金には、国税と地方税とがあるが、法人税は国税に該当し、事業税は地方税に該当する。

広告

正解 2

問題難易度

肢16.1%

肢272.8%

肢36.9%

肢414.2%

肢272.8%

肢36.9%

肢414.2%

分野

科目:D.タックスプランニング細目:1.わが国の税制

解説

- 適切。所得税では、各所得の性質や税の負担能力に応じた課税を実現するために、事業所得、不動産所得、給与所得、利子所得、配当所得、一時所得、譲渡所得、雑所得、山林所得、退職所得の10種類に所得を区分し、各所得ごとに定められた方法で所得金額を計算します。

所得税では、課税対象となる所得を8種類に区分し、それぞれの所得の種類ごとに定められた計算方法により所得の金額を計算する。(2023.5-31-1)所得税では、課税対象となる所得を10種類に区分し、それぞれの所得の種類ごとに定められた計算方法により所得の金額を計算する。(2022.1-31-1)

所得税では、課税対象となる所得を8種類に区分し、それぞれの所得の種類ごとに定められた計算方法により所得の金額を計算する。(2023.5-31-1)所得税では、課税対象となる所得を10種類に区分し、それぞれの所得の種類ごとに定められた計算方法により所得の金額を計算する。(2022.1-31-1) - [不適切]。賦課課税方式ではありません。相続税は、納税者自らが1年間の所得金額とそれに応じた税額を計算し、申告を行うことで税額が確定する申告納税方式です。賦課課税方式とは、国や地方公共団体が税額を計算して納税者に通知する方式で、不動産取得税、固定資産税、自動車税、個人住民税などで採用されています。贈与税では、納税者が申告書に記載した財産の内容に基づき、税務署長が納付すべき税額を決定する賦課課税方式が採用されている。(2024.9-31-2)相続税では、納税者が申告書に記載した被相続人の資産等の内容に基づき、税務署長が納付すべき税額を決定する賦課課税方式を採用している。(2023.5-31-2)贈与税では、納税者が贈与を受けた財産を申告した後に、税務署長が納付すべき税額を決定する賦課課税方式を採用している。(2022.1-31-2)

- 適切。納税義務者と税金の負担者が同じ場合は直接税、同一でない場合は間接税といいます。消費税は納税義務者が事業者、税負担者が消費者と異なるので間接税です。税金を負担する者と税金を納める者が異なる税金を間接税といい、相続税は間接税に該当する。(2022.1-31-3)税金を負担する者と税金を納める者が異なる税金を間接税といい、固定資産税は間接税に該当する。(2021.9-31-4)税金を負担する者と税金を納める者が異なる税金を間接税といい、贈与税は間接税に該当する。(2021.3-31-3)

- 適切。税は、国に納める国税と、都道府県や市町村に納める地方税に分類できます。下表のように法人税は国税、事業税は地方税です。

税金には国税と地方税があるが、不動産取得税は国税に該当し、固定資産税は地方税に該当する。(2022.1-31-4)税金には、国税と地方税があるが、相続税は国税に該当し、登録免許税は地方税に該当する。(2021.9-31-3)税金には国税と地方税があるが、固定資産税は国税に該当し、不動産取得税は地方税に該当する。(2021.3-31-4)

税金には国税と地方税があるが、不動産取得税は国税に該当し、固定資産税は地方税に該当する。(2022.1-31-4)税金には、国税と地方税があるが、相続税は国税に該当し、登録免許税は地方税に該当する。(2021.9-31-3)税金には国税と地方税があるが、固定資産税は国税に該当し、不動産取得税は地方税に該当する。(2021.3-31-4)

広告