相続と税金(全61問中54問目)

No.54

相続税の物納に関する次の記述のうち、最も不適切なものはどれか。2014年5月試験 問57

- 物納の許可を受けた税額に相当する相続税は、物納財産の引渡し、所有権移転登記等により第三者対抗要件を満たしたときに、納付があったものとされる。

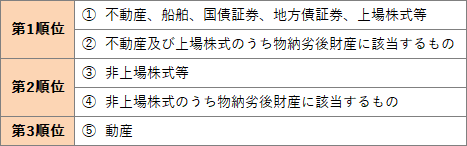

- 物納に充てることのできる財産は、相続税法にその順位が規定されており、第1順位は国債、地方債、社債、株式とされ、第2順位は不動産、船舶とされている。

- 相続開始前7年以内に被相続人から暦年課税による贈与により取得した財産で、相続税の課税価格に加算されたものは、所定の要件を満たせば、物納に充てることができる。

- 小規模宅地等についての相続税の課税価格の計算の特例の適用を受けた宅地等を物納する場合の収納価額は、原則として特例適用後の価額となる。

広告

正解 2

問題難易度

肢110.3%

肢242.8%

肢325.1%

肢421.8%

肢242.8%

肢325.1%

肢421.8%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 適切。相続税の物納では、引渡しや所有権移転登記等で第三者に対抗できる要件を満たしたときに納付があったとみなされます。

- [不適切]。相続税において、物納に充てることができる財産の種類には申請順位があり、第1順位は「不動産・船舶・国債・地方債・上場株式等」、第2順位は「非上場株式等」、第3順位は「動産」です。不動産と船舶はいずれも第1順位です。

- 適切。物納することができる財産は、原則として、相続税の課税価格の基礎となったものに限られます。相続開始7年以内の贈与財産は、生前贈与加算制度により相続税の課税価格に算入されるため、所定の要件を満たせば物納することができます。

- 適切。物納財産の収納価額は、相続税の課税価格に算入された額によるため、小規模宅地等の評価減の特例の適用を受けた相続財産を物納する場合、収納価額は特例適用後の価格となります。「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地等を物納する場合の収納価額は、特例適用前の価額である。(2023.1-60-4)「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地を物納する場合の収納価額は、特例適用後の価額である。(2021.9-59-4)「小規模宅地等についての相続税の課税価格の計算の特例」における特定居住用宅地等については、330㎡を適用対象面積の上限として評価額の80%を減額することができる。(2015.5-60-3)「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地を物納するときの収納価額は、この特例の適用前の価額である。(2013.5-58-4)

広告