FP2級過去問題 2019年1月学科試験 問57(改題)

問57

相続税の計算に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等は満たしているものとする。

- すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象となる。

- 相続人が被相続人から相続開始前7年以内に贈与を受け、相続税の課税価格に加算された贈与財産について納付していた贈与税額は、その者の相続税額から控除することができる。

- 相続人が未成年者の場合、その者の相続税額から控除される未成年者控除額は、原則として、その者が18歳に達するまでの年数(年数に1年未満の期間があるときは切上げ)に10万円を乗じた金額である。

- 相続開始時の相続人が被相続人の配偶者のみで、その配偶者がすべての遺産を取得した場合、「配偶者に対する相続税額の軽減」の適用を受ければ、相続により取得した財産額の多寡にかかわらず、配偶者が納付すべき相続税額は生じない。

広告

広告

正解 1

問題難易度

肢163.7%

肢25.4%

肢37.6%

肢423.3%

肢25.4%

肢37.6%

肢423.3%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

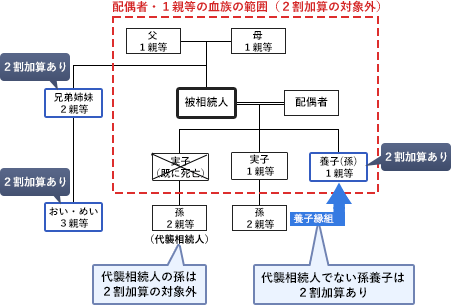

- [不適切]。相続税の2割加算の対象となるのは、被相続人の配偶者・父母・子以外の人です。孫は2親等なので原則としては2割加算の対象ですが、代襲相続者である孫は、相続人となるべきだった子の立場をそのまま引き継ぐことから、相続税の2割加算の対象外とされています。

相続人となるべき被相続人の子がすでに死亡しているため、その死亡した子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2023.1-57-2)すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象とならない。(2022.5-57-2)相続人となるべき被相続人の子がすでに死亡しているため、その死亡した子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2018.5-56-2)すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2016.9-56-2)すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2016.1-56-1)

相続人となるべき被相続人の子がすでに死亡しているため、その死亡した子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2023.1-57-2)すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象とならない。(2022.5-57-2)相続人となるべき被相続人の子がすでに死亡しているため、その死亡した子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2018.5-56-2)すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2016.9-56-2)すでに死亡している被相続人の子を代襲して相続人となった被相続人の孫は、相続税額の2割加算の対象者となる。(2016.1-56-1) - 適切。相続人が相続開始前7年以内に被相続人から贈与を受けた財産については、その贈与財産の価額を、相続税の課税価格に加算して相続税額を計算することになっています(生前贈与加算)。この際、過去に納付した贈与税額は、各人が納付すべき相続税額から控除することができます。相続人が被相続人から相続開始前7年以内に贈与を受け、相続税の課税価格に加算された贈与財産について納付していた贈与税額は、その者の相続税額から控除することができる。(2014.9-56-3)

- 適切。未成年者控除とは、相続または遺贈により財産を取得した法定相続人が未成年者の場合に、その者が納付すべき相続税の額から一定額を控除できる制度です。控除額は「(18歳-相続開始時年齢)×10万円」の式で計算されます。相続人が未成年者の場合、相続税額から控除される未成年者控除額は、原則として、その未成年者が18歳に達するまでの年数1年につき6万円である。(2016.1-56-4)相続人が未成年者の場合、控除される未成年者控除額はその未成年者が18歳に達するまでの年数1年につき20万円が差し引かれる。(2015.9-58-3)

- 適切。「配偶者に対する相続税額の軽減」は、配偶者が実際に取得した遺産額が、法定相続分相当額または1億6,000万円のいずれか多い額までは相続税が課されないという制度です。相続人が被相続人の配偶者のみである場合、配偶者の法定相続分は1/1(=100%)になります。たとえ取得した遺産額が10億円であったとしても、取得した遺産額=配偶者の法定相続分相当額となるので配偶者が納付すべき相続税額はゼロになります。相続人が被相続人の配偶者のみである場合、「配偶者に対する相続税額の軽減」の適用を受けた配偶者については、相続により取得した遺産額の多寡にかかわらず、納付すべき相続税額が生じない。(2023.1-57-3)相続開始時の法定相続人が被相続人の配偶者のみで、その配偶者がすべての遺産を取得した場合、「配偶者に対する相続税額の軽減」の適用を受ければ、相続により取得した財産額の多寡にかかわらず、配偶者が納付すべき相続税額は生じない。(2022.5-57-3)相続開始時の相続人が被相続人の配偶者のみで、その配偶者がすべての遺産を取得した場合、「配偶者に対する相続税額の軽減」の適用を受ければ、相続により取得した財産額の多寡にかかわらず、配偶者が納付すべき相続税額は生じない。(2018.5-56-3)相続人が被相続人の配偶者のみである場合、「配偶者に対する相続税額の軽減」の適用を受ければ、相続により取得した財産額の多寡にかかわらず、原則として配偶者が納付すべき相続税額は0(ゼロ)となる。(2014.9-56-1)

広告

広告