FP2級過去問題 2019年9月学科試験 問27(改題)

問27

上場株式の譲渡および配当(一定の大口株主等が受けるものを除く)に係る税金に関する次の記述のうち、最も不適切なものはどれか。

- 上場株式の配当について申告する場合、所得税では総合課税を選択し、住民税では申告分離課税を選択することはできない。

- 上場株式の配当について、申告分離課税を選択して確定申告をした場合、上場株式の譲渡損失の金額と損益通算することができる。

- 損益通算してもなお控除しきれない上場株式の譲渡損失の金額は、確定申告をすることにより、翌年以後3年間にわたって繰り越すことができる。

- NISA(少額投資非課税制度)口座内の上場株式の譲渡損失の金額は、確定申告をすることにより、特定口座内の上場株式の譲渡益の金額と損益を通算することができる。

広告

広告

正解 4

問題難易度

肢115.0%

肢210.5%

肢38.3%

肢466.2%

肢210.5%

肢38.3%

肢466.2%

分野

科目:C.金融資産運用細目:10.金融商品と税金

解説

- 適切。上場株式等の配当は、申告不要制度・申告分離課税・総合課税の3つから課税方式を選択することができます。所得税で選択した課税方式が自動的に住民税でも選択されるため、所得税と住民税で異なる課税方式を選択することはできません。2025年中に受け取った上場株式の配当について、所得税で総合課税を選択した場合、住民税で申告不要制度を選択することはできない。(2024.9-28-1)

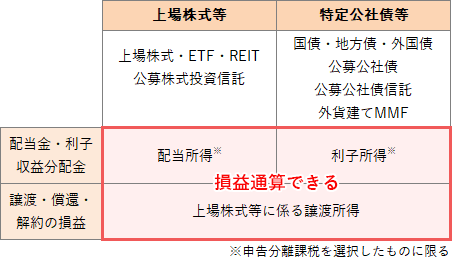

- 適切。上場株式の譲渡損失の金額は、申告分離課税を選択した上場株式等の配当所得の金額と損益通算することができます。配当について総合課税を選択した場合には損益通算できないことに注意しましょう。

上場株式等に係る配当所得等について、総合課税を選択して確定申告をした場合、上場株式等に係る譲渡損失の金額と損益通算することができる。(2025.1-29-1)上場株式の配当に係る配当所得の金額について、総合課税を選択して所得税の確定申告をした場合、特定口座内で生じた上場株式等に係る譲渡損失の金額と損益通算することができる。(2024.1-28-1)上場株式等の配当等について、総合課税を選択して確定申告をした場合、上場株式等に係る譲渡損失の金額と損益通算することができる。(2023.9-29-1)上場株式の配当について、総合課税を選択して確定申告をした場合、上場株式の譲渡損失の金額と損益通算することができる。(2023.1-28-1)上場株式等の配当所得(一定の大口株主等が受ける配当に係る所得を除く)について、総合課税を選択する場合、上場株式等の譲渡損失の金額と損益通算することができる。(2019.1-29-2)

上場株式等に係る配当所得等について、総合課税を選択して確定申告をした場合、上場株式等に係る譲渡損失の金額と損益通算することができる。(2025.1-29-1)上場株式の配当に係る配当所得の金額について、総合課税を選択して所得税の確定申告をした場合、特定口座内で生じた上場株式等に係る譲渡損失の金額と損益通算することができる。(2024.1-28-1)上場株式等の配当等について、総合課税を選択して確定申告をした場合、上場株式等に係る譲渡損失の金額と損益通算することができる。(2023.9-29-1)上場株式の配当について、総合課税を選択して確定申告をした場合、上場株式の譲渡損失の金額と損益通算することができる。(2023.1-28-1)上場株式等の配当所得(一定の大口株主等が受ける配当に係る所得を除く)について、総合課税を選択する場合、上場株式等の譲渡損失の金額と損益通算することができる。(2019.1-29-2) - 適切。損益通算をしても控除しきれない上場株式の譲渡損失の金額がある場合、確定申告することで翌年以降3年間繰り越して、上場株式等の譲渡所得や配当所得から控除することができます。上場株式等に係る配当所得等の金額と損益通算してもなお控除しきれない上場株式等に係る譲渡損失の金額は、確定申告をすることにより、翌年以後5年間にわたって繰り越すことができる。(2025.1-29-2)上場株式等に係る配当所得等の金額と損益通算してもなお控除しきれない上場株式の譲渡損失の金額は、確定申告をすることにより、翌年以後3年間にわたって繰り越すことができる。(2024.9-28-4)上場株式等に係る配当所得等の金額と損益通算してもなお控除しきれない上場株式等に係る譲渡損失の金額は、所得税の確定申告をすることにより、翌年以後3年間にわたって繰り越すことができる。(2024.1-28-3)上場株式等に係る配当所得等の金額と損益通算してもなお控除しきれない上場株式等に係る譲渡損失の金額は、確定申告をすることにより、翌年以後3年間にわたって繰り越すことができる。(2023.9-29-2)上場株式等に係る配当所得等の金額と損益通算してもなお控除しきれない上場株式の譲渡損失の金額は、確定申告をすることにより、翌年以後5年間にわたって繰り越すことができる。(2023.1-28-2)「成長投資枠」で保有する上場株式を売却することで生じた譲渡損失の金額のうち、損益通算してもなお控除しきれない金額は、確定申告を行うことにより、翌年以後3年間にわたって繰り越すことができる。(2022.9-29-2)損益通算してもなお控除しきれない上場株式等の譲渡損失の金額は、確定申告をすることにより、翌年以後3年間にわたって繰り越すことができる。(2019.1-29-4)

- [不適切]。NISA口座で生じた譲渡損失はなかったものとされるので、一般口座や特定口座で生じた譲渡益や配当金との損益通算や繰越控除することはできません。

広告

広告