- HOME

- タックスプランニング

- 消費税

- No.20

消費税(全39問中20問目)

No.20

消費税に関する次の記述のうち、最も不適切なものはどれか。2018年9月試験 問38

- その課税期間に係る基準期間における課税売上高が1,000万円以下で、かつ、特定期間(原則として前事業年度の前半6ヵ月間)の課税売上高が1,000万円以下の法人は、原則として消費税の免税事業者となる。

- 課税事業者が受け取る剰余金の配当は、不課税取引に該当する。

- 課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、非課税取引に該当する。

- 「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者となることができない。

広告

正解 4

問題難易度

肢19.0%

肢212.5%

肢313.7%

肢464.8%

肢212.5%

肢313.7%

肢464.8%

分野

科目:D.タックスプランニング細目:13.消費税

解説

- 適切。前々年における課税売上高が1,000万円以下、かつ、前事業年度の前半6カ月(特定期間)の課税売上高が1,000万円以下の法人は、消費税の免税事業者となります。なお、資本金の額が1,000万円未満の新設法人については基準期間がありませんので、原則として設立1期目は免税事業者になります。その課税期間の基準期間の課税売上高が1,000万円以下で、かつ、特定期間(原則として前事業年度の前半6ヵ月間)の課税売上高が1,000万円以下の法人は、原則として消費税の免税事業者となる。(2017.1-38-1)

- 適切。剰余金の配当は、事業として対価を得て行なわれる資産の譲渡、資産の貸付け、及び役務の提供にあたらないため消費税の対象になりません。

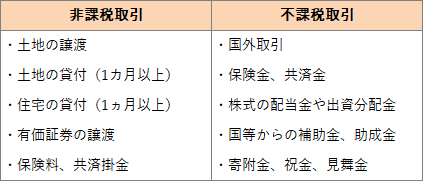

- 適切。資産の譲渡のうち、土地や有価証券の譲渡は消費税の非課税取引に該当します。消費税は、事業として行われる消費に担税力を求める税ですが、土地や有価証券の譲渡は消費ではなく資本の移転であり、その性質上課税になじまないためです。

課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、課税取引に該当する。(2020.1-38-1)

課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、課税取引に該当する。(2020.1-38-1) - [不適切]。3年間ではありません。「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として2年間は免税事業者となることができません。消費税の免税事業者が「消費税課税事業者選択届出書」を提出して消費税の課税事業者となったときは、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者に戻ることができない。(2023.1-38-4)消費税の免税事業者が「消費税課税事業者選択届出書」を提出して消費税の課税事業者となったときは、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者に戻ることができない。(2022.1-38-3)消費税の免税事業者が「消費税課税事業者選択届出書」を提出して消費税の課税事業者となったときは、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者に戻ることができない。(2021.5-39-4)「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として2年間は消費税の免税事業者となることができない。(2021.3-39-3)消費税の免税事業者が「消費税課税事業者選択届出書」を提出して消費税の課税事業者となったときは、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者に戻ることができない。(2020.9-38-3)「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として2年間は消費税の免税事業者となることができない。(2020.1-38-3)「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者となることができない。(2019.1-39-3)「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として3年間は消費税の免税事業者となることができない。(2017.1-38-2)「消費税課税事業者選択届出書」を提出して消費税の課税事業者となった法人は、事業を廃止した場合を除き、原則として2年間は消費税の免税事業者となることができない。(2014.9-40-3)

広告