- HOME

- タックスプランニング

- 所得控除

- No.30

所得控除(全35問中30問目)

No.30

所得税における所得控除に関する次の記述のうち、最も適切なものはどれか。2014年9月試験 問34

- 医療費控除の控除額は、その年中に支払った医療費の金額から、総所得金額等の合計額の10%相当額または5万円のいずれか低い方の金額を控除して算出される。

- 納税者と生計を一にする配偶者(66歳)が受け取っている公的年金から徴収されている介護保険料は、納税者の社会保険料控除の対象となる。

- 納税者が障害者に該当する場合のほか、納税者の控除対象配偶者や扶養親族が障害者に該当する場合にも、その納税者は障害者控除の適用を受けることができる。

- 納税者と生計を一にする大学生である子(20歳)がアルバイトをしている場合、その収入金額の多寡にかかわらず、その子は納税者の扶養控除の対象とならない。

広告

正解 3

問題難易度

肢19.4%

肢213.7%

肢371.8%

肢45.1%

肢213.7%

肢371.8%

肢45.1%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

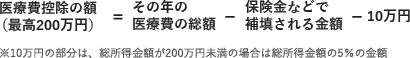

- 不適切。医療費控除の控除額は、その年に支払った医療費の額から、補てんされた保険金を差し引き、総所得金額等の合計額の5%または10万円のいずれか低い方の金額を控除して算出します。

医療費控除の控除額は、その年中に支払った医療費の合計額(保険金等により補てんされる部分の金額を除く)から、その年分の総所得金額等の5%相当額または10万円のいずれか低い方の金額を控除して算出され、最高200万円である。(2019.5-34-1)医療費控除の控除額は、その年中に支払った医療費の金額の合計額から総所得金額等の10%相当額または10万円のいずれか少ない金額を控除して計算される。(2018.9-34-1)医療費控除の控除額は、その年中に支払った医療費の金額の合計額から、総所得金額等の10%相当額を控除して計算される。(2017.5-34-1)医療費控除の控除額は、その年中に支払った医療費の金額から、総所得金額等の合計額の5%相当額と5万円のいずれか低い方の金額を控除して算出される。(2015.5-35-1)

医療費控除の控除額は、その年中に支払った医療費の合計額(保険金等により補てんされる部分の金額を除く)から、その年分の総所得金額等の5%相当額または10万円のいずれか低い方の金額を控除して算出され、最高200万円である。(2019.5-34-1)医療費控除の控除額は、その年中に支払った医療費の金額の合計額から総所得金額等の10%相当額または10万円のいずれか少ない金額を控除して計算される。(2018.9-34-1)医療費控除の控除額は、その年中に支払った医療費の金額の合計額から、総所得金額等の10%相当額を控除して計算される。(2017.5-34-1)医療費控除の控除額は、その年中に支払った医療費の金額から、総所得金額等の合計額の5%相当額と5万円のいずれか低い方の金額を控除して算出される。(2015.5-35-1) - 不適切。納税者が家族分として支払った社会保険料控除は、納税者自身の所得控除の対象となりますが、年金から天引きされている保険料は、家族本人が支払った分とみなされるので納税者の社会保険料控除の対象となりません。納税者が生計を一にする配偶者の負担すべき国民年金保険料を支払った場合、その支払った金額は納税者の社会保険料控除の対象となる。(2018.5-34-2)納税者が生計を一にする子の負担すべき国民年金保険料を納付した場合、その納付した金額は、納税者の社会保険料控除の対象とならない。(2014.5-34-2)納税者と生計を一にしている長男の負担すべき国民年金保険料を納税者が支払った場合、その支払った金額は、納税者の社会保険料控除の対象とならない。(2013.9-35-2)

- [適切]。障害者控除は、本人が障害者であるときのみならず、配偶者や扶養親族が障害者である場合にも適用を受けることができます。障害者控除は、納税者が障害者に該当する場合のほか、納税者の控除対象配偶者や扶養親族が障害者に該当する場合にも適用を受けることができる。(2015.5-35-2)

- 不適切。納税者と生計を一にする20歳の子は特定扶養親族(19歳以上23歳未満)に該当しますが、扶養控除には所得要件があるので、扶養親族の合計所得金額は48万円以下(給与収入だけなら103万円以下)でなければなりません。もし、アルバイトの収入金額が上記の基準を超えていれば、その者についての扶養控除の適用は受けられません。

広告