FP2級過去問題 2020年1月学科試験 問59

問59

不動産を相続した場合の相続税の納税資金対策に関する次の記述のうち、最も不適切なものはどれか。

- 「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地等を物納する場合の収納価額は、特例適用後の価額である。

- 相続により土地を取得して相続税が課された者が、その土地を当該相続の開始があった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡した場合、譲渡所得の金額の計算上、その者が負担した相続税額のうち、その土地に対応する部分の金額を取得費に加算することができる。

- 延納の許可を受けた相続税額について、所定の要件を満たせば延納から物納へ変更することができる。

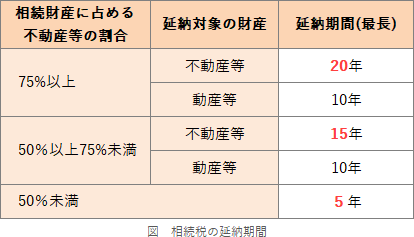

- 課税相続財産の価額に占める不動産等の価額の割合が75%以上である場合、不動産等の価額に対応する部分の相続税の延納税額の延納期間は、最長で15年となる。

広告

広告

正解 4

問題難易度

肢110.0%

肢213.8%

肢321.4%

肢454.8%

肢213.8%

肢321.4%

肢454.8%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

- 適切。物納財産の収納価額は、相続税の課税価格に算入した額によるため、小規模宅地等の評価減の特例の適用を受けた相続財産を物納する場合、収納価額は特例適用後の価格となります。「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地等を物納する場合の収納価額は、特例適用後の価額である。(2020.9-59-3)「小規模宅地等についての相続税の課税価格の計算の特例」の適用を受けた宅地等を物納する場合の収納価額は、特例適用前の価額である。(2019.9-59-4)小規模宅地等についての相続税の課税価格の計算の特例の適用を受けた宅地等を物納する場合の収納価額は、原則として特例適用後の価額となる。(2018.1-59-3)

- 適切。相続や遺贈により取得した財産を、相続の申告期限から3年(相続開始から3年10ヵ月)以内に譲渡した場合には、相続税額のうちその財産に対応する金額を譲渡所得計算上の取得費に加算することができます(取得費加算の特例)。相続により土地を取得し相続税が課された者が、その土地を当該相続の開始があった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡した場合、譲渡所得の金額の計算上、その者が負担した相続税額のうち、その土地に対応する部分の金額を取得費に加算することができる。(2019.5-58-2)相続人が、相続により取得した土地を、その相続開始があった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに売却した場合には、譲渡所得の金額の計算上、その相続人の相続税額のうち、その土地等に対応する部分の金額を取得費に加算することができる。(2018.5-59-4)

- 適切。延納の許可を受けた相続税額は、申告期限までに申請書を提出し、許可を受けることで、納付を困難とする金額を限度に物納へ変更することができます。延納の許可を受けた相続税額について、所定の要件を満たせば、延納から物納へ変更することができる。(2021.1-58-4)延納の許可を受けた相続税額について、一定の要件を満たせば延納から物納へ変更することができる。(2018.1-59-2)

- [不適切]。相続税の延納期間は、原則として最長5年ですが、不動産に係る相続税額の場合には最長20年までの延納が認められます。

延納期間は最長5年が原則であるが、相続により取得した財産に占める不動産の割合が75%以上の場合、不動産に係る相続税額の延納期間は最長20年となる。(2014.1-59-1)

延納期間は最長5年が原則であるが、相続により取得した財産に占める不動産の割合が75%以上の場合、不動産に係る相続税額の延納期間は最長20年となる。(2014.1-59-1)

広告

広告