FP2級過去問題 2021年3月学科試験 問17

問17

地震保険料控除に関する次の記述のうち、最も適切なものはどれか。

- 居住用建物を補償の対象とする地震保険の保険料は、その建物の所有者と契約者(=保険料負担者)が同一人である場合に限り、地震保険料控除の対象となる。

- 店舗併用住宅を補償の対象とする地震保険の保険料は、その住居部分の床面積が建物全体の延床面積の50%を超える場合に限り、地震保険料控除の対象となる。

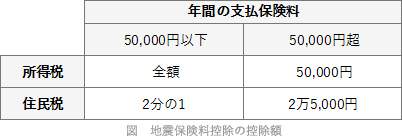

- 地震保険料控除の控除限度額は、所得税では5万円、住民税では2万5,000円である。

- 保険期間5年分の地震保険の保険料を一括で支払った場合、その全額が支払った年の地震保険料控除の対象となり、翌年以降の地震保険料控除の対象とはならない。

広告

広告

正解 3

分野

科目:B.リスク管理細目:4.損害保険

解説

- 不適切。地震保険料控除の対象となる地震保険は、自己または自己の生計を一にする配偶者その他親族の所有する居住用家屋・生活用動産を対象とした保険となります。必ずしも所有者と契約者が一致している必要はありません。居住用家屋を保険の対象とする地震保険の保険料は、その家屋の所有者と契約者(=保険料負担者)が同一人である場合に限り、地震保険料控除の対象となる。(2019.9-17-1)居住用建物を補償の対象とする地震保険の保険料は、その建物の所有者と契約者(=保険料負担者)が同一人である場合のみ地震保険料控除の対象となる。(2016.5-17-1)

- 不適切。店舗併用住宅では、支払った地震保険の保険料に「床面積全体に占める住居部分の割合」を乗じた金額が地震保険料控除の控除額となります。たとえ住宅部分が50%未満であっても、住居部分の割合については地震保険料控除の対象にすることができます。店舗併用住宅を補償の対象とする地震保険の保険料は、その総床面積の50%が居住用である場合、所得税においてその全額が地震保険料控除の対象となる。(2018.1-17-2)店舗併用住宅を補償の対象とする地震保険の保険料は、原則として、店舗部分を除いた居住用部分に係る保険料のみが地震保険料控除の対象となる。(2017.9-19-1)店舗併用住宅を補償の対象とする地震保険の保険料は、その住居部分の床面積が店舗部分の床面積を超える場合に限り、地震保険料控除の対象となる。(2015.9-17-1)店舗併用住宅を補償の対象とする地震保険の保険料は、その住居部分の床面積が店舗部分の床面積を超える場合に限り、地震保険料控除の対象となる。(2015.1-17-2)

- [適切]。地震保険料控除の控除額は、所得税では50,000円、住民税では25,000円が限度額です。

地震保険料控除の控除限度額は、所得税では50,000円、住民税では25,000円である。(2019.9-17-4)地震保険料控除の控除限度額は、所得税では40,000円、住民税では25,000円である。(2017.9-19-3)地震保険料控除の年間の控除限度額は、所得税では5万円、住民税では2万5,000円である。(2016.5-17-3)地震保険料控除の控除限度額は、所得税では5万円、住民税では3万円である。(2015.9-17-3)地震保険料控除の控除限度額は、所得税では5万円、住民税では2万5,000円である。(2015.1-17-3)地震保険料控除の控除限度額は、所得税および住民税のいずれも5万円である。(2014.9-18-2)

地震保険料控除の控除限度額は、所得税では50,000円、住民税では25,000円である。(2019.9-17-4)地震保険料控除の控除限度額は、所得税では40,000円、住民税では25,000円である。(2017.9-19-3)地震保険料控除の年間の控除限度額は、所得税では5万円、住民税では2万5,000円である。(2016.5-17-3)地震保険料控除の控除限度額は、所得税では5万円、住民税では3万円である。(2015.9-17-3)地震保険料控除の控除限度額は、所得税では5万円、住民税では2万5,000円である。(2015.1-17-3)地震保険料控除の控除限度額は、所得税および住民税のいずれも5万円である。(2014.9-18-2) - 不適切。複数年分の地震保険の保険料を一括で支払った場合、1年分に相当する額のみがその年の控除の対象となります。そして、2年目以降も毎年その金額を控除できます。全額を支払った年の地震保険料控除とすることはできません。地震保険の保険期間が1年を超える長期契約で、地震保険料を一括で支払った場合、その全額が支払った年分の地震保険料控除の対象となる。(2019.9-17-3)5年分の地震保険の保険料を一括で支払った場合、所得税においてその全額が支払った年の地震保険料控除の対象となり、翌年以降は地震保険料控除の対象とならない。(2018.1-17-3)5年分の地震保険の保険料を一括で支払った場合、その全額が支払った年の地震保険料控除の対象となり、翌年以降の地震保険料控除の対象とはならない。(2017.9-19-4)5年分の地震保険の保険料を一括で支払った場合、その全額が支払った年の地震保険料控除の対象となり、翌年以降の地震保険料控除の対象とはならない。(2015.1-17-4)

広告

広告