- HOME

- タックスプランニング

- 所得控除

- No.35

所得控除(全35問中35問目)

No.35

所得税における所得控除に関する次の記述のうち、最も適切なものはどれか。2013年1月試験 問35

- 自然災害により、別荘の家屋に損害を受けた場合、その損失の金額は雑損控除の対象となる。

- 自家用車で通院したときのガソリン代や駐車場代は、医療費控除の対象となる。

- 寄附金控除は、給与所得者であっても、年末調整においてその適用を受けることはできない。

- 合計所得金額が1,000万円を超える納税者が、控除対象配偶者を有していた場合、配偶者控除の適用を受けることができる。

広告

正解 3

問題難易度

肢118.0%

肢210.6%

肢357.9%

肢413.5%

肢210.6%

肢357.9%

肢413.5%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 不適切。雑損控除は、災害や盗難等によって資産に損害を受けた場合に適用されますが、この資産は通常生活に必要な資産に限られるため、別荘の家屋に損害を受けた場合は控除の対象にはなりません。

- 不適切。病院に自家用車で通院した際に支払った駐車場代やガソリン代は、医療費控除の対象とはなりません。ただし、通院するために、電車やバスなどの公共交通機関を利用した場合の交通費は、医療費控除の対象になります。自家用車で通院した際に支払ったガソリン代や駐車場代は、医療費控除の対象となる。(2023.1-34-3)医師等による診療等を受けるために自家用車を利用した場合、その際に支払った駐車場代は、医療費控除の対象となる。(2019.5-34-2)病院に自家用車で通院した際に支払った駐車場代やガソリン代は、医療費控除の対象となる。(2015.9-34-2)

- [適切]。所得控除のうち、寄附金控除・雑損控除・医療費控除の3つは、給与所得者であっても年末調整においてその適用を受けることはできず、確定申告をする必要があります。給与所得者は、年末調整により医療費控除の適用を受けることができる。(2023.1-34-4)

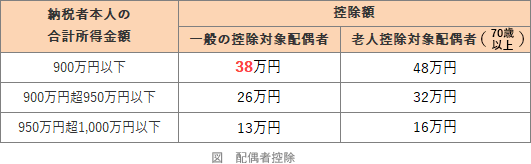

- 不適切。配偶者控除は、納税者と生計を一にする合計所得金額が48万円以下の配偶者を有することが要件となっていますが、2018年(平成30年)以降、納税者の合計所得金額1,000万円を超える場合には適用を受けられません。

納税者の合計所得金額が1,000万円を超える場合、配偶者控除の適用を受けることはできない。(2024.5-34-2)納税者は、その年分の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2022.9-33-4)その年分の合計所得金額が1,000万円を超える者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2016.9-34-4)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2015.9-35-4)合計所得金額が1,000万円を超えている納税者であっても、配偶者の合計所得金額が48万円以下であれば、配偶者控除の適用を受けることができる。(2015.5-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除、配偶者特別控除のいずれも適用を受けることができない。(2013.9-35-3)

納税者の合計所得金額が1,000万円を超える場合、配偶者控除の適用を受けることはできない。(2024.5-34-2)納税者は、その年分の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2022.9-33-4)その年分の合計所得金額が1,000万円を超える者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2016.9-34-4)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2015.9-35-4)合計所得金額が1,000万円を超えている納税者であっても、配偶者の合計所得金額が48万円以下であれば、配偶者控除の適用を受けることができる。(2015.5-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除、配偶者特別控除のいずれも適用を受けることができない。(2013.9-35-3)

広告