FP2級過去問題 2022年9月学科試験 問33

問33

所得税における所得控除に関する次の記述のうち、最も不適切なものはどれか。なお、ほかに必要とされる要件等はすべて満たしているものとする。

- 所得税法上の障害者に該当する納税者は、その年分の合計所得金額の多寡にかかわらず、障害者控除の適用を受けることができる。

- 納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。

- 納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。

- 納税者は、その年分の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。

広告

広告

正解 2

問題難易度

肢117.4%

肢250.7%

肢316.4%

肢415.5%

肢250.7%

肢316.4%

肢415.5%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。障害者控除には所得制限はありません。障害者控除の額は以下のようになっています。

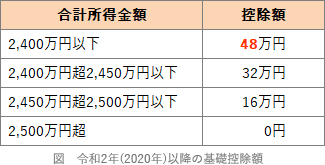

- [不適切]。基礎控除は合計所得金額が2,500万円以下の人に適用されます。2025年分以降、基礎控除の額は以下のようになっています。

納税者の合計所得金額が1,000万円を超える場合、医療費控除の適用を受けることはできない。(2024.5-34-3)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)合計所得金額が1,000万円を超える納税者が、控除対象配偶者を有していた場合、配偶者控除の適用を受けることができる。(2013.1-35-4)

納税者の合計所得金額が1,000万円を超える場合、医療費控除の適用を受けることはできない。(2024.5-34-3)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)合計所得金額が1,000万円を超える納税者が、控除対象配偶者を有していた場合、配偶者控除の適用を受けることができる。(2013.1-35-4) - 適切。ひとり親控除の適用を受けるためには、総所得金額等が58万円以下の生計を一にする子を有すること、本人の合計所得金額が500万円以下であること、本人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないことの3つの要件を満たす必要があります。納税者の合計所得金額が500万円を超える場合、寡婦控除の適用を受けることはできない。(2024.5-34-4)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)その年分の合計所得金額が500万円を超える者は、寡婦控除の適用を受けることができない。(2016.9-34-2)

- 適切。配偶者控除の適用を受けるためには、適用を受ける納税者の合計所得金額が1,000万円以下でなければなりません。納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2025.5-34-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2025.1-34-1)納税者の合計所得金額が1,000万円を超える場合、配偶者控除の適用を受けることはできない。(2024.5-34-2)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。(2019.1-35-1)その年分の合計所得金額が1,000万円を超える者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2016.9-34-4)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2015.9-35-4)合計所得金額が1,000万円を超えている納税者であっても、配偶者の合計所得金額が58万円以下であれば、配偶者控除の適用を受けることができる。(2015.5-35-3)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれも適用を受けることができない。(2015.1-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除、配偶者特別控除のいずれも適用を受けることができない。(2013.9-35-3)

広告

広告