生命保険(全154問中48問目)

No.48

個人年金保険の税金に関する次の記述のうち、最も適切なものはどれか。なお、いずれも契約者(=保険料負担者)は個人であるものとする。2021年5月試験 問13

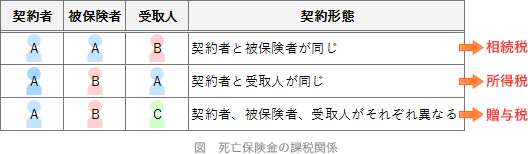

- 契約者と被保険者が異なる個人年金保険において、年金支払開始前に被保険者が死亡して契約者が受け取った死亡給付金は、相続税の課税対象となる。

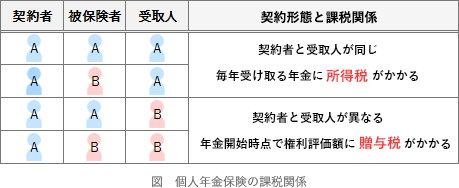

- 契約者と年金受取人が異なる個人年金保険において、年金支払開始時に年金受取人が取得した年金受給権は、贈与税の課税対象となる。

- 契約者と年金受取人が同一人である個人年金保険(保証期間付終身年金)において、保証期間中に年金受取人が死亡して遺族が取得した残りの保証期間の年金受給権は、一時所得として所得税の課税対象となる。

- 契約者と年金受取人が同一人である個人年金保険において、年金受取人が毎年受け取る年金は、雑所得として公的年金等控除の対象となる。

広告

正解 2

問題難易度

肢113.1%

肢246.9%

肢39.8%

肢430.2%

肢246.9%

肢39.8%

肢430.2%

分野

科目:B.リスク管理細目:3.生命保険

解説

- 不適切。相続税ではありません。契約者と被保険者が異なる個人年金保険において、年金支払開始前に被保険者が死亡して契約者が受け取った死亡給付金は、一時所得として所得税の課税対象となります。

契約者と被保険者が同一人である養老保険において、被保険者の相続人ではない者が受け取った死亡保険金は、相続税の課税対象となる。(2024.5-14-3)契約者と被保険者が同一人である養老保険において、被保険者の相続人ではない者が受け取った死亡保険金は、相続税の課税対象となる。(2023.9-16-1)契約者と被保険者が異なる個人年金保険において、年金受取開始前に被保険者が死亡して契約者が受け取った死亡給付金は、相続税の課税対象となる。(2023.1-15-2)契約者と被保険者が同一人である養老保険において、被保険者の相続人ではない者が受け取った死亡保険金は、贈与税の課税対象となる。(2021.1-14-3)

契約者と被保険者が同一人である養老保険において、被保険者の相続人ではない者が受け取った死亡保険金は、相続税の課税対象となる。(2024.5-14-3)契約者と被保険者が同一人である養老保険において、被保険者の相続人ではない者が受け取った死亡保険金は、相続税の課税対象となる。(2023.9-16-1)契約者と被保険者が異なる個人年金保険において、年金受取開始前に被保険者が死亡して契約者が受け取った死亡給付金は、相続税の課税対象となる。(2023.1-15-2)契約者と被保険者が同一人である養老保険において、被保険者の相続人ではない者が受け取った死亡保険金は、贈与税の課税対象となる。(2021.1-14-3) - [適切]。契約者と年金受取人が異なる個人年金保険において、年金受取人が年金受給権を取得したということは、年金受取人は保険料の負担なしに年金受給権を得たことになります。このため、契約者より贈与を受けたこととされ、年金受取人が取得した年金受給権は贈与税の課税対象となります。

契約者が夫、年金受取人が妻である個人年金保険において、妻が受け取る年金の年金受給権は、年金支払開始時に妻が贈与により取得したものとみなされ、贈与税の課税対象となる。(2024.9-14-4)契約者が夫、被保険者および年金受取人が妻である個人年金保険において、妻が受け取る年金の年金受給権は、年金支払開始時に夫から妻への贈与とみなされ、贈与税の課税対象となる。(2021.9-14-2)契約者と年金受取人が異なる個人年金保険において、年金支払開始時に年金受取人が取得した年金受給権は、贈与税の課税対象となる。(2021.3-15-3)契約者と年金受取人が異なる個人年金保険では、年金受取人は年金支払開始時に年金受給権を取得したものとみなされ、年金受給権は贈与税の課税対象となる。(2019.9-14-1)契約者と年金受取人が異なる個人年金保険契約では、年金受取人は年金支払開始時に年金受給権を取得したものとみなされ、当該受給権については贈与税の課税対象となる。(2016.5-14-3)

契約者が夫、年金受取人が妻である個人年金保険において、妻が受け取る年金の年金受給権は、年金支払開始時に妻が贈与により取得したものとみなされ、贈与税の課税対象となる。(2024.9-14-4)契約者が夫、被保険者および年金受取人が妻である個人年金保険において、妻が受け取る年金の年金受給権は、年金支払開始時に夫から妻への贈与とみなされ、贈与税の課税対象となる。(2021.9-14-2)契約者と年金受取人が異なる個人年金保険において、年金支払開始時に年金受取人が取得した年金受給権は、贈与税の課税対象となる。(2021.3-15-3)契約者と年金受取人が異なる個人年金保険では、年金受取人は年金支払開始時に年金受給権を取得したものとみなされ、年金受給権は贈与税の課税対象となる。(2019.9-14-1)契約者と年金受取人が異なる個人年金保険契約では、年金受取人は年金支払開始時に年金受給権を取得したものとみなされ、当該受給権については贈与税の課税対象となる。(2016.5-14-3) - 不適切。所得税ではありません。保証期間付終身年金とは、保証期間中は被保険者の生死にかかわらず年金が支払われる保険です。契約者・被保険者・年金受取人が同じである場合、被保険者が死亡すると、遺族が受給権を相続し、保証期間満了まで年金を受け取ることになります。そのため、残りの保証期間分の年金受給権は相続税の課税対象となります。契約者と被保険者が異なる個人年金保険(保証期間付終身年金)において、年金受取開始前に被保険者が死亡して契約者が受け取った死亡給付金は、一時所得として所得税の課税対象となる。(2024.5-14-4)個人年金保険(保証期間付終身年金)において、保証期間中に年金受取人が死亡して遺族が取得した残りの保証期間の年金受給権は、雑所得として所得税の課税対象となる。(2024.1-14-4)契約者、被保険者および年金受取人が同一人である個人年金保険(保証期間付終身年金)において、保証期間内に被保険者が死亡し、残りの保証期間について相続人等が受け取る年金の年金受給権は、相続税の課税対象となる。(2023.1-15-3)契約者、被保険者および年金受取人が同一人である個人年金保険(保証期間付終身年金)において、保証期間内に被保険者が死亡し、残りの保証期間について相続人が受け取る年金の年金受給権は、相続税の課税対象となる。(2021.9-14-3)契約者、被保険者および年金受取人が同一人である個人年金保険(保証期間付終身年金)において、保証期間内に被保険者が死亡し、残りの保証期間について相続人等が受け取る年金の年金受給権は、相続税の課税対象となる。(2020.9-14-4)契約者と被保険者が異なる個人年金保険では、被保険者が死亡して死亡給付金が法定相続人である契約者に支払われた場合、死亡給付金は一時所得として所得税の課税対象となる。(2019.9-14-2)

- 不適切。公的年金等控除額は引きません。公的年金等とは、国民年金・厚生年金・公務員等の共済組合などの公的な制度から受け取る年金を指します。個人年金保険は民間保険会社との契約によるものですから、公的年金等には該当せず、公的年金等控除の適用もありません。契約者と年金受取人が同一人である個人年金保険において、年金受取人が毎年受け取る年金は、所得税における公的年金等控除の対象となる。(2023.9-16-3)個人年金保険から契約者が受け取る年金は、雑所得として公的年金等控除の対象となる。(2021.3-15-2)契約者と年金受取人が同一人である個人年金保険の場合、毎年受け取る年金は雑所得として公的年金等控除の対象となる。(2019.9-14-3)個人年金保険から受け取る年金は、雑所得として公的年金等控除の対象となる。(2016.5-14-4)

広告