- HOME

- タックスプランニング

- 所得控除

- No.11

所得控除(全35問中11問目)

No.11

所得税における所得控除等に関する次の記述のうち、最も適切なものはどれか。2021年1月試験 問34

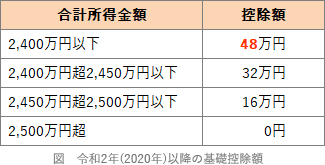

- 納税者の合計所得金額が2,400万円以下である場合、基礎控除の額は48万円である。

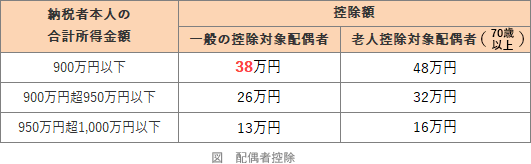

- 合計所得金額が900万円以下の納税者と生計を一にする配偶者(青色申告者の事業専従者として給与の支払いを受ける人および白色申告者の事業専従者である人を除く)の合計所得金額が48万円以下の場合、納税者が適用を受けることができる配偶者控除の額は32万円である。

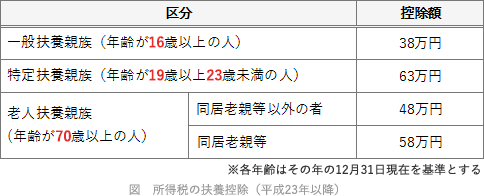

- 控除対象扶養親族のうち、その年の12月31日時点の年齢が19歳以上23歳未満の者を特定扶養親族といい、その者に係る扶養控除の額は58万円である。

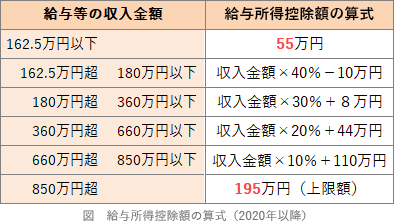

- 給与所得控除額は、給与等の収入金額に応じて計算されるが、収入金額が180万円以下である場合は65万円となり、収入金額が850万円を超える場合は195万円となる。

広告

正解 1

問題難易度

肢141.9%

肢217.5%

肢315.6%

肢425.0%

肢217.5%

肢315.6%

肢425.0%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- [適切]。その年の合計所得金額が2,400万円以下の人の基礎控除の額は48万円です。

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。(2022.9-33-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。(2019.1-35-1)その年分の合計所得金額が500万円を超える者は、寡婦控除の適用を受けることができない。(2016.9-34-2)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。(2013.5-35-4)

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。(2022.9-33-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。(2019.1-35-1)その年分の合計所得金額が500万円を超える者は、寡婦控除の適用を受けることができない。(2016.9-34-2)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。(2013.5-35-4) - 不適切。納税者の合計所得金額が900万円以下の場合、配偶者控除の額は、配偶者の年齢が70歳未満のとき最高38万円、70歳以上のとき最高48万円です。控除額が32万円となるのは、納税者の合計所得金額が900万円超950万円以下、かつ、配偶者の年齢が70歳以上であるときなので、本肢は誤りです。

- 不適切。特定扶養親族の対象年齢は説明のとおりですが、控除額は1人につき63万円です。58万円は同居老親等に係る扶養控除額です。

控除対象扶養親族のうち、その年の12月31日現在の年齢が19歳以上23歳未満の者は、特定扶養親族に該当する。(2023.9-34-3)扶養控除の対象となる控除対象扶養親族のうち、その年の12月31日現在の年齢が22歳の者は、特定扶養親族に該当する。(2021.3-35-2)控除対象扶養親族のうち、その年の12月31日現在の年齢が16歳以上23歳未満の者は、特定扶養親族に該当する。(2019.9-35-1)控除対象扶養親族のうち、その年の12月31日現在の年齢が70歳以上の者は、老人扶養親族に該当する。(2019.9-35-2)控除対象扶養親族のうち、その年の12月31日現在の年齢が18歳の者は、特定扶養親族に該当する。(2017.9-35-4)

控除対象扶養親族のうち、その年の12月31日現在の年齢が19歳以上23歳未満の者は、特定扶養親族に該当する。(2023.9-34-3)扶養控除の対象となる控除対象扶養親族のうち、その年の12月31日現在の年齢が22歳の者は、特定扶養親族に該当する。(2021.3-35-2)控除対象扶養親族のうち、その年の12月31日現在の年齢が16歳以上23歳未満の者は、特定扶養親族に該当する。(2019.9-35-1)控除対象扶養親族のうち、その年の12月31日現在の年齢が70歳以上の者は、老人扶養親族に該当する。(2019.9-35-2)控除対象扶養親族のうち、その年の12月31日現在の年齢が18歳の者は、特定扶養親族に該当する。(2017.9-35-4) - 不適切。給与所得控除額の最低額は給与収入金額が162.5万円以下の人に適用される55万円です。基礎控除の10万円引き上げに伴い、2020年分より原則10万円引き下げられています。

広告