FP2級過去問題 2021年3月学科試験 問35

問35

所得税における所得控除に関する次の記述のうち、最も不適切なものはどれか。

- 納税者が保有する生活に通常必要な資産について、災害、盗難または横領によって一定の損失が生じた場合、雑損控除の適用を受けることができる。

- 扶養控除の対象となる控除対象扶養親族のうち、その年の12月31日現在の年齢が22歳の者は、特定扶養親族に該当する。

- 納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。

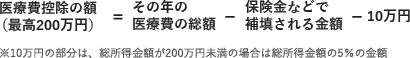

- 医療費控除(「特定一般用医薬品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、その年分の総所得金額等の合計額の10%相当額を控除して計算される。

広告

広告

正解 4

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。雑損控除は、納税者本人や生計を一にする配偶者や親族が保有する資産について、災害、盗難、横領により損失を受けた場合に適用されます。損失を受けた資産は、生活に通常必要なものである住宅や家財、衣類などが対象となり、事業用資産や別荘、貴金属など生活に必要ではないものは対象外となります。納税者が保有する生活に通常必要な資産について、災害、盗難または横領による損失が生じた場合、一定の金額の雑損控除の適用を受けることができる。(2018.1-34-1)

- 適切。特定扶養親族は、その年の12月31日現在の年齢が19歳以上23歳未満の控除対象扶養親族です。22歳の者は特定扶養親族に該当するので、1人につき63万円の控除をうけることができます。控除対象扶養親族のうち、その年の12月31日現在の年齢が19歳以上23歳未満の者は、特定扶養親族に該当する。(2025.5-34-1)控除対象扶養親族のうち、その年の12月31日現在の年齢が19歳以上23歳未満の者は、特定扶養親族に該当する。(2023.9-34-3)控除対象扶養親族のうち、その年の12月31日時点の年齢が19歳以上23歳未満の者を特定扶養親族といい、その者に係る扶養控除の額は58万円である。(2021.1-34-3)控除対象扶養親族のうち、その年の12月31日現在の年齢が16歳以上23歳未満の者は、特定扶養親族に該当する。(2019.9-35-1)控除対象扶養親族のうち、その年の12月31日現在の年齢が18歳の者は、特定扶養親族に該当する。(2017.9-35-4)

- 適切。配偶者控除の適用を受けるためには、配偶者の合計所得金額が58万円以下、配偶者が事業専従者ではない、納税者の合計所得金額が1,000万円以下などの要件を満たす必要があります。

納税者の合計所得金額1,000万円を超えている場合には、配偶者控除の適用を受けることはできません。納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2025.5-34-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2025.1-34-1)納税者の合計所得金額が1,000万円を超える場合、配偶者控除の適用を受けることはできない。(2024.5-34-2)納税者は、その年分の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2022.9-33-4)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。(2019.1-35-1)その年分の合計所得金額が1,000万円を超える者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2016.9-34-4)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2015.9-35-4)合計所得金額が1,000万円を超えている納税者であっても、配偶者の合計所得金額が58万円以下であれば、配偶者控除の適用を受けることができる。(2015.5-35-3)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれも適用を受けることができない。(2015.1-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除、配偶者特別控除のいずれも適用を受けることができない。(2013.9-35-3) - [不適切]。医療費控除の控除額は、その年中に支払った医療費の金額の合計額から保険金等で補てんされる金額を差し引き、「総所得金額等の5%相当額」または「10万円」のいずれか少ない金額を控除して計算します。

医療費控除(「特定一般用医療品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、総所得金額等の10%相当額を控除して計算される。(2018.1-34-2)

医療費控除(「特定一般用医療品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、総所得金額等の10%相当額を控除して計算される。(2018.1-34-2)

広告

広告