- HOME

- タックスプランニング

- 所得控除

- No.15

所得控除(全35問中15問目)

No.15

所得税における所得控除に関する次の記述のうち、最も不適切なものはどれか。2019年1月試験 問35

- 納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。

- 老人控除対象配偶者とは、控除対象配偶者のうち、その年の12月31日現在の年齢が70歳以上の者をいう。

- 配偶者特別控除の控除額は、控除を受ける納税者の合計所得金額および配偶者の合計所得金額に応じて異なる。

- 婚姻の届出を提出していない場合であっても、健康保険の被扶養者となっていて内縁関係にあると認められる者は、配偶者控除の対象となる。

広告

正解 4

問題難易度

肢110.7%

肢212.8%

肢39.9%

肢466.6%

肢212.8%

肢39.9%

肢466.6%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。2018年(平成30年)以降、納税者の合計所得金額が1,000万円を超える場合は、配偶者控除/配偶者特別控除のいずれも適用を受けることはできません。

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。(2022.9-33-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が2,400万円以下である場合、基礎控除の額は48万円である。(2021.1-34-1)その年分の合計所得金額が500万円を超える者は、寡婦控除の適用を受けることができない。(2016.9-34-2)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。(2013.5-35-4)

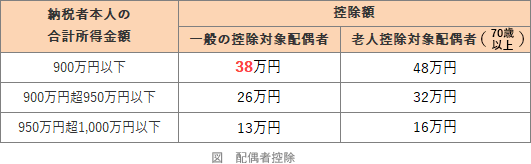

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。(2022.9-33-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が2,400万円以下である場合、基礎控除の額は48万円である。(2021.1-34-1)その年分の合計所得金額が500万円を超える者は、寡婦控除の適用を受けることができない。(2016.9-34-2)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。(2013.5-35-4) - 適切。老人控除対象配偶者とは、控除対象配偶者のうち12月31日現在の年齢が70歳以上の者になり、控除額は最高48万円です。老人控除対象配偶者とは、控除対象配偶者のうち、その年の12月31日現在の年齢が75歳以上の者をいう。(2021.5-33-2)

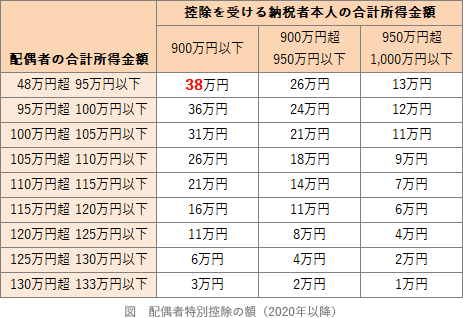

- 適切。配偶者特別控除は、納税者の合計所得金額が1,000万円以下、かつ、配偶者の合計所得金額が48万円超133万円以下の場合に適用を受けられます。控除額は納税者と配偶者の合計所得金額により細かく区分され、最高38万円から最低1万円となっています。

配偶者特別控除の控除額は、配偶者の合計所得金額の多寡にかかわらず、一律38万円である。(2015.9-35-3)

配偶者特別控除の控除額は、配偶者の合計所得金額の多寡にかかわらず、一律38万円である。(2015.9-35-3) - [不適切]。配偶者控除の対象となる配偶者は、法律上の配偶者である必要があり、内縁関係の者は含まれません。ちなみに社会保険では、同居等の事実があれば内縁関係であっても扶養配偶者として認められます。婚姻の届出を提出していない場合であっても、納税者が加入している健康保険の被扶養者となっており、内縁関係にあると認められる者は、他の要件を満たせば、控除対象配偶者に該当する。(2021.5-33-4)婚姻の届出を提出していない場合であっても、健康保険の被扶養者となっていて内縁関係にあると認められる者は、配偶者控除の対象となる。(2015.9-35-1)

広告