消費税(全35問中1問目)

No.1

消費税に関する次の記述のうち、最も不適切なものはどれか。2024年1月試験 問38

- 消費税の課税事業者が行う居住の用に供する家屋の貸付けは、その貸付期間が1ヵ月以上であれば、消費税の課税取引に該当する。

- 簡易課税制度の適用を受けることができるのは、消費税の課税期間に係る基準期間における課税売上高が5,000万円以下の事業者である。

- 消費税の課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、消費税の非課税取引に該当する。

- 消費税の課税事業者である法人は、原則として、消費税の確定申告書を各課税期間の末日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。

広告

正解 1

問題難易度

肢146.1%

肢214.1%

肢322.9%

肢416.9%

肢214.1%

肢322.9%

肢416.9%

分野

科目:D.タックスプランニング細目:13.消費税

解説

- [不適切]。居住用の住宅の貸付けは、その貸付期間が1カ月以上であれば、非課税取引に該当します。

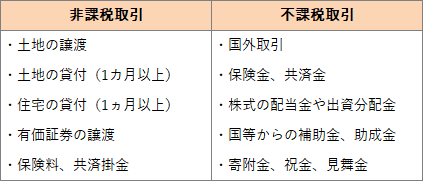

消費税は日本国内において、事業者が事業として対価を得て行う資産の譲渡、貸付、役務の提供について課税されます。しかし、前記の課税要件を満たさない「不課税取引」と、社会政策上の観点から課税対象にはならない「非課税取引」があります。非課税取引・不課税取引として代表的なものには以下のようなものが挙げられます。 消費税の課税事業者が行う居住の用に供する家屋の貸付けは、その貸付期間が1ヵ月以上であれば、消費税の課税取引に該当する。(2022.9-38-2)

消費税の課税事業者が行う居住の用に供する家屋の貸付けは、その貸付期間が1ヵ月以上であれば、消費税の課税取引に該当する。(2022.9-38-2) - 適切。消費税の簡易課税制度は、中小事業者の事務負担の軽減を目的としており、基準期間における課税売上高が5,000万円以下の事業者のみ適用を受けることができます。消費税の課税期間に係る基準期間における課税売上高が1,000万円を超える法人は、その課税期間は消費税の課税事業者となる。(2023.9-38-2)簡易課税制度の適用を受けることができる事業者は、消費税の課税期間に係る基準期間における課税売上高が5,000万円以下の事業者である。(2023.9-38-3)簡易課税制度の適用を受けることができるのは、消費税の課税期間に係る基準期間における課税売上高が1億円以下の事業者である。(2022.9-38-4)簡易課税制度の適用を受けることができるのは、基準期間における課税売上高が5,000万円以下の事業者である。(2022.5-38-1)消費税の課税期間に係る基準期間における課税売上高が1,000万円超の法人は、消費税の免税事業者となることができない。(2021.9-39-2)簡易課税制度を選択することができるのは、消費税の課税期間に係る基準期間における課税売上高が1億円以下の事業者である。(2021.9-39-3)簡易課税制度を選択することができるのは、基準期間における課税売上高が1億円以下の事業者である。(2021.1-38-1)消費税の課税期間に係る基準期間における課税売上高が5,000万円以下の事業者は、その課税期間においては消費税の免税事業者となる。(2020.9-38-1)

- 適切。資産の譲渡のうち、土地や有価証券の譲渡は消費税の非課税取引に該当します。消費税は、事業として行われる消費に担税力を求める税ですが、土地や有価証券の譲渡は消費ではなく資本の移転であり、その性質上課税になじまないためです。消費税の課税事業者が行う土地の譲渡は、非課税取引に該当する。(2022.1-38-2)消費税の課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、非課税取引に該当する。(2020.9-38-2)課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、課税取引に該当する。(2020.1-38-1)課税事業者が行う金融商品取引法に規定する有価証券の譲渡は、非課税取引に該当する。(2018.9-38-3)

- 適切。消費税の課税事業者である法人は、原則として、その課税期間の末日(事業年度終了日)の翌日から2カ月以内に納税地の所轄税務署長に消費税確定申告書の提出と消費税の納付をしなければなりません。法人税等のスケジュールと同じです。課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2023.5-38-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2022.9-38-3)消費税の課税事業者である個人は、原則として、その年の翌年3月15日までに、消費税の確定申告書を納税地の所轄税務署長に提出しなければならない。(2022.1-38-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2021.9-39-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2021.3-39-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2020.9-38-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2020.1-38-4)個人の課税事業者は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長へ提出しなければならない。(2019.5-39-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2019.1-39-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2018.1-38-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2017.1-38-4)個人の課税事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長へ提出しなければならない。(2016.9-38-4)

広告