FP2級過去問題 2019年5月学科試験 問39

問39

消費税に関する次の記述のうち、最も適切なものはどれか。

- 特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも800万円を超える法人は、消費税の免税事業者となることができない。

- 簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。

- その課税期間に係る課税売上高が年5億円以下の事業者で、課税売上割合が95%以上の場合の消費税の納付税額は、原則として、課税売上に係る消費税額から課税仕入に係る消費税額を控除して計算する。

- 個人の課税事業者は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長へ提出しなければならない。

広告

広告

正解 3

問題難易度

肢110.0%

肢220.5%

肢342.6%

肢426.9%

肢220.5%

肢342.6%

肢426.9%

分野

科目:D.タックスプランニング細目:13.消費税

解説

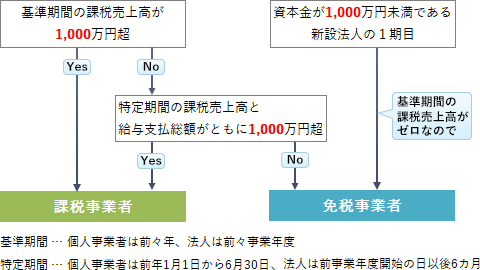

- 不適切。800万円ではありません。特定期間(前事業年度の前半6ヵ月間)において、給与等支払額の合計額と課税売上高がともに1,000万円を超える場合、免税事業者となることができません。

特定期間における給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2025.5-39-3)特定期間における給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2024.5-38-3)特定期間における給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2023.1-38-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2021.5-39-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2021.3-39-1)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2020.1-38-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2019.1-39-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2016.9-38-1)特定期間(前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2014.9-40-2)

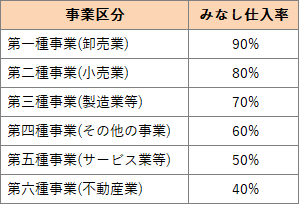

特定期間における給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2025.5-39-3)特定期間における給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2024.5-38-3)特定期間における給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2023.1-38-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2021.5-39-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2021.3-39-1)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2020.1-38-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2019.1-39-2)特定期間(原則として前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2016.9-38-1)特定期間(前事業年度の前半6ヵ月間)の給与等支払額の合計額および課税売上高がいずれも1,000万円を超える法人は、消費税の免税事業者となることができない。(2014.9-40-2) - 不適切。従業員数に応じてではありません。消費税の簡易課税制度では、実際の課税仕入額にかかわらず「課税売上高×みなし仕入れ率」の式で簡便に控除対象仕入れ税額を計算します。みなし仕入れ率は、業種に応じて6区分(90%~40%)となっています

簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2021.3-39-2)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2019.1-39-1)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2018.1-38-2)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2016.9-38-2)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入れ率を乗じて仕入れに係る消費税額を計算する。(2015.9-40-3)

簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2021.3-39-2)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2019.1-39-1)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2018.1-38-2)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入率を乗じて仕入に係る消費税額を計算する。(2016.9-38-2)簡易課税制度の適用を受けた事業者は、課税売上高に従業員数に応じて定められたみなし仕入れ率を乗じて仕入れに係る消費税額を計算する。(2015.9-40-3) - [適切]。課税売上額が5億円以下かつ課税売上割合が95%以上の場合、消費税の納付税額は、一般課税(本則課税)で計算し、課税売上に係る消費税額から課税仕入に係る消費税額を控除した残額になります。その課税期間に係る課税売上高が5億円以下の事業者で、課税売上割合が85%以上の場合の消費税の納付税額は、原則として、課税売上に係る消費税額から課税仕入に係る消費税額を控除した残額である。(2018.1-38-3)その課税期間に係る課税売上高が5億円以下の事業者で、課税売上割合が95%以上の場合の消費税の納付税額は、原則として、課税売上に係る消費税額から課税仕入に係る消費税額を控除した残額である。(2016.9-38-3)

- 不適切。3月15日ではありません。消費税の確定申告期限は、法人の場合は課税期間の終了の日の翌日から2ヵ月以内、個人事業者の場合は翌年の3月31日までになります。消費税の課税事業者である法人は、原則として、課税期間の末日の翌日から2カ月以内に、消費税の確定申告書を納税地の所轄税務署長に提出しなければならない。(2025.5-39-4)消費税の課税事業者である法人は、原則として、消費税の確定申告書を各課税期間の末日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2024.9-38-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2024.5-38-4)消費税の課税事業者である法人は、原則として、消費税の確定申告書を各課税期間の末日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2024.1-38-4)課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2023.5-38-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2022.9-38-3)消費税の課税事業者である個人は、原則として、その年の翌年3月15日までに、消費税の確定申告書を納税地の所轄税務署長に提出しなければならない。(2022.1-38-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2021.9-39-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2021.3-39-4)消費税の課税事業者である個人は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2020.9-38-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2020.1-38-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2019.1-39-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月15日までに納税地の所轄税務署長に提出しなければならない。(2018.1-38-4)消費税の課税事業者である個人事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長に提出しなければならない。(2017.1-38-4)個人の課税事業者は、原則として、消費税の確定申告書をその年の翌年3月31日までに納税地の所轄税務署長へ提出しなければならない。(2016.9-38-4)

広告

広告