不動産の譲渡に係る税金(全42問中5問目)

No.5

不動産の譲渡に係る各種特例に関する次の記述のうち、最も適切なものはどれか。なお、記載されたもの以外の要件はすべて満たしているものとする。2024年1月試験 問49

- 自宅を譲渡して「居住用財産を譲渡した場合の3,000万円の特別控除」の適用を受ける場合、当該自宅の所有期間は、譲渡した日の属する年の1月1日において10年を超えていなければならない。

- 自宅を譲渡して「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)の適用を受ける場合、同年に取得して入居した家屋について住宅借入金等特別控除の適用を受けることはできない。

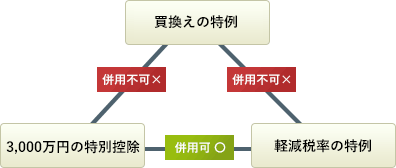

- 「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)は、重複して適用を受けることができない。

- 相続により取得した土地について、「相続財産に係る譲渡所得の課税の特例」(相続税の取得費加算の特例)の適用を受けるためには、当該土地を、当該相続の開始があった日の翌日から相続税の申告期限の翌日以後1年を経過する日までの間に譲渡しなければならない。

広告

正解 2

問題難易度

肢119.4%

肢238.5%

肢325.1%

肢417.0%

肢238.5%

肢325.1%

肢417.0%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

- 不適切。3,000万円の特別控除は、所有期間の長短にかかわらず適用を受けることができます。なお、譲渡年の1月1日時点で10年超の所有期間が要件となっているのは「軽減税率の特例」です。

- [適切]。住宅を買い換えるときに、売却について軽減税率の特例や3,000万円の特別控除を受け、かつ取得した住宅について住宅ローン控除を受けることは優遇税制の重複適用になるため、下記のように一定期間は禁止されます。したがって、同じ年に「軽減税率の特例」と住宅ローン控除の適用を受けることはできません。

- その年・前年・前々年に軽減税率の特例や3,000万円特別控除の適用を受けている場合には、住宅ローン控除の適用は受けられない

- 住宅ローン控除の適用を受けている住宅に入居した年の翌年から3年間に、旧宅(別の資産)について「軽減税率の特例」や「3,000万円特別控除」を受けた場合、住宅ローン控除は遡及的に適用除外となる

- 不適切。3,000万円の特別控除と軽減税率の特例は、それぞれの要件を満たしていれば重複して適用を受けることができます。

3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2024.5-48-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2023.1-49-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2021.9-49-4)3,000万円特別控除と軽減税率の特例は、同一の居住用財産の譲渡について、重複して適用を受けることができない。(2021.5-49-3)3,000万円特別控除と軽減税率の特例は、それぞれの適用要件を満たしている場合であっても、重ねて適用を受けることはできない。(2021.3-48-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができない。(2020.1-49-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができない。(2018.9-49-4)居住用財産を譲渡した場合の3,000万円の特別控除と、居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)は、重複して適用を受けることができる。(2018.1-49-2)3,000万円特別控除と軽減税率の特例は、それぞれの適用要件を満たしている場合であっても、重ねて適用を受けることはできない。(2016.5-48-4)「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)」は、重複して適用を受けることができない。(2015.1-49-2)「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)」は、重複して適用を受けることができる。(2014.9-49-4)軽減税率の特例と3,000万円特別控除は、重複して適用を受けることはできない。(2013.9-49-4)居住用財産を譲渡した場合の3,000万円の特別控除と、居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)は、重複して適用を受けることができる。(2013.1-48-4)

3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2024.5-48-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2023.1-49-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2021.9-49-4)3,000万円特別控除と軽減税率の特例は、同一の居住用財産の譲渡について、重複して適用を受けることができない。(2021.5-49-3)3,000万円特別控除と軽減税率の特例は、それぞれの適用要件を満たしている場合であっても、重ねて適用を受けることはできない。(2021.3-48-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができない。(2020.1-49-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができない。(2018.9-49-4)居住用財産を譲渡した場合の3,000万円の特別控除と、居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)は、重複して適用を受けることができる。(2018.1-49-2)3,000万円特別控除と軽減税率の特例は、それぞれの適用要件を満たしている場合であっても、重ねて適用を受けることはできない。(2016.5-48-4)「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)」は、重複して適用を受けることができない。(2015.1-49-2)「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)」は、重複して適用を受けることができる。(2014.9-49-4)軽減税率の特例と3,000万円特別控除は、重複して適用を受けることはできない。(2013.9-49-4)居住用財産を譲渡した場合の3,000万円の特別控除と、居住用財産を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)は、重複して適用を受けることができる。(2013.1-48-4) - 不適切。1年以内ではありません。相続税の取得費加算の特例は、相続や遺贈により取得した財産を、相続の申告期限から3年(相続開始から3年10か月)以内に譲渡した場合に、相続税額のうちその財産に対応する金額を譲渡所得計算上の取得費に加算することができるものです。「相続財産に係る譲渡所得の課税の特例」(相続税の取得費加算の特例)の適用を受けるためには、相続または遺贈により取得した財産を、当該相続の開始があった日の翌日から相続税の申告期限の翌日以後3年を経過するまでに譲渡しなければならない。(2016.9-49-4)「相続財産に係る譲渡所得の課税の特例(相続税の取得費加算の特例)」は、相続または遺贈により取得した財産を相続の開始があった日の翌日から相続税の申告期限の翌日以後1年以内に譲渡しなければ、適用を受けることができない。(2015.1-49-4)

広告