FP2級過去問題 2016年5月学科試験 問48

問48

居住用財産を譲渡した場合の3,000万円の特別控除の特例(以下「3,000万円特別控除」という)と居住用財産を譲渡した場合の長期譲渡所得の課税の特例(以下「軽減税率の特例」という)に関する次の記述のうち、最も適切なものはどれか。なお、記載されたもの以外の要件はすべて満たしているものとする。

- 3,000万円特別控除は、居住用財産を居住の用に供さなくなった日から3年を経過する年の12月31日までに譲渡しなければ適用を受けることができない。

- 3,000万円特別控除は、譲渡した居住用財産の所有期間が譲渡した日の属する年の1月1日において10年を超えていなければ適用を受けることができない。

- 軽減税率の特例により、課税長期譲渡所得金額の8,000万円以下の部分については、8,000万円を超える部分よりも低い税率が適用される。

- 3,000万円特別控除と軽減税率の特例は、それぞれの適用要件を満たしている場合であっても、重ねて適用を受けることはできない。

広告

広告

正解 1

問題難易度

肢159.1%

肢213.4%

肢313.1%

肢414.4%

肢213.4%

肢313.1%

肢414.4%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

- [適切]。3,000万円特別控除は、住んでいる家を売るか、住まなくなった日から3年後の12月31日までに譲渡すれば適用可能です。ただし、家を取り壊した場合には、取壊しの日から1年以内に譲渡契約をする必要があります。3,000万円特別控除は、居住用財産を居住の用に供さなくなった日から6ヵ月を経過する日までに譲渡しなければ、適用を受けることができない。(2024.5-48-2)3,000万円特別控除は、居住用財産を居住の用に供さなくなった日から6ヵ月を経過する日までに譲渡しなければ、適用を受けることはできない。(2022.1-49-2)3,000万円特別控除は、居住用財産で居住の用に供さなくなったものを譲渡する場合、居住の用に供さなくなった日の属する年の翌年の12月31日までに譲渡しなければ、適用を受けることができない。(2021.5-49-1)3,000万円特別控除は、居住用財産で居住の用に供さなくなったものを譲渡する場合、居住の用に供さなくなった日から3年を経過する年の12月31日までに譲渡しなければ適用を受けることができない。(2021.3-48-2)3,000万円特別控除は、居住用財産を居住の用に供さなくなった日から5年後に譲渡した場合には、適用を受けることができない。(2020.1-49-2)3,000万円特別控除は、居住用財産を居住の用に供さなくなった日から3年を経過する日の属する年の12月31日までに譲渡しなければ、適用を受けることはできない。(2019.9-49-1)3,000万円特別控除は、居住用財産を居住の用に供さなくなった日の属する年の翌年12月31日までに譲渡しなければ、適用を受けることができない。(2019.5-49-1)3,000万円特別控除は、居住用財産を居住の用に供さなくなった日の属する年の翌年12月31日までに譲渡しなければ、適用を受けることができない。(2018.9-49-1)3,000万円特別控除は、居住の用に供さなくなった日から3年を経過する日の属する年の12月31日までに居住用財産を譲渡しなければ適用を受けることができない。(2018.5-48-1)居住用財産を譲渡した場合の3,000万円の特別控除は、居住用財産を居住の用に供さなくなった日から3年を経過する日の属する年の12月31日までの間の譲渡であれば、適用を受けることができる。(2018.1-49-4)3,000万円特別控除は、居住用財産を居住の用に供さなくなった日から3年を経過する日の属する年の12月31日までに譲渡しなければ、適用を受けることができない。(2017.1-48-1)

- 不適切。3,000万円特別控除は、所有期間の長短にかかわらず適用を受けることができます。3,000万円特別控除は、譲渡した居住用財産の所有期間が、譲渡した日の属する年の1月1日において10年を超えていなければ、適用を受けることはできない。(2019.9-49-2)3,000万円特別控除は、譲渡した居住用財産の所有期間が、譲渡した日の属する年の1月1日において10年を超えていなければ、適用を受けることができない。(2018.9-49-2)居住用財産を譲渡した場合の3,000万円の特別控除は、譲渡した年の1月1日において、譲渡した居住用財産の所有期間が10年を超えていなければ適用を受けることができない。(2018.1-49-1)3,000万円特別控除は、譲渡した居住用財産の所有期間にかかわらず適用を受けることができる。(2017.5-49-1)3,000万円特別控除は、譲渡した居住用財産の所有期間が譲渡した年の1月1日において10年を超えていなければ、適用を受けることができない。(2017.1-48-3)「居住用財産を譲渡した場合の3,000万円の特別控除」は、譲渡した居住用財産の所有期間が譲渡した日の属する年の1月1日において10年を超えていなければ、適用を受けることができない。(2015.5-49-1)「居住用財産を譲渡した場合の3,000万円の特別控除」は、譲渡した居住用財産の所有期間が譲渡した日の属する年の1月1日において10年を超えていなければ、適用を受けることができない。(2015.1-49-1)3,000万円特別控除は、譲渡した居住用財産の所有期間が譲渡した年の1月1日現在で10年を超えていなければ、適用を受けることができない。(2013.9-49-2)

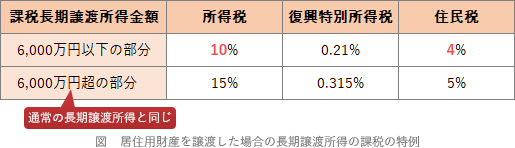

- 不適切。軽減税率の特例は、課税長期譲渡所得金額のうち6,000万円以下の部分について、所得税が15%→10%、住民税が5%→4%に軽減される特例です。

軽減税率の特例では、課税長期譲渡所得金額のうち6,000万円以下の部分の金額について、所得税(復興特別所得税を含む)10.21%、住民税4%の軽減税率が適用される。(2023.1-49-3)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について、所得税(復興特別所得税を含む)10.21%、住民税4%の軽減税率が適用される。(2022.1-49-4)軽減税率の特例では、課税長期譲渡所得の金額のうち6,000万円以下の部分の金額について軽減税率が適用される。(2021.9-49-3)軽減税率の特例の適用を受けた場合、課税長期譲渡所得金額のうち、6,000万円以下の部分については、6,000万円を超える部分よりも低い税率が適用される。(2021.3-48-3)軽減税率の特例では、課税長期譲渡所得金額のうち6,000万円以下の部分の金額について軽減税率が適用される。(2019.9-49-4)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について軽減税率が適用される。(2019.5-49-3)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について軽減税率が適用される。(2018.5-48-3)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について軽減税率が適用される。(2017.5-49-3)軽減税率の特例により、課税長期譲渡所得金額の6,000万円以下の部分については、6,000万円超の部分よりも低い税率が適用される。(2013.9-49-1)

軽減税率の特例では、課税長期譲渡所得金額のうち6,000万円以下の部分の金額について、所得税(復興特別所得税を含む)10.21%、住民税4%の軽減税率が適用される。(2023.1-49-3)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について、所得税(復興特別所得税を含む)10.21%、住民税4%の軽減税率が適用される。(2022.1-49-4)軽減税率の特例では、課税長期譲渡所得の金額のうち6,000万円以下の部分の金額について軽減税率が適用される。(2021.9-49-3)軽減税率の特例の適用を受けた場合、課税長期譲渡所得金額のうち、6,000万円以下の部分については、6,000万円を超える部分よりも低い税率が適用される。(2021.3-48-3)軽減税率の特例では、課税長期譲渡所得金額のうち6,000万円以下の部分の金額について軽減税率が適用される。(2019.9-49-4)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について軽減税率が適用される。(2019.5-49-3)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について軽減税率が適用される。(2018.5-48-3)軽減税率の特例では、課税長期譲渡所得金額のうち1億円以下の部分の金額について軽減税率が適用される。(2017.5-49-3)軽減税率の特例により、課税長期譲渡所得金額の6,000万円以下の部分については、6,000万円超の部分よりも低い税率が適用される。(2013.9-49-1) - 不適切。3,000万円特別控除と軽減税率の特例は、それぞれの要件を満たせば併用して適用を受けることができます。3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2024.5-48-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2023.1-49-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができる。(2021.9-49-4)3,000万円特別控除と軽減税率の特例は、同一の居住用財産の譲渡について、重複して適用を受けることができない。(2021.5-49-3)3,000万円特別控除と軽減税率の特例は、それぞれの適用要件を満たしている場合であっても、重ねて適用を受けることはできない。(2021.3-48-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができない。(2020.1-49-4)3,000万円特別控除と軽減税率の特例は、重複して適用を受けることができない。(2018.9-49-4)軽減税率の特例と3,000万円特別控除は、重複して適用を受けることはできない。(2013.9-49-4)

広告

広告