FP2級過去問題 2025年1月学科試験 問52

問52

みなし贈与財産等に関する次の記述のうち、最も適切なものはどれか。

- 契約者(=保険料負担者)および被保険者が父、死亡保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、子が父から贈与により取得したものとみなされ、贈与税の課税対象となる。

- 子が父から著しく低い価額の対価で土地を譲り受けた場合には、原則として、その相続税評価額と支払った対価の額との差額が、子が父から贈与により取得したものとみなされ、贈与税の課税対象となる。

- 債務者である個人が資力を喪失して債務を弁済することが困難になり、債権者である個人から当該債務の免除を受けた場合、当該免除を受けた金額のうちその債務を弁済することが困難である部分の金額についても、贈与税の課税対象となる。

- 妻が夫から居住用マンションを離婚による財産分与により取得した場合、原則として、妻が取得した当該マンションは、贈与により取得した財産とはみなされず、贈与税の課税対象とならない。

広告

広告

正解 4

問題難易度

肢18.5%

肢235.9%

肢37.9%

肢447.7%

肢235.9%

肢37.9%

肢447.7%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

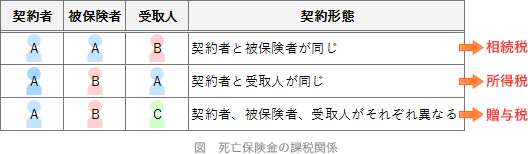

- 不適切。贈与税ではありません。契約者と被保険者が同一である死亡保険契約で、被保険者の死亡により支払われた死亡保険金は相続税の課税対象です。

契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、贈与税の課税対象にならない。(2023.1-52-4)契約者(=保険料負担者)および被保険者が父、死亡保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、子が父から贈与により取得したものとみなされ、贈与税の課税対象となる。(2022.9-52-1)保険契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約に基づき、父の死亡により子が受け取った死亡保険金は、子が母から贈与により取得したものとして贈与税の課税対象となる。(2022.5-53-3)契約者(=保険料負担者)が父、被保険者が母、死亡保険金受取人が子である生命保険契約を締結していた場合において、母の死亡により子が受け取った死亡保険金は、贈与税の課税対象となる。(2022.1-53-4)契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、相続税の課税対象となり、贈与税の課税対象とならない。(2019.5-52-1)契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、子が母から贈与により取得したものとして贈与税の課税対象となる。(2018.9-52-1)契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡による死亡保険金を子が受け取った場合には、母から子へ死亡保険金の贈与があったものとして贈与税の課税対象となる。(2016.5-52-1)契約者(=保険料負担者)が夫、被保険者が子、死亡保険金受取人が妻である生命保険契約において、子の死亡により妻が受け取った死亡保険金は、妻が夫から贈与により取得したものとして、贈与税の課税対象となる。(2015.1-53-1)

契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、贈与税の課税対象にならない。(2023.1-52-4)契約者(=保険料負担者)および被保険者が父、死亡保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、子が父から贈与により取得したものとみなされ、贈与税の課税対象となる。(2022.9-52-1)保険契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約に基づき、父の死亡により子が受け取った死亡保険金は、子が母から贈与により取得したものとして贈与税の課税対象となる。(2022.5-53-3)契約者(=保険料負担者)が父、被保険者が母、死亡保険金受取人が子である生命保険契約を締結していた場合において、母の死亡により子が受け取った死亡保険金は、贈与税の課税対象となる。(2022.1-53-4)契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、相続税の課税対象となり、贈与税の課税対象とならない。(2019.5-52-1)契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡により子が受け取った死亡保険金は、子が母から贈与により取得したものとして贈与税の課税対象となる。(2018.9-52-1)契約者(=保険料負担者)が母、被保険者が父、保険金受取人が子である生命保険契約において、父の死亡による死亡保険金を子が受け取った場合には、母から子へ死亡保険金の贈与があったものとして贈与税の課税対象となる。(2016.5-52-1)契約者(=保険料負担者)が夫、被保険者が子、死亡保険金受取人が妻である生命保険契約において、子の死亡により妻が受け取った死亡保険金は、妻が夫から贈与により取得したものとして、贈与税の課税対象となる。(2015.1-53-1) - 不適切。相続税評価額ではありません。著しく低い価額の対価での財産の譲渡(低額譲受)があった場合、その財産の譲渡時の通常の取引価額と対価との差額を贈与により取得したとみなされ、差額分が贈与税の課税対象となります。子が父から著しく低い価額の対価で土地を譲り受けた場合には、原則として、その相続税評価額と支払った対価の額との差額を、子が父から贈与により取得したものとみなされ、贈与税の課税対象となる。(2024.1-52-2)子が父から著しく低い価額の対価で土地を譲り受けた場合には、原則として、その相続税評価額と支払った対価の額との差額を限度に、子が父から贈与により取得したものとみなされ、贈与税の課税対象となる。(2022.9-52-3)子が母から著しく低い価額の対価で土地の譲渡を受けた場合、原則として、その相続税評価額と支払った対価の額との差額を限度に、子が母から贈与により取得したものとみなされ、その差額相当分は、贈与税の課税対象となる。(2022.1-53-1)子が父から著しく低い価額の対価で財産の譲渡を受けた場合、原則として、その財産の譲渡時の時価と対価との差額は、子が父から贈与により取得したものとして贈与税の課税対象となる。(2021.3-52-1)子が親から著しく低い価額の対価で財産の譲渡を受けた場合、原則として、その財産の譲渡時の時価と対価との差額は、子が親から贈与により取得したものとして、贈与税の課税対象となる。(2015.1-53-2)

- 不適切。債務の免除があった場合、免除額に相当する贈与を受けたとみなされて贈与税が課税されるのが原則です。ただし、債務者に弁済の資力(財力・支払能力)がなく社会通念上債務の支払いが不能であるとされた部分は、贈与税の課税対象となりません。債務者である個人が資力を喪失して債務を弁済することが困難になり、債権者である個人から当該債務の免除を受けた場合、当該免除を受けた金額のうちその債務を弁済することが困難である部分の金額は、贈与税の課税対象とならない。(2024.1-52-3)個人の債務者が資力を喪失して債務を弁済することが困難になり、個人の債権者から当該債務の免除を受けた場合、当該免除を受けた金額のうちその債務を弁済することが困難である部分の金額は、贈与税の課税対象とならない。(2022.1-53-2)個人の債務者が資力を喪失して債務を弁済することが困難になり、その債務の免除を受けた場合、債務免除益のうち債務を弁済することが困難である部分の金額は、贈与税の課税対象とならない。(2019.9-53-4)個人の債務者が資力を喪失して債務を弁済することが困難になり、その債務の免除を受けた場合、債務免除益のうち債務を弁済することが困難である部分の金額は、贈与税の課税対象とならない。(2018.5-52-4)個人の債務者が資力を喪失して債務を弁済することが困難になり、その債務の免除を受けた場合、債務免除益のうち債務を弁済することが困難である部分の金額は、贈与税の課税対象とならない。(2013.9-52-4)

- [適切]。離婚による財産分与によって取得した財産については、夫婦の協力によって得た財産の額等を考慮して社会通念上相当な範囲内である場合は、贈与税の課税対象となりません。しかし、これを超える額については贈与税の課税対象になります。

広告

広告