- HOME

- タックスプランニング

- 法人税

- No.38

法人税(全60問中38問目)

No.38

法人税の仕組みに関する次の記述のうち、最も適切なものはどれか。2016年5月試験 問37

- 法人税の額は、各事業年度の確定した決算に基づく当期純利益の額に税率を乗じて算出される。

- 法人税の確定申告による納付は、原則として、各事業年度終了の日の翌日から2ヵ月以内にしなければならない。

- 法人は、その本店もしくは主たる事務所の所在地または当該代表者の住所地のいずれかから法人税の納税地を任意に選択することができる。

- 期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が1,000万円以下の部分と1,000万円超の部分で乗じる税率が異なる。

広告

正解 2

問題難易度

肢19.9%

肢269.7%

肢36.8%

肢413.6%

肢269.7%

肢36.8%

肢413.6%

分野

科目:D.タックスプランニング細目:10.法人税

解説

- 不適切。法人税の所得金額は「益金-損金」の額です。会計上の収益・費用と、法人税法上の益金・損金とは若干異なります。そのため、法人税の所得金額は会計上の利益に以下のような調整をして算出されます。

- 税法上の加算 … 益金算入、損金不算入

- 税法上の減算 … 益金不算入、損金算入

- 所得金額=会計上の利益+(益金算入額+損金不算入額)-(損金算入額+益金不算入額)

法人税額は、各事業年度の確定した決算に基づく当期純利益の額に税率を乗じて算出される。(2019.5-37-1)法人税の額は、各事業年度の確定した決算に基づく当期純利益の額に税率を乗じて算出される。(2015.9-38-1) - [適切]。法人は事業年度終了の日の翌日から2カ月以内に確定した決算に基づいて作成した確定申告書を提出しなければなりません。法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2024.5-36-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2023.5-36-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2022.9-36-4)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2021.9-37-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2021.5-37-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2021.3-37-2)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2020.9-36-3)法人税の確定申告による納付は、原則として、各事業年度終了の日の翌日から2ヵ月以内にしなければならない。(2019.5-37-3)法人税の確定申告書は、原則として各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2019.1-37-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2018.1-36-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2017.5-37-3)法人税の確定申告書は、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2015.1-38-4)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2014.1-37-4)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2013.9-38-4)法人税の確定申告書は、原則として、事業年度終了の日の翌日から2ヵ月以内に提出しなければならない。(2013.5-38-3)

- 不適切。法人の納税地は、法人の本店または主たる事務所の所在地とされているので、他の選択肢はありません。法人は、その本店の所在地または当該代表者の住所地のいずれかから法人税の納税地を任意に選択することができる。(2021.1-37-3)法人は、その本店もしくは主たる事務所の所在地または当該代表者の住所地のいずれかから法人税の納税地を任意に選択することができる。(2019.5-37-4)法人は、その本店もしくは主たる事務所の所在地または当該代表者の住所地のいずれかから法人税の納税地を任意に選択することができる。(2015.9-38-3)

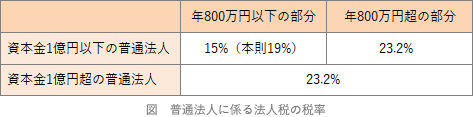

- 不適切。通常、法人税では課税所得金額に対し23.2%の税率が課されますが、期末資本金の額が1億円以下の一定の中小法人の場合、課税所得金額のうち800万円以下の部分について15%の軽減税率が用されます。

期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.9-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2024.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.1-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2023.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち1,000万円以下の部分について軽減税率が適用される。(2023.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2022.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.5-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.1-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分については軽減税率が適用される。(2020.9-36-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が年1,000万円以下の部分と年1,000万円超の部分で乗じる税率が異なる。(2019.5-37-2)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2019.1-37-2)期末資本金の額が1億円以下の株式会社(株主はすべて個人)に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2017.5-37-2)期末資本金の額が1億円以下の一定の中小法人において、2024年4月1日から2025年3月31日までの事業年度における法人税では、所得金額のうち800万円以下の部分に15.0%の税率が適用される。(2015.1-38-3)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、所得金額のうち1,000万円を超える部分には23.2%、1,000万円以下の部分には15.0%の税率が適用される。(2014.9-38-3)資本金の額が1億円以下の株式会社(株主はすべて個人)の法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2013.5-38-2)

期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.9-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2024.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.1-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2023.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち1,000万円以下の部分について軽減税率が適用される。(2023.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2022.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.5-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.1-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分については軽減税率が適用される。(2020.9-36-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が年1,000万円以下の部分と年1,000万円超の部分で乗じる税率が異なる。(2019.5-37-2)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2019.1-37-2)期末資本金の額が1億円以下の株式会社(株主はすべて個人)に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2017.5-37-2)期末資本金の額が1億円以下の一定の中小法人において、2024年4月1日から2025年3月31日までの事業年度における法人税では、所得金額のうち800万円以下の部分に15.0%の税率が適用される。(2015.1-38-3)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、所得金額のうち1,000万円を超える部分には23.2%、1,000万円以下の部分には15.0%の税率が適用される。(2014.9-38-3)資本金の額が1億円以下の株式会社(株主はすべて個人)の法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2013.5-38-2)

広告