FP2級過去問題 2021年5月学科試験 問37

問37

法人税の仕組みに関する次の記述のうち、最も不適切なものはどれか。

- 法人税が採用している申告納税方式は、納付すべき税額が納税者である法人がする申告により確定することを原則とする方式である。

- 新設法人が設立事業年度から青色申告の適用を受けようとする場合、設立の日以後2ヵ月以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出しなければならない。

- 法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。

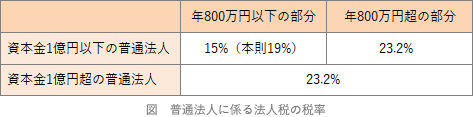

- 期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。

広告

広告

正解 2

問題難易度

肢111.8%

肢246.0%

肢325.0%

肢417.2%

肢246.0%

肢325.0%

肢417.2%

分野

科目:D.タックスプランニング細目:10.法人税

解説

- 適切。法人税は、納税者自身が1事業年度の所得金額と、それに応じた法人税額を計算のうえ、確定申告を行い、その申告に基づき自主的に納付する申告納税方式を基本としています。

- [不適切]。新設法人が初年度から青色申告の適用を受ける場合には、「会社設立から3ヵ月を経過した日」と「第1期目の事業年度の終了日」のうち、いずれか早い日の前日までに「青色申告の承認申請書」を所轄の税務署長に提出し、承認される必要があります。新設法人が設立事業年度から青色申告の適用を受けようとする場合、原則として、設立の日から1カ月以内に、「青色申告の承認申請書」を納税地の所轄税務署長に提出しなければならない。(2025.5-37-4)新設法人が設立事業年度から青色申告の適用を受けようとする場合は、設立の日から1ヵ月以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2024.9-36-3)新設法人が設立事業年度から青色申告の適用を受けようとする場合は、設立の日から1ヵ月以内に、「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2024.1-36-2)新設法人が設立事業年度から青色申告の適用を受けようとする場合は、設立の日から2ヵ月以内に、「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2023.9-36-2)新たに設立された株式会社が、設立第1期から青色申告を行う場合は、設立の日から4ヵ月以内に、「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2021.9-37-4)新設法人が、設立事業年度から青色申告の適用を受けようとする場合、設立の日以後2ヵ月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2021.3-37-1)新たに設立された法人が、その設立事業年度から青色申告の適用を受けるためには、設立の日以後3ヵ月経過した日と当該事業年度終了の日のいずれか早い日の前日までに、「青色申告承認申請書」を納税地の所轄税務署長に提出しなければならない。(2021.1-37-2)新たに設立された株式会社が、その設立事業年度から青色申告の適用を受けるためには、設立の日以後2ヵ月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2019.1-37-4)新たに設立された株式会社が、設立第1期から青色申告を行う場合は、設立の日から6ヵ月以内に、「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2018.1-36-4)新たに設立された株式会社が、設立第1期から青色申告を行う場合は、設立の日から2ヵ月以内に、「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2017.5-37-4)新設法人が設立事業年度から青色申告の適用を受ける場合には、設立の日以後2ヵ月以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2014.1-37-3)新設法人がその年から青色申告の適用を受ける場合には、設立の日以後1年以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2013.5-38-4)

- 適切。法人税の確定申告書は、原則として事業年度終了の翌日から2ヵ月以内に、納税地の所轄税務署長に提出します。なお、法人税の納付期限も同様に事業年度終了の翌日から2カ月以内となっています。法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1カ月以内に、納税地の所轄税務署長に提出しなければならない。(2025.5-37-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2024.5-36-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2023.5-36-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2022.9-36-4)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2021.9-37-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2021.3-37-2)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2020.9-36-3)法人税の確定申告による納付は、原則として、各事業年度終了の日の翌日から2ヵ月以内にしなければならない。(2019.5-37-3)法人税の確定申告書は、原則として各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2019.1-37-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2018.1-36-3)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2017.5-37-3)法人税の確定申告による納付は、原則として、各事業年度終了の日の翌日から2ヵ月以内にしなければならない。(2016.5-37-2)法人税の確定申告書は、各事業年度終了の日の翌日から1ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2015.1-38-4)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2014.1-37-4)法人税の確定申告書は、原則として、各事業年度終了の日の翌日から2ヵ月以内に、納税地の所轄税務署長に提出しなければならない。(2013.9-38-4)法人税の確定申告書は、原則として、事業年度終了の日の翌日から2ヵ月以内に提出しなければならない。(2013.5-38-3)

- 適切。通常、法人税では課税所得に対し23.2%の税率が課されますが、期末資本金の額が1億円以下の一定の中小法人の場合、所得金額のうち800万円以下の部分について15%の軽減税率が適用されます。

期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.9-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2024.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.1-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2023.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち1,000万円以下の部分について軽減税率が適用される。(2023.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2022.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.1-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分については軽減税率が適用される。(2020.9-36-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が年1,000万円以下の部分と年1,000万円超の部分で乗じる税率が異なる。(2019.5-37-2)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2019.1-37-2)期末資本金の額が1億円以下の株式会社(株主はすべて個人)に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2017.5-37-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が1,000万円以下の部分と1,000万円超の部分で乗じる税率が異なる。(2016.5-37-4)期末資本金の額が1億円以下の一定の中小法人において、2025年4月1日から2026年3月31日までの事業年度における法人税では、所得金額のうち800万円以下の部分に15.0%の税率が適用される。(2015.1-38-3)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、所得金額のうち1,000万円を超える部分には23.2%、1,000万円以下の部分には15.0%の税率が適用される。(2014.9-38-3)資本金の額が1億円以下の株式会社(株主はすべて個人)の法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2013.5-38-2)

期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.9-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2024.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.1-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2023.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち1,000万円以下の部分について軽減税率が適用される。(2023.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2022.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.1-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分については軽減税率が適用される。(2020.9-36-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が年1,000万円以下の部分と年1,000万円超の部分で乗じる税率が異なる。(2019.5-37-2)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2019.1-37-2)期末資本金の額が1億円以下の株式会社(株主はすべて個人)に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2017.5-37-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が1,000万円以下の部分と1,000万円超の部分で乗じる税率が異なる。(2016.5-37-4)期末資本金の額が1億円以下の一定の中小法人において、2025年4月1日から2026年3月31日までの事業年度における法人税では、所得金額のうち800万円以下の部分に15.0%の税率が適用される。(2015.1-38-3)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、所得金額のうち1,000万円を超える部分には23.2%、1,000万円以下の部分には15.0%の税率が適用される。(2014.9-38-3)資本金の額が1億円以下の株式会社(株主はすべて個人)の法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2013.5-38-2)

広告

広告