不動産の取得・保有に係る税金(全36問中17問目)

No.17

不動産の取得に係る税金に関する次の記述のうち、最も不適切なものはどれか。2019年5月試験 問47

- 不動産取得税は、相続により不動産を取得した場合には課されない。

- 所定の要件を満たす戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、1戸につき最高1,200万円を価格から控除することができる。

- 不動産に抵当権設定登記をする際の登録免許税の課税標準は、当該不動産の相続税評価額である。

- 所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合と相続による場合では異なる。

広告

正解 3

問題難易度

肢112.9%

肢214.1%

肢359.6%

肢413.4%

肢214.1%

肢359.6%

肢413.4%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 適切。不動産取得税は、相続により不動産を取得した場合は課されません。一方、贈与(死因贈与含む)によって取得した場合は課税されます。不動産取得税は、相続により不動産を取得した場合には課されないが、贈与により不動産を取得した場合には課される。(2023.9-48-1)不動産取得税は、相続により不動産を取得した場合は課されるが、贈与により不動産を取得した場合は課されない。(2023.1-48-1)不動産取得税は、相続や贈与により不動産を取得した場合は課されない。(2022.5-47-1)不動産取得税は、相続により不動産を取得した場合であっても課される。(2021.9-48-1)不動産取得税は、贈与により不動産を取得した場合であっても、その不動産の取得者に課される。(2021.5-47-1)不動産取得税は、贈与により不動産を取得した場合であっても課される。(2020.1-47-1)不動産取得税は、贈与により不動産を取得した場合であっても、その不動産の取得者に課される。(2019.9-48-1)不動産取得税は、贈与により不動産を取得した場合には課されない。(2018.1-48-1)不動産取得税は、相続により不動産を取得した場合であっても課される。(2017.9-47-1)不動産取得税は、贈与により不動産を取得した場合であっても課される。(2017.9-47-2)不動産取得税は、相続により不動産を取得した場合には課されない。(2017.5-48-1)不動産取得税は、贈与により不動産を取得した場合であっても課される。(2017.1-47-3)不動産取得税は、相続により不動産を取得した場合であっても課される。(2017.1-47-4)不動産取得税は、相続により不動産を取得した場合であっても課税される。(2016.1-48-4)相続により不動産を取得した場合、不動産取得税は課税されない。(2015.10-48-2)不動産取得税は、不動産を取得した者に課税される地方税で、不動産を相続により取得した場合にも課税される。(2014.5-47-1)

- 適切。一定の要件に該当する新築戸建て住宅の場合、住宅の課税標準の特例として、不動産取得税の課税標準から最高1,200万円(認定長期優良住宅は1,300万円)を控除できます。一定の要件を満たす戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、1戸につき最高1,200万円を価格から控除することができる。(2023.1-48-2)一定の要件を満たす戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、1戸につき最高1,200万円を価格から控除することができる。(2022.5-47-2)所定の要件を満たす住宅を新築した場合、不動産取得税の課税標準の算定に当たっては、一戸につき最高1,500万円が価格から控除される。(2021.9-48-2)一定の要件を満たす戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、1戸につき最高1,200万円を価格から控除することができる。(2021.5-47-2)所定の要件を満たす戸建て住宅を新築した場合、不動産取得税の課税標準の算定に当たっては、1戸につき最高1,500万円を価格から控除することができる。(2021.1-48-1)所定の要件を満たす戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、1戸につき最高1,200万円を価格から控除することができる。(2019.9-48-2)一定の要件に該当する戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、一戸につき最高で1,200万円を価格から控除することができる。(2018.1-48-2)一定の要件に該当する戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、一戸につき1,200万円を価格から控除することができる。(2017.5-48-2)所定の要件を満たす新築住宅を取得した場合、不動産取得税の課税標準の算定については、一戸につき最高で1,500万円が価格から控除される。(2015.9-47-2)

- [不適切]。不動産に抵当権を設定する際の登録免許税の課税標準は債権金額です。保存登記や移転登記のように不動産の価額(固定資産税評価額)ではありません。不動産に抵当権設定登記をする際の登録免許税の課税標準は、当該不動産の相続税評価額である。(2021.5-47-4)不動産に抵当権を設定する際の登録免許税の課税標準は、債権金額となる。(2015.9-47-4)不動産売買における所有権移転登記に係る登録免許税の課税標準は、当該不動産の売買価額となる。(2014.5-47-2)

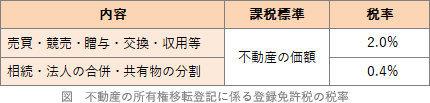

- 適切。不動産の所有権移転登記に係る登録免許税の税率は、相続・法人の合併・共有物の分割など形式的な所有権移転の場合は0.4%(1,000分の4)、それ以外の売買・交換・贈与などによる場合は2%(1,000分の20)です。贈与と相続では税率が異なります。

所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合と相続による場合とでは異なる。(2024.9-47-4)所有権移転登記に係る登録免許税の税率は、登記原因が相続による場合の方が贈与による場合に比べて高くなる。(2022.5-47-3)所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合と相続による場合では異なる。(2021.5-47-3)不動産の所有権移転登記をする際の登録免許税の税率は、登記原因が相続による場合の方が贈与による場合に比べて高くなる。(2021.1-48-4)所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合の方が相続による場合に比べて高くなる。(2020.1-47-2)

所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合と相続による場合とでは異なる。(2024.9-47-4)所有権移転登記に係る登録免許税の税率は、登記原因が相続による場合の方が贈与による場合に比べて高くなる。(2022.5-47-3)所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合と相続による場合では異なる。(2021.5-47-3)不動産の所有権移転登記をする際の登録免許税の税率は、登記原因が相続による場合の方が贈与による場合に比べて高くなる。(2021.1-48-4)所有権移転登記に係る登録免許税の税率は、登記原因が贈与による場合の方が相続による場合に比べて高くなる。(2020.1-47-2)

広告