FP2級過去問題 2018年1月学科試験 問39

問39

会社と役員間の取引に係る所得税・法人税に関する次の記述のうち、最も不適切なものはどれか。

- 会社が所有する建物を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が役員給与とされる。

- 会社が役員に対して退職給与を支給した場合には、不相当に高額な部分の金額など一定のものを除き損金の額に算入される。

- 役員が会社に対して無利息で金銭の貸付を行った場合、原則として、役員側では受取利息の認定が行われ、通常収受すべき利息の額が雑所得として課税される。

- 会社が役員に社宅を賃貸した場合、役員が負担する賃料の金額が通常収受すべき賃料の額に満たないときは、役員が負担した賃料と通常収受すべき賃料との差額が役員給与とされる。

広告

広告

正解 3

問題難易度

肢15.5%

肢28.1%

肢377.1%

肢49.3%

肢28.1%

肢377.1%

肢49.3%

分野

科目:D.タックスプランニング細目:14.会社・役員間及び会社間の税務

解説

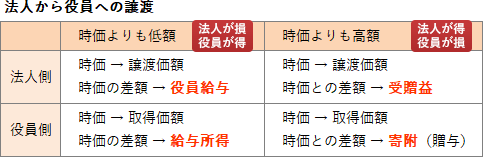

- 適切。法人が所有する資産を適正な時価よりも低い価額で資産を役員に譲渡した場合、適正な時価との差額が役員給与とされます。役員側には役員給与(給与所得)として所得税・住民税が課されます。

役員が会社の所有する土地を適正な時価よりも低い価額で譲り受けた場合、適正な時価と譲受価額との差額相当額が、その役員の雑所得の収入金額に算入される。(2024.9-39-1)役員が所有する土地を時価の2分の1未満の価額で会社に譲渡した場合、時価の2分の1に相当する金額が役員の譲渡所得の収入金額に算入される。(2022.1-39-4)会社が所有する建物を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が役員給与とされる。(2021.3-40-1)会社が所有する土地を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が役員の給与所得の収入金額に算入される。(2021.1-39-2)会社が所有する資産を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が、その役員の給与所得の収入金額となる。(2020.9-39-2)役員が会社の所有する建物を適正な時価よりも低い価格で譲り受けた場合、その適正な時価と譲渡価格との差額は、役員の給与として取り扱われる。(2017.9-39-4)会社が所有する建物を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額は、その役員への給与所得として取り扱われる。(2017.5-40-3)会社が所有する土地を適正な時価よりも低い価額で役員に譲渡した場合は、その適正な時価と譲渡価額との差額はその役員への給与として取り扱われる。(2017.1-39-1)

役員が会社の所有する土地を適正な時価よりも低い価額で譲り受けた場合、適正な時価と譲受価額との差額相当額が、その役員の雑所得の収入金額に算入される。(2024.9-39-1)役員が所有する土地を時価の2分の1未満の価額で会社に譲渡した場合、時価の2分の1に相当する金額が役員の譲渡所得の収入金額に算入される。(2022.1-39-4)会社が所有する建物を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が役員給与とされる。(2021.3-40-1)会社が所有する土地を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が役員の給与所得の収入金額に算入される。(2021.1-39-2)会社が所有する資産を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額が、その役員の給与所得の収入金額となる。(2020.9-39-2)役員が会社の所有する建物を適正な時価よりも低い価格で譲り受けた場合、その適正な時価と譲渡価格との差額は、役員の給与として取り扱われる。(2017.9-39-4)会社が所有する建物を適正な時価よりも低い価額で役員に譲渡した場合、その適正な時価と譲渡価額との差額は、その役員への給与所得として取り扱われる。(2017.5-40-3)会社が所有する土地を適正な時価よりも低い価額で役員に譲渡した場合は、その適正な時価と譲渡価額との差額はその役員への給与として取り扱われる。(2017.1-39-1) - 適切。役員への退職金は、社会通念に照らして適正な額であれば、支払った全額をその事業年度の損金に算入できます。実務上は「役員最終報酬月額×役員在任年数×功績倍率」で計算された額が損金算入限度額とされています。会社が株主総会の決議を経て役員に対して退職金を支給した場合、その退職金の額は、不相当に高額な部分の金額など一定のものを除き、その会社の所得金額の計算上、損金の額に算入することができる。(2024.5-39-4)会社が株主総会の決議を経て役員に対して退職金を支給した場合、その退職金の額は、不相当に高額な部分の金額など一定のものを除き、その会社の所得金額の計算上、損金の額に算入することができる。(2023.5-39-1)会社が役員に対して支給した退職金は、不相当に高額な部分の金額など一定のものを除き、損金の額に算入することができる。(2023.1-39-4)会社が株主総会の決議を経て役員に対して退職金を支給した場合、その退職金の額は、不相当に高額な部分の金額など一定のものを除き、その会社の所得金額の計算上、損金の額に算入することができる。(2022.9-39-1)会社が役員に支給した退職金は、不相当に高額な部分の金額など一定のものを除き、その会社の所得金額の計算上、損金の額に算入される。(2021.5-40-2)会社が役員に支給した退職金は、不相当に高額な部分の金額など一定のものを除き、損金の額に算入される。(2020.9-39-1)会社が役員に対して定期同額給与を支給した場合には、不相当に高額な部分の金額など一定のものを除き、その会社の所得金額の計算上損金の額に算入される。(2019.1-40-2)

- [不適切]。役員から法人へ無利息での金銭貸付けが行われた場合、法人・役員ともに課税関係は生じません。役員から会社への貸付は、資金繰りなど営利目的以外で行われることが多いからです。会社側は「役員借入金」勘定として負債計上します。役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2025.1-39-1)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その会社の所得金額の計算上、益金の額に算入される。(2024.5-39-3)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、会社の益金の額に算入される。(2024.1-39-1)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その会社の所得金額の計算上、益金の額に算入される。(2023.9-39-1)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その会社の所得金額の計算上、益金の額に算入される。(2023.5-39-2)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、会社の益金の額に算入される。(2023.1-39-2)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2022.9-39-3)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2022.5-39-2)会社が役員に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、会社の益金の額に算入される。(2022.1-39-2)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2021.5-40-1)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が役員の雑所得の収入金額に算入される。(2021.1-39-4)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額となる。(2020.9-39-3)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額となる。(2020.1-39-1)役員が会社に対して無利息で金銭の貸付けを行った場合には、通常収受すべき利息に相当する金額について、役員には原則として課税されない。(2019.5-40-4)役員が会社に対して無利息で金銭の貸付けを行った場合には、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額になる。(2019.1-40-3)役員が会社へ無利息で金銭の貸付けを行った場合の利息相当額について、役員には原則として課税されない。(2018.9-39-4)役員が会社に対して無利息で金銭の貸付けを行った場合の利息に相当する金額については、原則として、役員に対して所得税は課されない。(2018.5-39-2)役員が会社に対して無利息で金銭の貸付けを行った場合の利息に相当する金額について、原則として役員に対して所得税は課されない。(2017.9-39-1)役員が会社に対して無利息で金銭の貸付けを行った場合、役員については原則として所得税は課されない。(2016.9-39-2)役員が会社に対して無利息で金銭の貸付けを行った場合、役員について、原則として課税されない。(2016.1-40-4)

- 適切。法人が社宅の賃貸で通常の負担金を役員から徴収していない場合は、経済的利益を与えたものとされ、役員には役員給与(給与所得)として所得税・住民税が課されます。

広告

広告