FP2級過去問題 2020年1月学科試験 問39

問39

会社と役員間の取引に係る所得税・法人税に関する次の記述のうち、最も適切なものはどれか。

- 役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額となる。

- 役員が所有する土地を会社に無償で譲渡した場合、会社は、適正な時価を受贈益として益金の額に算入する。

- 役員が会社の所有する社宅に無償で居住している場合、通常の賃貸料相当額について、その役員の給与所得の収入金額に算入されない。

- 会社が所有する資産を役員に譲渡し、その譲渡対価が適正な時価の2分の1未満であった場合、適正な時価相当額が、その役員の給与所得の収入金額となる。

広告

広告

正解 2

問題難易度

肢19.3%

肢256.8%

肢310.2%

肢423.7%

肢256.8%

肢310.2%

肢423.7%

分野

科目:D.タックスプランニング細目:14.会社・役員間及び会社間の税務

解説

- 不適切。役員から法人へ無利息での金銭貸付けが行われた場合、法人・役員ともに課税関係は生じません。役員から会社への貸付は、資金繰りなど営利目的以外で行われることが多いからです。会社側は「役員借入金」勘定として負債計上します。役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2025.1-39-1)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その会社の所得金額の計算上、益金の額に算入される。(2024.5-39-3)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、会社の益金の額に算入される。(2024.1-39-1)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その会社の所得金額の計算上、益金の額に算入される。(2023.9-39-1)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その会社の所得金額の計算上、益金の額に算入される。(2023.5-39-2)会社が役員に対して無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、会社の益金の額に算入される。(2023.1-39-2)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2022.9-39-3)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2022.5-39-2)会社が役員に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、会社の益金の額に算入される。(2022.1-39-2)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額に算入される。(2021.5-40-1)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が役員の雑所得の収入金額に算入される。(2021.1-39-4)役員が会社に無利息で金銭の貸付けを行った場合、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額となる。(2020.9-39-3)役員が会社に対して無利息で金銭の貸付けを行った場合には、通常収受すべき利息に相当する金額について、役員には原則として課税されない。(2019.5-40-4)役員が会社に対して無利息で金銭の貸付けを行った場合には、原則として、通常収受すべき利息に相当する金額が、その役員の雑所得の収入金額になる。(2019.1-40-3)役員が会社へ無利息で金銭の貸付けを行った場合の利息相当額について、役員には原則として課税されない。(2018.9-39-4)役員が会社に対して無利息で金銭の貸付けを行った場合の利息に相当する金額については、原則として、役員に対して所得税は課されない。(2018.5-39-2)役員が会社に対して無利息で金銭の貸付を行った場合、原則として、役員側では受取利息の認定が行われ、通常収受すべき利息の額が雑所得として課税される。(2018.1-39-3)役員が会社に対して無利息で金銭の貸付けを行った場合の利息に相当する金額について、原則として役員に対して所得税は課されない。(2017.9-39-1)役員が会社に対して無利息で金銭の貸付けを行った場合、役員については原則として所得税は課されない。(2016.9-39-2)役員が会社に対して無利息で金銭の貸付けを行った場合、役員について、原則として課税されない。(2016.1-40-4)

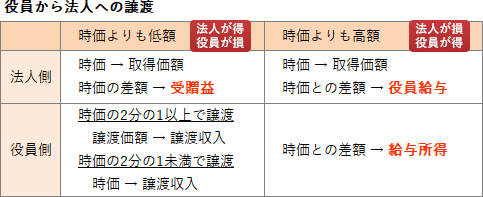

- [適切]。役員が所有する土地を会社に無償もしくは低額で譲渡した場合、会社は、その時価と譲渡価額の差額を受贈益として益金に算入します。本肢では、無償譲渡(対価は0円)ですから土地の時価相当額そのままを受贈益として益金に算入します。

役員が所有する土地を会社に無償で譲渡した場合、会社は、その適正な時価を受贈益として益金の額に算入する。(2020.9-39-4)役員が所有する土地を会社に無償で譲渡した場合、会社は、適正な時価を受贈益として益金の額に算入する。(2019.5-40-1)役員が所有する土地を無償で会社に譲渡した場合、会社は適正な時価の2分の1相当額を受贈益として益金の額に算入する。(2018.9-39-1)役員が所有する土地を会社に無償で譲渡した場合、会社は、適正な時価を受贈益として益金の額に算入する。(2016.1-40-1)

役員が所有する土地を会社に無償で譲渡した場合、会社は、その適正な時価を受贈益として益金の額に算入する。(2020.9-39-4)役員が所有する土地を会社に無償で譲渡した場合、会社は、適正な時価を受贈益として益金の額に算入する。(2019.5-40-1)役員が所有する土地を無償で会社に譲渡した場合、会社は適正な時価の2分の1相当額を受贈益として益金の額に算入する。(2018.9-39-1)役員が所有する土地を会社に無償で譲渡した場合、会社は、適正な時価を受贈益として益金の額に算入する。(2016.1-40-1) - 不適切。会社の所有する社宅に役員が無償で居住している場合、本来負担すべき住居費を会社に負担してもらっているわけですから、その役員は法人から経済的利益を得ていることになります。所得税の収入金額には金銭以外の経済的利益も含まれるので、役員が受けた経済的利益である賃貸料相当額は、役員の給与所得の収入金額に算入されて課税対象となります。役員が会社所有の社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額に算入される。(2025.1-39-3)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額に算入される。(2024.9-39-2)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の雑所得の収入金額に算入される。(2024.5-39-1)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額に算入される。(2024.1-39-2)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額に算入される。(2023.9-39-4)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の雑所得の収入金額に算入される。(2023.5-39-4)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃料相当額が、その役員の給与所得の収入金額に算入される。(2022.9-39-4)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、役員の給与所得の収入金額に算入される。(2022.1-39-3)役員が会社の所有する社宅に無償で居住している場合、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額に算入される。(2021.5-40-4)役員が会社の所有する社宅に無償で居住している場合の賃貸料に相当する金額については、原則として、役員に対して所得税は課されない。(2021.3-40-2)役員が会社の所有する社宅に無償で居住している場合であっても、通常の賃貸料相当額が役員の給与所得の収入金額に算入されることはない。(2021.1-39-3)会社が所有する社宅に役員が無償で居住している場合には、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額に算入される。(2019.5-40-3)役員が会社の所有する社宅に無償で居住している場合には、原則として、通常の賃貸料相当額が、その役員の給与所得の収入金額になる。(2019.1-40-1)役員が会社の所有する社宅に無償で居住している場合、通常の賃貸料相当額が役員給与とされる。(2018.9-39-3)役員が会社の所有する社宅に無償で居住している場合の賃貸料に相当する金額については、原則として、役員に対して所得税は課されない。(2018.5-39-1)役員が会社の所有する住宅に無償で居住している場合の賃貸料に相当する金額について、原則として役員に対して所得税は課されない。(2017.9-39-2)会社が所有する社宅に役員が無償で居住している場合、所定の方法により計算した賃貸料に相当する金額が役員の給与所得の収入金額に算入される。(2016.1-40-3)

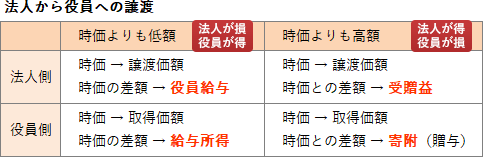

- 不適切。時価相当額ではありません。法人が適正な時価よりも低い価額で役員に譲渡した場合、時価の2分の1未満であるなしにかかわらず適正な時価と譲渡対価の差額が役員給与とされます。役員側は役員給与(給与所得)として所得税・住民税が課税されます。

会社が所有する資産を役員に譲渡した場合、その譲渡対価が適正な時価の2分の1未満であったときは、適正な時価相当額が役員給与とされる。(2019.5-40-2)

会社が所有する資産を役員に譲渡した場合、その譲渡対価が適正な時価の2分の1未満であったときは、適正な時価相当額が役員給与とされる。(2019.5-40-2)

広告

広告