FP2級過去問題 2020年9月学科試験 問48

問48

不動産に係る固定資産税および都市計画税に関する次の記述のうち、最も不適切なものはどれか。

- 固定資産税の納税義務者は、年の中途にその対象となる土地または家屋を売却した場合であっても、その年度分の固定資産税の全額を納付する義務がある。

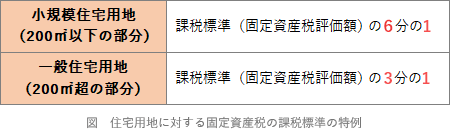

- 住宅用地に係る固定資産税の課税標準については、住宅用地で住宅1戸当たり300㎡以下の部分について課税標準となるべき価格の6分の1の額とする特例がある。

- 都市計画税は、都市計画区域のうち、原則として市街化調整区域内に所在する土地または家屋の所有者に対しては課されない。

- 都市計画税の税率は各地方自治体の条例で定められるが、100分の0.3を超えることはできない。

広告

広告

正解 2

問題難易度

肢112.3%

肢259.9%

肢314.4%

肢413.4%

肢259.9%

肢314.4%

肢413.4%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 適切。固定資産税の納税義務者は、原則として、毎年1月1日現在において登記簿または固定資産課税台帳に所有者として登録されている者です。固定資産税は年税なので、納税義務者となった者は、年の中途に譲渡したり取壊したりした場合でも、その年度分の全額を納付する義務があります。

【参考】実務では、年途中の売買のときには、売主と買主の間で固定資産税の負担割合を所有期間で按分して精算するのが一般的です。固定資産税の納税義務者が、年の中途にその課税対象となっている家屋を取り壊した場合であっても、当該家屋に係るその年度分の固定資産税の全額を納付する義務がある。(2023.5-47-1)固定資産税の納税義務者は、年の中途にその対象となる土地または家屋を売却した場合であっても、その年度分の固定資産税の全額を納付する義務がある。(2021.3-47-2)固定資産税の納税義務者は、年の中途にその対象となる土地または家屋を売却した場合であっても、その年度分の固定資産税の全額を納付する義務がある。(2019.5-48-1)固定資産税の納税義務者は、年の中途にその対象となる固定資産を売却した場合であっても、その年度分の固定資産税の全額を納付する義務がある。(2018.9-48-3)固定資産税の納税義務者は、年の中途にその対象となる固定資産を売却した場合であっても、その年度分の固定資産税の全額を納付する義務がある。(2015.1-48-3) - [不適切]。300㎡以下の部分ではありません。住宅用地に係る固定資産税の課税標準が6分の1に軽減されるのは、1戸当たり200㎡以下の部分です。

住宅用地に係る固定資産税の課税標準については、小規模住宅用地(住宅1戸当たり200㎡以下の部分)について、課税標準となるべき価格の3分の1相当額とする特例がある。(2024.5-47-1)住宅用地に係る固定資産税の課税標準については、小規模住宅用地(住宅1戸当たり200㎡以下の部分)について、課税標準となるべき価格の6分の1相当額とする特例がある。(2024.1-47-2)住宅用地に係る固定資産税の課税標準については、住宅1戸当たり200㎡以下の部分について課税標準となるべき価格の3分の1相当額とする特例がある。(2023.5-47-2)住宅用地に係る固定資産税の課税標準については、住宅1戸当たり400㎡以下の部分について課税標準となるべき価格の6分の1相当額とする特例がある。(2022.9-48-2)住宅用地に係る固定資産税の課税標準については、住宅1戸当たり330㎡以下の部分について課税標準となるべき価格の6分の1相当額とする特例がある。(2022.1-47-3)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の4分の1の額とする特例が定められている。(2021.3-47-4)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の3分の1の額とする特例がある。(2020.1-48-3)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2019.5-48-3)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2019.1-48-2)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2018.9-48-4)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2018.5-47-3)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例が定められている。(2016.5-47-2)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額となる。(2015.5-48-3)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の3分の1の額となる。(2015.1-48-1)都市計画税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の3分の1の額となる特例がある。(2013.9-48-4)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1とする特例がある。(2013.5-48-1)

住宅用地に係る固定資産税の課税標準については、小規模住宅用地(住宅1戸当たり200㎡以下の部分)について、課税標準となるべき価格の3分の1相当額とする特例がある。(2024.5-47-1)住宅用地に係る固定資産税の課税標準については、小規模住宅用地(住宅1戸当たり200㎡以下の部分)について、課税標準となるべき価格の6分の1相当額とする特例がある。(2024.1-47-2)住宅用地に係る固定資産税の課税標準については、住宅1戸当たり200㎡以下の部分について課税標準となるべき価格の3分の1相当額とする特例がある。(2023.5-47-2)住宅用地に係る固定資産税の課税標準については、住宅1戸当たり400㎡以下の部分について課税標準となるべき価格の6分の1相当額とする特例がある。(2022.9-48-2)住宅用地に係る固定資産税の課税標準については、住宅1戸当たり330㎡以下の部分について課税標準となるべき価格の6分の1相当額とする特例がある。(2022.1-47-3)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の4分の1の額とする特例が定められている。(2021.3-47-4)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の3分の1の額とする特例がある。(2020.1-48-3)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2019.5-48-3)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2019.1-48-2)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2018.9-48-4)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例がある。(2018.5-47-3)地方税法において、固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額とする特例が定められている。(2016.5-47-2)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1の額となる。(2015.5-48-3)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の3分の1の額となる。(2015.1-48-1)都市計画税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の3分の1の額となる特例がある。(2013.9-48-4)固定資産税における小規模住宅用地(住宅用地で住宅1戸当たり200㎡以下の部分)の課税標準については、課税標準となるべき価格の6分の1とする特例がある。(2013.5-48-1) - 適切。都市計画税は、都市計画区域のうち市街化区域内に所在する土地・家屋の所有者に対して課税されます。原則として、市街化調整区域内や非線引き区域内の土地・家屋の所有者に対しては課税されません。都市計画税は、都市計画区域のうち、原則として、市街化調整区域内に所在する土地または家屋の所有者に対して課される。(2024.5-47-4)都市計画税は、都市計画区域のうち、原則として、市街化区域内に所在する土地または家屋の所有者に対して課される。(2024.1-47-4)都市計画税は、都市計画区域のうち、原則として市街化区域内に所在する土地または家屋の所有者に対して課される。(2023.5-47-3)都市計画税は、都市計画区域のうち、原則として、市街化調整区域および非線引きの区域内に所在する土地および家屋の所有者に対して課される。(2022.9-48-4)都市計画税は、都市計画区域のうち、原則として市街化区域内に所在する土地または家屋の所有者に対して課される。(2022.1-47-4)都市計画税は、都市計画区域のうち、原則として市街化調整区域内に所在する土地または家屋の所有者に対して課される。(2020.1-48-2)都市計画税は、都市計画区域のうち、原則として市街化調整区域内に所在する土地または家屋の所有者に対して課される。(2019.5-48-4)都市計画税は、都市計画区域のうち、原則として、市街化区域内に所在する土地または家屋の所有者に対して課される。(2019.1-48-4)都市計画税は、都市計画区域のうち、原則として、市街化区域内に所在する土地または家屋の所有者に対して課される。(2018.9-48-2)都市計画税は、都市計画区域のうち、原則として市街化調整区域内に所在する土地および家屋の所有者に対して課される。(2018.5-47-4)都市計画税は、都市計画区域のうち、原則として、市街化区域内に所在する土地・家屋の所有者に対して課される。(2016.5-47-4)都市計画税は、都市計画区域のうち、原則として市街化区域内に所在する土地や家屋を所有している者に対して課税される。(2015.1-48-4)

- 適切。都市計画税の税率については、市町村の条例で定めることができますが、上限は0.3%と決まっています。都市計画税の税率は各地方自治体の条例で定められるが、100分の0.3を超えることはできない。(2022.9-48-3)

広告

広告