FP2級過去問題 2023年9月学科試験 問27

問27

金融派生商品に関する次の記述のうち、最も適切なものはどれか。

- クーポンスワップは、異なる通貨間で将来の金利および元本を交換する通貨スワップである。

- 先物取引を利用したヘッジ取引には、将来の価格上昇リスク等を回避または軽減する売りヘッジと、将来の価格下落リスク等を回避または軽減する買いヘッジがある。

- オプション取引において、コール・オプションの買い手は「権利行使価格で買う権利」を放棄することができるが、プット・オプションの買い手は「権利行使価格で売る権利」を放棄することができない。

- オプション取引において、コール・オプションの売り手の最大利益とプット・オプションの売り手の最大利益は、いずれもプレミアム(オプション料)の額となる。

広告

広告

正解 4

問題難易度

肢113.4%

肢218.2%

肢326.5%

肢441.9%

肢218.2%

肢326.5%

肢441.9%

分野

科目:C.金融資産運用細目:8.金融派生商品

解説

- 不適切。元本部分は交換しません。クーポンスワップは、クーポン(利息)・スワップ(交換)の名前のとおり、一定の期間を通じて異なる通貨の金利部分のみを交換する取引です。元本部分は交換しないため誤りです。

たとえば、円と米ドルのクーポンスワップだと、円の利息を支払って米ドルの利息を受け取るイメージです。主に輸入取引・輸出取引を行う企業が活用しています。 - 不適切。ヘッジ取引は価格変動リスクを抑えることを目的として行われる取引で、買いヘッジと売りヘッジがあります。

- 買いヘッジ

- 価格の値上がりが見込まれるときに、将来の購入価格を確定した取引を行う方法

- 売りヘッジ

- 価格の値下がりが見込まれるときに、将来の売渡価格を確定した取引を行う方法

ヘッジ取引には、将来の価格上昇リスク等を回避または軽減する売りヘッジと将来の価格下落リスク等を回避または軽減する買いヘッジがある。(2021.9-27-2) - 不適切。コール/プットにかかわらず、オプションの「買い手」は行使する権利を放棄できます。コール・オプションでは「権利行使価格で買う権利」、プット・オプションでは「権利行使価格で売る権利」が放棄する対象です。一方、オプション「売り手」にはコール/プットいずれの場合であっても放棄することはできず、買い手の権利行使に応ずる義務があります。オプション取引では、プット・オプションの買い手は、満期日において原資産の市場価格が権利行使価格よりも低い場合、通常、「権利行使価格で売る権利」を放棄することになる。(2024.5-28-4)オプション取引において、コール・オプションは「権利行使価格で買う権利」であり、プット・オプションは「権利行使価格で売る権利」である。(2024.1-26-1)オプション取引において、コール・オプションは「原資産を買う権利」であり、プット・オプションは「原資産を売る権利」である。(2021.5-26-1)

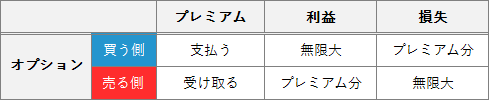

- [適切]。コール/プットにかかわらず、オプションの「売り手」の利益はプレミアム(オプション料)に限定されます。

コール・オプションの買い手の最大利益とプット・オプションの買い手の最大利益は、いずれもプレミアム(オプション料)の額となる。(2025.1-27-3)プット・オプションの売り手の最大利益は無限定であるが、コール・オプションの売り手の最大利益はプレミアム(オプション料)に限定される。(2024.1-26-4)プット・オプションの売り手の最大利益は無限定であるが、コール・オプションの売り手の最大利益はプレミアム(オプション料)に限定される。(2020.9-26-3)オプションの買い手の損失は限定されないが、オプションの売り手の損失はプレミアム(オプション料)に限定される。(2019.5-26-3)コール・オプション、プット・オプションともに、買い手は権利を放棄することもでき、買い手の最大損失はプレミアム(オプション料)に限定される。(2018.5-27-3)オプションの買い手の損失は無限定であるが、オプションの売り手の損失は、プレミアム(オプション料)に限定されている。(2018.1-27-2)

コール・オプションの買い手の最大利益とプット・オプションの買い手の最大利益は、いずれもプレミアム(オプション料)の額となる。(2025.1-27-3)プット・オプションの売り手の最大利益は無限定であるが、コール・オプションの売り手の最大利益はプレミアム(オプション料)に限定される。(2024.1-26-4)プット・オプションの売り手の最大利益は無限定であるが、コール・オプションの売り手の最大利益はプレミアム(オプション料)に限定される。(2020.9-26-3)オプションの買い手の損失は限定されないが、オプションの売り手の損失はプレミアム(オプション料)に限定される。(2019.5-26-3)コール・オプション、プット・オプションともに、買い手は権利を放棄することもでき、買い手の最大損失はプレミアム(オプション料)に限定される。(2018.5-27-3)オプションの買い手の損失は無限定であるが、オプションの売り手の損失は、プレミアム(オプション料)に限定されている。(2018.1-27-2)

広告

広告