法人税(全60問中7問目)

No.7

法人税の仕組みに関する次の記述のうち、最も不適切なものはどれか。2023年9月試験 問36

- 法人税の各事業年度の所得の金額は、その事業年度の益金の額から損金の額を控除した金額である。

- 新設法人が設立事業年度から青色申告の適用を受けようとする場合は、設立の日から2ヵ月以内に、「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。

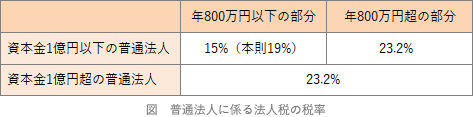

- 期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。

- 過去に行った法人税の確定申告について、計算に誤りがあったことにより、納付した税額が過大であったことが判明した場合、原則として、法定申告期限から5年以内に限り、更正の請求をすることができる。

広告

正解 2

問題難易度

肢119.4%

肢238.0%

肢319.7%

肢422.9%

肢238.0%

肢319.7%

肢422.9%

分野

科目:D.タックスプランニング細目:10.法人税

解説

- 適切。法人税の所得金額は「益金-損金」の額です。会計上の収益・費用と、法人税法上の益金・損金とは若干異なります。そのため、法人税の所得金額は会計上の利益に以下のような調整をして算出されます。

- 税法上の加算 … 益金算入、損金不算入

- 税法上の減算 … 益金不算入、損金算入

- 所得金額=会計上の利益+(益金算入額+損金不算入額)-(損金算入額+益金不算入額)

法人税の各事業年度の所得の金額は、その事業年度の益金の額からその事業年度の損金の額を控除した金額である。(2022.9-36-2)法人税の対象となる各事業年度の所得の金額は、その事業年度の益金の額から損金の額を控除した金額である。(2013.1-38-3) - [不適切]。2カ月ではありません。新設会社が1期目から青色申告を行う場合は、「設立から3ヵ月を経過した日」または「事業年度終了日」のいずれか早い日の前日までに、納税地の所轄税務署長に青色申告承認申請書を提出し、承認を受けなければなりません。新設法人が設立事業年度から青色申告の適用を受けようとする場合は、設立の日から1ヵ月以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2024.9-36-3)新設法人が設立事業年度から青色申告の適用を受けようとする場合は、設立の日から1ヵ月以内に、「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2024.1-36-2)新たに設立された株式会社が、設立第1期から青色申告を行う場合は、設立の日から4ヵ月以内に、「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2021.9-37-4)新設法人が設立事業年度から青色申告の適用を受けようとする場合、設立の日以後2ヵ月以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出しなければならない。(2021.5-37-2)新設法人が、設立事業年度から青色申告の適用を受けようとする場合、設立の日以後2ヵ月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2021.3-37-1)新たに設立された法人が、その設立事業年度から青色申告の適用を受けるためには、設立の日以後3ヵ月経過した日と当該事業年度終了の日のいずれか早い日の前日までに、「青色申告承認申請書」を納税地の所轄税務署長に提出しなければならない。(2021.1-37-2)新たに設立された株式会社が、その設立事業年度から青色申告の適用を受けるためには、設立の日以後2ヵ月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2019.1-37-4)新たに設立された株式会社が、設立第1期から青色申告を行う場合は、設立の日から6ヵ月以内に、「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2018.1-36-4)新たに設立された株式会社が、設立第1期から青色申告を行う場合は、設立の日から2ヵ月以内に、「青色申告承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2017.5-37-4)新設法人が設立事業年度から青色申告の適用を受ける場合には、設立の日以後2ヵ月以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2014.1-37-3)新設法人がその年から青色申告の適用を受ける場合には、設立の日以後1年以内に「青色申告の承認申請書」を納税地の所轄税務署長に提出し、その承認を受けなければならない。(2013.5-38-4)

- 適切。通常、法人税では課税所得に対し23.2%の税率が課されますが、期末資本金の額が1億円以下の一定の中小法人の場合、所得金額のうち800万円以下の部分について15%(本則19%)の軽減税率が適用されます。

期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.9-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2024.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.1-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち1,000万円以下の部分について軽減税率が適用される。(2023.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2022.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.5-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.1-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分については軽減税率が適用される。(2020.9-36-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が年1,000万円以下の部分と年1,000万円超の部分で乗じる税率が異なる。(2019.5-37-2)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2019.1-37-2)期末資本金の額が1億円以下の株式会社(株主はすべて個人)に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2017.5-37-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が1,000万円以下の部分と1,000万円超の部分で乗じる税率が異なる。(2016.5-37-4)期末資本金の額が1億円以下の一定の中小法人において、2024年4月1日から2025年3月31日までの事業年度における法人税では、所得金額のうち800万円以下の部分に15.0%の税率が適用される。(2015.1-38-3)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、所得金額のうち1,000万円を超える部分には23.2%、1,000万円以下の部分には15.0%の税率が適用される。(2014.9-38-3)資本金の額が1億円以下の株式会社(株主はすべて個人)の法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2013.5-38-2)

期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.9-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2024.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2024.1-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち1,000万円以下の部分について軽減税率が適用される。(2023.5-36-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分について軽減税率が適用される。(2022.9-36-3)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.5-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2021.1-37-4)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年1,000万円以下の部分については軽減税率が適用される。(2020.9-36-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が年1,000万円以下の部分と年1,000万円超の部分で乗じる税率が異なる。(2019.5-37-2)期末資本金の額等が1億円以下の一定の中小法人に対する法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2019.1-37-2)期末資本金の額が1億円以下の株式会社(株主はすべて個人)に対する法人税の税率は、所得金額のうち年800万円以下の部分について軽減税率が適用される。(2017.5-37-2)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、事業年度の所得の金額が1,000万円以下の部分と1,000万円超の部分で乗じる税率が異なる。(2016.5-37-4)期末資本金の額が1億円以下の一定の中小法人において、2024年4月1日から2025年3月31日までの事業年度における法人税では、所得金額のうち800万円以下の部分に15.0%の税率が適用される。(2015.1-38-3)期末資本金の額が1億円以下の一定の中小法人に対する法人税は、所得金額のうち1,000万円を超える部分には23.2%、1,000万円以下の部分には15.0%の税率が適用される。(2014.9-38-3)資本金の額が1億円以下の株式会社(株主はすべて個人)の法人税の税率は、所得金額のうち年800万円以下の部分については軽減税率が適用される。(2013.5-38-2) - 適切。更正の請求とは、確定申告を済ませた納税者が、申告期限後に税金を過大に申告したことに気づいた場合に、多く納めた税金の還付を申請する手続きです。法人税・所得税・相続税の更正の請求の期限は、原則として、法定申告期限から5年以内です。

広告