- HOME

- タックスプランニング

- 所得控除

- No.23

所得控除(全35問中23問目)

No.23

所得税における所得控除に関する次の記述のうち、最も不適切なものはどれか。2016年9月試験 問34

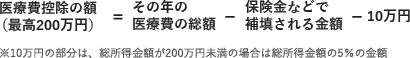

- 医療費控除の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)から、総所得金額等の合計額の5%相当額または10万円のいずれか低い方の金額を控除して算出され、最高200万円である。

- その年分の合計所得金額が500万円を超える者は、寡婦控除の適用を受けることができない。

- 寄附金控除の控除額は、その年中に支出した特定寄附金の額のうち、その年分の総所得金額等の合計額の40%相当額までの金額から4,000円を控除した金額である。

- その年分の合計所得金額が1,000万円を超える者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。

広告

正解 3

問題難易度

肢16.1%

肢220.8%

肢363.6%

肢49.5%

肢220.8%

肢363.6%

肢49.5%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。医療費控除額はその年中に支払った医療費の額(保険金等で補てんされる金額を除く)から総所得金額等の合計額の5%または10万円のいずれか低い方の金額を控除して算出され、最高200万円になります。

医療費控除(「特定一般用医薬品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、その年分の総所得金額等の合計額の10%相当額を控除して計算される。(2021.3-35-4)医療費控除(「特定一般用医療品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、総所得金額等の10%相当額を控除して計算される。(2018.1-34-2)

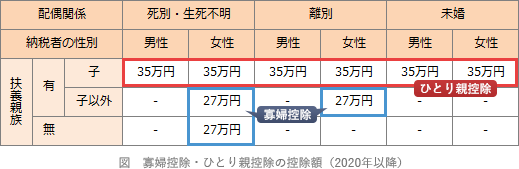

医療費控除(「特定一般用医薬品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、その年分の総所得金額等の合計額の10%相当額を控除して計算される。(2021.3-35-4)医療費控除(「特定一般用医療品等購入費を支払った場合の医療費控除の特例」を除く)の控除額は、その年中に支払った医療費の金額(保険金等により補てんされる部分の金額を除く)の合計額から、総所得金額等の10%相当額を控除して計算される。(2018.1-34-2) - 適切。寡婦控除は、夫と死別・離婚した後に再婚していない者、または夫の生死が明らかでない者が受けられる所得控除です(控除額は27万円)。寡婦控除には以下の適用要件があります。

- 離別の場合には扶養親族を有していること

- ひとり親控除の対象にならないこと

- 合計所得金額が500万円以下

2020年より寡婦(夫)控除が見直され、本人の合計所得が500万円超の人は控除を受けられなくなりました。また、新たに「ひとり親控除」が新設され、未婚のひとり親についても所得控除の対象になりました。寡夫控除は「ひとり親控除」に吸収される形で廃止されています。 納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。(2022.9-33-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が2,400万円以下である場合、基礎控除の額は48万円である。(2021.1-34-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。(2019.1-35-1)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。(2013.5-35-4)

納税者の合計所得金額が2,500万円を超える場合、基礎控除の適用を受けることはできない。(2024.5-34-1)納税者の合計所得金額が500万円を超えている場合、寡婦控除の適用を受けることはできない。(2024.1-34-3)納税者は、その年分の合計所得金額の多寡にかかわらず、基礎控除の適用を受けることができる。(2022.9-33-2)納税者は、その年分の合計所得金額が500万円を超える場合、ひとり親控除の適用を受けることができない。(2022.9-33-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.5-33-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることはできない。(2021.3-35-3)納税者の合計所得金額が2,400万円以下である場合、基礎控除の額は48万円である。(2021.1-34-1)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、その納税者は配偶者控除の適用を受けることはできない。(2019.1-35-1)配偶者特別控除は、納税者の合計所得金額が1,000万円超である場合には、適用を受けることができない。(2013.5-35-3)基礎控除は、納税者の合計所得金額が2,000万円である場合には、適用を受けることができない。(2013.5-35-4) - [不適切]。国や地方公共団体、特定公益増進法人などに対し行った寄付は、寄附金控除の対象となります。寄附金控除額は、①特定寄附金の額の合計額と②総所得金額等の40%相当額のいずれか低い金額から2,000円を控除した額です。

- 適切。納税者本人の合計所得金額が1,000万円を超える者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることはできません。

2018年(平成30年)以後は納税者本人の合計所得金額が1,000万円を超えると配偶者控除、配偶者特別控除のどちらも適用対象外となります。納税者の合計所得金額が1,000万円を超える場合、配偶者控除の適用を受けることはできない。(2024.5-34-2)納税者は、その年分の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2022.9-33-4)合計所得金額が1,000万円を超えている納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者特別控除の適用を受けることができない。(2015.9-35-4)合計所得金額が1,000万円を超えている納税者であっても、配偶者の合計所得金額が48万円以下であれば、配偶者控除の適用を受けることができる。(2015.5-35-3)納税者の合計所得金額が1,000万円を超える場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除、配偶者特別控除のいずれも適用を受けることができない。(2013.9-35-3)合計所得金額が1,000万円を超える納税者が、控除対象配偶者を有していた場合、配偶者控除の適用を受けることができる。(2013.1-35-4)

広告