贈与と税金(全68問中19問目)

No.19

贈与税の計算に関する次の記述のうち、最も不適切なものはどれか。2021年1月試験 問53

- 子が同一年中に父と母のそれぞれから贈与を受けた場合、同年分の子の暦年課税に係る贈与税額の計算上、課税価格から控除する基礎控除額は最高110万円である。

- 暦年課税に係る贈与税額の計算上、適用される税率は、超過累進税率である。

- 贈与税の配偶者控除の適用を受ける場合、贈与税額の計算上、課税価格から配偶者控除額として最高2,500万円を控除することができる。

- 相続時精算課税制度に係る贈与税額の計算上、適用される税率は、一律20%である。

広告

正解 3

問題難易度

肢18.4%

肢214.6%

肢362.4%

肢414.6%

肢214.6%

肢362.4%

肢414.6%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

- 適切。暦年課税における基礎控除額は110万円ですが、これは贈与をした人ごとではなく、贈与を受けた人ごとに1年間で110万円となります。子が、同一年中に父と母のそれぞれから200万円ずつ贈与を受けた場合、その年分の暦年課税に係る贈与税額の計算上、課税価格から控除する基礎控除額は110万円である。(2023.1-53-1)子が同一年中に父と母のそれぞれから贈与を受けた場合、同年分の子の暦年課税に係る贈与税額の計算上、課税価格から控除する基礎控除額は、各贈与者につき最高110万円となる。(2022.1-54-2)個人が同一年中に複数回にわたって贈与を受けた場合、同年分の当該個人の暦年課税に係る贈与税額の計算上、課税価格から控除する基礎控除額は、受贈者1人当たり最高で110万円である。(2021.5-52-1)子が同一年中に父と母のそれぞれから贈与を受けた場合、同年分の子の暦年課税による贈与税額の計算上、課税価格から控除する基礎控除額は、最高で220万円である。(2020.9-52-2)子が同一年中に父と母のそれぞれから贈与を受けた場合、同年分の子の暦年課税に係る贈与税額の計算上、課税価格から控除する基礎控除額は最高で110万円である。(2020.1-52-2)子が同一の年において父と母のそれぞれから贈与を受けた場合、暦年課税における贈与税の基礎控除額は、最高で220万円である。(2017.1-52-1)父から贈与を受けた子が同一年中に母からも贈与を受け、暦年課税を選択した場合、贈与税の課税価格から基礎控除として贈与者ごとにそれぞれ110万円を控除することができる。(2014.1-51-1)

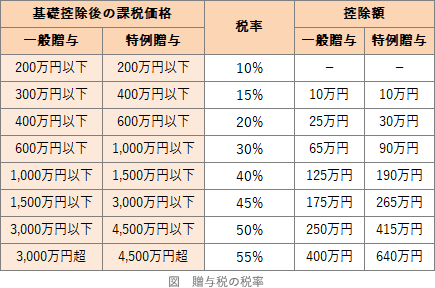

- 適切。暦年課税に係る贈与税率は、課税価格に応じて10%から55%まで8段階の超過累進税率になっています。

暦年課税に係る贈与税額の計算上、適用される税率は、超過累進税率である。(2022.1-54-1)暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。(2020.9-52-1)暦年課税による贈与に係る贈与税額の計算上、適用される税率は、超過累進税率である。(2019.5-53-2)暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。(2018.1-52-2)暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。(2017.5-53-3)

暦年課税に係る贈与税額の計算上、適用される税率は、超過累進税率である。(2022.1-54-1)暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。(2020.9-52-1)暦年課税による贈与に係る贈与税額の計算上、適用される税率は、超過累進税率である。(2019.5-53-2)暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。(2018.1-52-2)暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。(2017.5-53-3) - [不適切]。2,500万円ではありません。贈与税の配偶者控除は、配偶者から居住用不動産または居住用不動産の購入資金の贈与を受けた場合、一定の要件のもと、基礎控除額110万円とは別に最高2,000万円を控除することができる制度です。本控除の適用を受けた場合、贈与税額の計算上、贈与税の課税価格から、基礎控除額のほかに最高2,000万円を控除することができる。(2024.1-53-3)配偶者からの贈与について贈与税の配偶者控除の適用を受けた者は、その年分の贈与税額の計算上、課税価格から、基礎控除額のほかに最高2,000万円を控除することができる。(2023.1-53-3)贈与税の配偶者控除の適用を受けた場合、贈与税額の計算上、課税価格から基礎控除額のほかに配偶者控除として最高で3,000万円を控除することができる。(2021.5-52-2)贈与税の配偶者控除の適用を受けた場合、贈与税額の計算上、課税価格から配偶者控除額として最高で2,000万円を控除することができるほかに基礎控除額も控除することができる。(2020.9-52-3)贈与税の配偶者控除の適用を受けた場合、贈与税額の計算上、課税価格から配偶者控除額として最高で2,000万円を控除することができるほかに、基礎控除額の控除もできる。(2020.1-52-3)本控除の適用を受けた場合、贈与税額の計算上、贈与により取得した財産の合計額から、基礎控除額も含めて最高2,000万円の配偶者控除額を控除することができる。(2019.1-54-4)父と母のそれぞれから同一の年において財産の贈与を受け、いずれの贈与についても暦年課税の適用を受けた場合の贈与税額の計算においては、贈与税の課税価格から基礎控除額として最高220万円を控除することができる。(2018.9-53-1)贈与税の配偶者控除の適用を受ける場合の贈与税額の計算においては、贈与税の課税価格から基礎控除額を控除することができない。(2018.9-53-2)贈与税の配偶者控除の適用を受けた場合、贈与税額の計算上、贈与により取得した財産の合計額から、基礎控除額のほかに最高2,500万円の配偶者控除額を控除することができる。(2017.5-53-4)配偶者から贈与を受けて贈与税の配偶者控除の適用を受けた者は、贈与税の課税価格から、基礎控除額のほかに最高で2,000万円を控除することができる。(2017.1-52-3)本控除の適用を受けた場合、贈与税の課税価格から基礎控除110万円を控除することはできない。(2014.9-51-3)

- 適切。相続時精算課税制度を選択すると、特定贈与者(60歳以上の父母または祖父母)ごとに、基礎控除額を控除した後の残額の累計で2,500万円までの贈与について贈与税が非課税となります。2,500万円を超える部分については、一律20%の税率で贈与税が課されます。本制度の適用を受けた贈与財産に係る贈与税額の計算上、適用される税率は、一律25%である。(2024.5-52-1)相続時精算課税制度に係る贈与税額の計算上、適用される税率は、一律20%である。(2022.1-54-4)相続時精算課税制度の適用を受けた場合、贈与税額の計算上、適用される税率は、一律20%である。(2021.5-52-4)相続時精算課税制度を選択した場合、特定贈与者からの贈与により取得した財産に係る贈与税額の計算上、贈与税の税率は、一律20%である。(2020.9-52-4)相続時精算課税制度の適用を受けた贈与財産に係る贈与税額の計算上、適用される税率は、一律10%である。(2019.5-53-4)相続時精算課税制度を選択した場合、特定贈与者からの贈与により取得した財産に係る贈与税額の計算上、贈与税の税率は、一律20%である。(2018.1-52-1)

広告