FP2級過去問題 2015年5月学科試験 問41

問41

土地の価格に関する次の記述のうち、最も不適切なものはどれか。

- 地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。

- 相続税路線価は、地価公示の公示価格の90%を価格水準の目安として設定されている。

- 固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。

- 固定資産税評価額は、原則として、市町村長が固定資産評価基準により決定する。

広告

広告

正解 2

問題難易度

肢13.9%

肢224.2%

肢38.1%

肢463.8%

肢224.2%

肢38.1%

肢463.8%

分野

科目:E.不動産細目:1.不動産の見方

解説

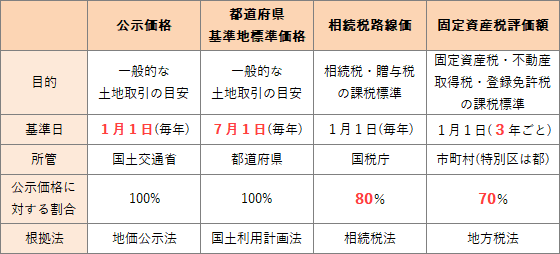

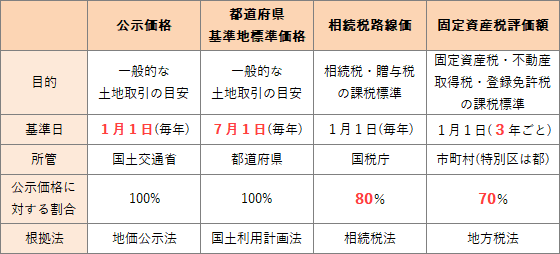

不動産の価格に係る公的価格には「公示価格」「都道府県基準地標準価格」「相続税路線価」「固定資産税評価額」があります。

- 適切。公示価格は、地価公示法に基づき国土交通省が公表している土地の価格で、毎年1月1日を価格判定の基準日としています。地価公示の公示価格は、毎年4月1日を標準地の価格判定の基準日としている。(2024.1-41-1)地価公示法による公示価格は、毎年4月1日を標準地の価格判定の基準日としている。(2023.1-41-1)地価公示法による公示価格は、毎年1月1日を標準地の価格判定の基準日としている。(2022.5-42-1)地価公示法による公示価格は、毎年1月1日を標準地の価格判定の基準日としている。(2021.1-42-1)地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。(2020.1-42-1)地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。(2019.9-42-1)地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。(2019.5-41-3)地価公示の公示価格の価格判定の基準日は、毎年7月1日である。(2018.9-41-1)地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。(2018.1-41-1)地価公示の公示価格は、毎年7月1日を価格判定の基準日としている。(2017.9-41-1)地価公示の公示価格は、毎年4月1日を価格判定の基準日としている。(2017.5-41-1)地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。(2017.1-42-1)地価公示の公示価格は、毎年1月1日を価格判定の基準日としている。(2016.1-42-1)地価公示の公示価格は、毎年4月1日を価格判定の基準日としている。(2014.9-41-1)

- [不適切]。90%ではありません。相続税路線価は、相続税や贈与税の基準となる評価額で、公示価格の80%を目安として設定されます。相続税路線価は、地価公示の公示価格の70%を価格水準の目安としている。(2024.1-41-3)相続税路線価は、地価公示法による公示価格の80%を価格水準の目安としている。(2023.1-41-3)相続税路線価は、地価公示法による公示価格の70%を価格水準の目安としている。(2022.5-42-3)相続税路線価は、地価公示の公示価格の70%を価格水準の目安として設定されている。(2020.1-42-3)相続税路線価は、地価公示の公示価格の80%を価格水準の目安として設定されている。(2019.9-42-3)相続税路線価は、地価公示の公示価格の70%を価格水準の目安として設定されている。(2019.5-41-1)相続税路線価は、地価公示の公示価格の80%を価格水準の目安として設定されている。(2018.9-41-3)相続税路線価は、地価公示の公示価格の90%を価格水準の目安として設定されている。(2018.1-41-2)相続税路線価は、地価公示の公示価格の70%を価格水準の目安として設定されている。(2017.9-41-3)相続税路線価は、地価公示の公示価格の80%を価格水準の目安として設定されている。(2017.5-41-3)相続税路線価は、地価公示の公示価格の70%を価格水準の目安として設定されている。(2017.1-42-3)相続税路線価は、地価公示の公示価格の80%程度の価格水準とされている。(2016.1-42-3)相続税路線価は、地価公示の公示価格の70%を価格水準の目安として設定されている。(2014.9-41-3)

- 適切。固定資産税評価額は、基準年度の前年の1月1日を基準日として3年ごとに見直されます。固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。(2022.5-42-4)固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。(2020.1-42-4)固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。(2019.5-41-2)固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。(2018.1-41-3)固定資産税評価額は、原則として4年ごとの基準年度において評価替えが行われる。(2017.5-41-4)固定資産税評価額は、原則として、3年ごとの基準年度に評価替えが行われる。(2017.1-42-4)固定資産税評価額は、原則として3年ごとの基準年度において評価替えが行われる。(2016.1-42-4)固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。(2014.9-41-4)固定資産税評価額は、原則として、3年ごとの基準年度において評価替えが行われる。(2014.1-42-4)

- 適切。固定資産税評価額は、固定資産税や都市計画税の基準となる評価額で、原則として市町村長(東京23区は都知事)が決定しています。固定資産評価基準とは、総務大臣が固定資産の評価の基準と評価の実施方法・手続を定めたものです。固定資産税評価額は、全国の各地域を管轄する国税局長が、固定資産評価基準に基づき決定する。(2024.1-41-4)固定資産税評価額は、原則として、市町村長が固定資産評価基準により決定する。(2021.1-42-3)固定資産税評価額は、原則として、市町村長が固定資産評価基準により決定する。(2018.1-41-4)固定資産税評価額は、原則として、市町村長が固定資産評価基準により決定する。(2017.9-41-4)

広告

広告