FP2級過去問題 2021年3月学科試験 問29

問29

ポートフォリオ運用に関する次の記述のうち、最も不適切なものはどれか。

- ポートフォリオの期待収益率は、ポートフォリオに組み入れた各資産の期待収益率を組入比率で加重平均した値となる。

- 異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1の場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は得られない。

- 同一期間の収益率がプラスで、かつその数値が同じである2つのファンドをシャープレシオで比較した場合、収益率の標準偏差の値が小さいファンドの方が効率よく運用されていたと評価することができる。

- 国内株式のポートフォリオにおいて、システマティック・リスクは、ポートフォリオの組入れ銘柄数を増やしても低減しない。

広告

広告

正解 2

分野

科目:C.金融資産運用細目:9.ポートフォリオ運用

解説

- 適切。ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を組入比率で加重平均した値となります。ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を組入比率で加重平均した値よりも大きくなる。(2025.1-28-4)ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を組入比率で加重平均した値よりも大きくなる。(2023.9-28-3)ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を組入比率で加重平均した値となる。(2022.5-28-3)ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を単純平均した値となる。(2022.1-27-4)ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を組入比率で加重平均した値となる。(2021.1-27-3)ポートフォリオの期待収益率は、組み入れた各資産の期待収益率を組入比率で加重平均した値よりも大きくなる。(2020.1-27-4)ポートフォリオの期待収益率は、ポートフォリオに組み入れた各資産の期待収益率を組入比率で加重平均した値となる。(2018.5-28-1)ポートフォリオの期待収益率は、ポートフォリオに組み入れた各資産の期待収益率を組入比率で加重平均した値となる。(2016.5-29-1)ポートフォリオの期待収益率は、ポートフォリオに組み入れた各資産の期待収益率を組入比率で加重平均して得た値となる。(2015.9-27-1)ポートフォリオの期待収益率は、ポートフォリオに組み入れた各資産の期待収益率を組入比率で加重平均して得た値となる。(2015.1-27-1)

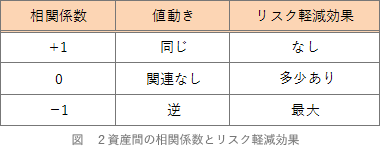

- [不適切]。2つの資産間の値動きの関連性を数値化したものを相関係数といい、「1」から「-1」までの数値で表します。相関係数が「-1」の資産同士は全く逆の値動きをするので最大のリスク低減効果を得られます。

異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1である場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は得られない。(2024.1-27-3)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数がゼロである場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減効果)は生じない。(2022.5-28-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1である場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は得られない。(2021.1-27-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が1である場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減効果)は最大となる。(2020.1-27-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は得られない。(2018.5-28-4)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は最大となる。(2017.1-27-1)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は得られない。(2016.9-27-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1の場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は得られない。(2016.5-29-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は最大となる。(2015.10-28-1)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が0(ゼロ)の場合、ポートフォリオを組成することによる分散投資効果は得られない。(2015.9-27-3)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が0(ゼロ)の場合、ポートフォリオ効果は得られず、ポートフォリオのリスクは単純に投資割合で加重平均したものになる。(2014.1-29-2)

異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1である場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は得られない。(2024.1-27-3)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数がゼロである場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減効果)は生じない。(2022.5-28-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1である場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は得られない。(2021.1-27-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が1である場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減効果)は最大となる。(2020.1-27-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は得られない。(2018.5-28-4)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの低減)は最大となる。(2017.1-27-1)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は得られない。(2016.9-27-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が-1の場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は得られない。(2016.5-29-2)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が1となる場合、ポートフォリオを組成することによる分散投資の効果(リスクの軽減)は最大となる。(2015.10-28-1)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が0(ゼロ)の場合、ポートフォリオを組成することによる分散投資効果は得られない。(2015.9-27-3)異なる2資産からなるポートフォリオにおいて、2資産間の相関係数が0(ゼロ)の場合、ポートフォリオ効果は得られず、ポートフォリオのリスクは単純に投資割合で加重平均したものになる。(2014.1-29-2) - 適切。シャープレシオは、収益のばらつき具合を示す標準偏差(リスク)に対しどれだけ効率的に収益(リターン)を得ることができたかを見る指標で、以下の式で求めます。

収益率-無リスク資産の収益率標準偏差

収益率が同じであれば、分母である標準偏差の値が小さいほど、シャープレシオの数値は大きくなります。シャープレシオが大きいほど効率よく運用されたと評価されます。同一期間における収益率が同じ2つのファンドをシャープ・レシオで比較する場合、収益率の標準偏差の値が小さいファンドの方が、収益率の標準偏差の値が大きいファンドよりも当該期間において効率的に運用されていたと評価することができる。(2024.1-27-4)同一期間の収益率が同じ2つのファンドをシャープレシオで比較した場合、収益率の標準偏差の値が小さいファンドの方が、取ったリスクに対して効率的に運用されていたと評価することができる。(2015.10-28-4)同一期間の収益率が同じ2つのファンドをシャープレシオで比較した場合、収益率の標準偏差の値が小さいファンドの方が効率よく運用されていたと評価することができる。(2015.9-27-4)同一期間の収益率が同じ2つのファンドをシャープレシオで比較した場合、収益率の標準偏差の値が小さいファンドの方が効率よく運用されていたと評価することができる。(2015.1-27-4)標準偏差は異なるが収益率が同じ2つのファンドをシャープレシオで比較した場合、標準偏差の値が大きいファンドの方が効率よく運用されていたと評価することができる。(2014.1-29-4) - 適切。システマティック・リスク(市場リスク)とは、市場全体の動向から影響を受けるリスクのことで、組入れ銘柄数を増やして分散投資をしても軽減することはできません。それに対し、分散投資をすることで軽減可能なリスクのことを非システマティック・リスクといいます。国内株式のポートフォリオにおいて、組入れ銘柄数を増やすことにより、システマティック・リスクを低減することができる。(2021.1-27-1)システマティック・リスクは、ポートフォリオの組入れ銘柄数を増やしても低減しない(2017.1-27-4)システマティック・リスクは、ポートフォリオの組入れ銘柄数を増やしても低減しない。(2016.5-29-4)

広告

広告