FP2級過去問題 2018年9月学科試験 問13

問13

生命保険料控除に関する次の記述のうち、最も不適切なものはどれか。

- 変額個人年金保険の保険料は、「個人年金保険料控除」の対象とはならず、「一般の生命保険料控除」の対象となる。

- 2012年1月1日以後に締結した生命保険契約に付加された傷害特約の保険料は、「一般の生命保険料控除」の対象となる。

- 2011年12月31日以前に締結した医療保険契約を2012年1月1日以後に更新した場合、更新後の保険料は「介護医療保険料控除」の対象となる。

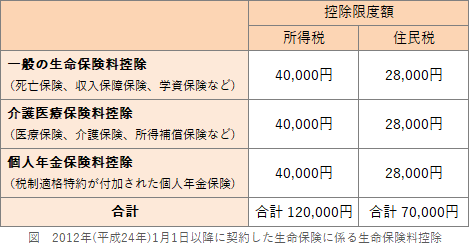

- 2012年1月1日以後に締結した生命保険契約の保険料に係る「一般の生命保険料控除」「個人年金保険料控除」「介護医療保険料控除」は、所得税では各4万円を限度に控除される。

広告

広告

正解 2

問題難易度

肢111.4%

肢265.9%

肢313.7%

肢49.0%

肢265.9%

肢313.7%

肢49.0%

分野

科目:B.リスク管理細目:3.生命保険

解説

- 適切。変額個人年金保険は、税制適格特約を付けることができないので、その保険料は個人年金保険料控除ではなく「一般の生命保険料控除」の対象となります。

【参考】個人年金保険料控除の対象となる個人年金保険契約は、契約日からの期間または支払保険料の総額に応じて、死亡給付金が逓増していくものであることが所得税法上の要件となっています。運用実績に応じて死亡給付金が変動する変額保険は、この要件を満たせないため税制適格特約を付けられません。変額個人年金保険の保険料は、個人年金保険料控除の対象とはならず、一般の生命保険料控除の対象となる。(2025.1-14-1)変額個人年金保険の保険料は、個人年金保険料控除の対象とはならず、一般の生命保険料控除の対象となる。(2024.5-13-4)変額個人年金保険の保険料は、個人年金保険料控除の対象とはならず、一般の生命保険料控除の対象となる。(2023.5-14-2)変額個人年金保険の保険料は、個人年金保険料控除の対象とはならず、一般の生命保険料控除の対象となる。(2022.5-13-3)2025年4月に加入した一時払定額個人年金保険の保険料は、個人年金保険料控除の対象となる。(2022.1-14-4)2012年1月1日以後に締結した一時払個人年金保険の保険料は、「個人年金保険料控除」の対象とはならず、「一般の生命保険料控除」の対象となる。(2021.3-14-3)2025年4月に締結した一時払定額個人年金保険契約の保険料は、個人年金保険料控除の対象となる。(2021.1-13-4)変額個人年金保険の保険料は、個人年金保険料控除の対象とならず、一般の生命保険料控除の対象となる。(2020.1-13-4)変額個人年金保険の保険料は、個人年金保険料控除の対象となる。(2019.1-14-1)一時払い個人年金保険の保険料は、「個人年金保険料控除」の対象とはならず、「一般の生命保険料控除」の対象となる。(2018.1-14-2)変額個人年金保険の保険料は、「個人年金保険料控除」の対象とはならず、「一般の生命保険料控除」の対象となる。(2015.10-14-2)変額個人年金保険の保険料は、「個人年金保険料控除」の対象とはならず、「一般の生命保険料控除」の対象となる。(2015.1-14-3) - [不適切]。2012年1月1日以後に締結した災害割増特約・傷害特約の保険料は、一般の生命保険料控除の対象にも、介護医療保険料控除の対象にもなりません。生死により保険金が支払われるもの、傷病の医療費支払事由により保険金が支払われるもののどちらにも該当しないからです。終身保険に付加された傷害特約の保険料は、生命保険料控除の対象とならない。(2025.1-14-2)2012年1月1日以後に締結した生命保険契約に付加された傷害特約の保険料は、生命保険料控除の対象となる。(2023.9-15-1)終身保険に付加された傷害特約の保険料は、介護医療保険料控除の対象とならない。(2023.5-14-4)生命保険契約に付加された傷害特約の保険料は、介護医療保険料控除の対象となる。(2022.5-13-2)2025年4月に締結した生命保険契約に付加された災害割増特約の保険料は、一般の生命保険料控除の対象となる。(2021.1-13-3)2012年1月1日以後に締結した生命保険契約に付加された傷害特約の保険料は、一般の生命保険料控除の対象となる。(2020.1-13-3)2012年1月1日以後に締結した生命保険契約に付加された傷害特約の保険料は、介護医療保険料控除の対象となる。(2019.5-14-3)2012年1月1日以後に締結した生命保険契約に付加された傷害特約の保険料は、一般の生命保険料控除の対象となる。(2019.1-14-2)2012年1月1日以後に締結した生命保険契約に付加された傷害特約の保険料は、「介護医療保険料控除」の対象となる。(2017.9-13-4)

- 適切。医療保険、がん保険、介護保険などを2012年1月1日以後に更新した場合、その支払保険料は「介護医療保険料控除」の対象となります。2011年12月31日以前に締結した医療保険を2012年1月1日以後に更新した場合、更新後の保険料は「介護医療保険料控除」の対象となる。(2021.3-14-1)2011年12月31日以前に締結した医療保険契約を2012年1月1日以後に更新した場合、更新後の保険料は介護医療保険料控除の対象とならず、一般の生命保険料控除の対象となる。(2020.1-13-2)2011年12月31日以前に締結した医療保険契約を2012年1月1日以後に更新した場合、更新後の保険料は介護医療保険料控除の対象とならず、一般の生命保険料控除の対象となる。(2019.5-14-4)2011年12月31日以前に締結した医療保険契約を2012年1月1日以後に更新した場合、更新後の保険料は「介護医療保険料控除」の対象となる。(2017.9-13-3)2011年12月31日以前に医療保険契約を締結し、2012年1月1日以後に当該契約を更新した場合、更新後の保険料は「介護医療保険料控除」の対象となる。(2014.5-12-2)

- 適切。2012年1月1日以後に締結した生命保険契約の保険料に係る「一般の生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」は、所得税では各4万円、住民税は各2.8万円の控除限度額になります。

2012年1月1日以後に締結した生命保険契約の保険料は、一般の生命保険料または個人年金保険料のうち、いずれか1つに区分される。(2023.9-15-2)2012年1月1日以後に締結した変額個人年金保険の保険料は、「一般の生命保険料控除」の対象とはならず、「個人年金保険料控除」の対象となる。(2021.3-14-2)2012年1月1日以後に締結した生命保険契約の保険料に係る「一般の生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」のそれぞれの控除額の上限は、所得税では4万円である。(2017.9-13-2)

2012年1月1日以後に締結した生命保険契約の保険料は、一般の生命保険料または個人年金保険料のうち、いずれか1つに区分される。(2023.9-15-2)2012年1月1日以後に締結した変額個人年金保険の保険料は、「一般の生命保険料控除」の対象とはならず、「個人年金保険料控除」の対象となる。(2021.3-14-2)2012年1月1日以後に締結した生命保険契約の保険料に係る「一般の生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」のそれぞれの控除額の上限は、所得税では4万円である。(2017.9-13-2)

広告

広告