FP2級過去問題 2022年9月学科試験 問37

問37

法人税に関する次の記述のうち、最も適切なものはどれか。

- 法人が特定公益増進法人に支払った寄附金(確定申告書に明細を記載した書類の添付あり)は、その全額を損金の額に算入することができる。

- 法人が納付した法人税の本税および法人住民税の本税は、その全額を損金の額に算入することができる。

- 法人が減価償却費として損金経理した金額のうち、償却限度額に達するまでの金額は、その事業年度の損金の額に算入することができる。

- 期末資本金の額等が1億円以下の一定の中小法人が支出した交際費等のうち、年1,000万円までの金額は、損金の額に算入することができる。

広告

広告

正解 3

問題難易度

肢122.9%

肢29.9%

肢359.4%

肢47.8%

肢29.9%

肢359.4%

肢47.8%

分野

科目:D.タックスプランニング細目:10.法人税

解説

- 不適切。法人が支出した寄附金の扱いは、寄附先により①国・地方公共団体等、②特定公益増進法人及び認定NPO法人等、③それ以外に区分されます。①国や地方公共団体に対する寄附金と指定寄附金(公益性・緊急性が高いものとして財務大臣が指定したもの)は、全額を損金に算入することができますが、それ以外の寄附金は一定の限度額までしか損金に算入することができません。よって、②特定公益増進法人に支払った寄附金は、全額を損金に算入することはできません。

【参考】寄附金の損金算入限度額(法人税)- ①国や地方公共団体への寄附金と指定寄附金

- 寄附金の全額

- ②特定公益増進法人及び認定NPO法人等への寄附金

- (資本金等の額×0.375%+所得金額×6.25%)×1/2

- ③それ以外(一般の寄附金)

- (資本金等の額×0.25%+所得金額×2.5%)×1/4

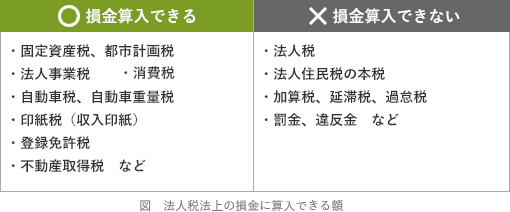

法人が特定公益増進法人に支出した寄附金は、その金額の多寡にかかわらず、その全額を損金の額に算入することができる。(2024.9-37-2) - 不適切。法人が納めた税金のうち、法人事業税や固定資産税などはその全額を損金の額に算入できます。しかし、法人税や法人住民税などは損金の額に算入できません。

法人が納付した法人住民税の本税の額は、損金の額に算入することができる。(2023.5-37-2)法人が法人税および法人住民税を納付した場合、その全額を損金の額に算入することができる。(2022.5-37-1)法人が納付した法人税の本税および法人住民税の本税は、その全額を損金の額に算入することができる。(2020.1-37-1)

法人が納付した法人住民税の本税の額は、損金の額に算入することができる。(2023.5-37-2)法人が法人税および法人住民税を納付した場合、その全額を損金の額に算入することができる。(2022.5-37-1)法人が納付した法人税の本税および法人住民税の本税は、その全額を損金の額に算入することができる。(2020.1-37-1) - [適切]。企業会計上は、費用収益対応の原則に従って法人ごとにどのような方法で減価償却を行っても自由です。しかし、税法上の損金や経費にできるのは、法人が減価償却費として計上した額のうち法定の償却限度額までの金額に限られます。償却限度額を超える部分の金額は損金不算入となります。法人が減価償却費として損金経理した金額のうち、償却限度額に達するまでの金額は、その全額を損金の額に算入することができる。(2025.1-37-4)法人が減価償却費として損金経理した金額は、その金額の多寡にかかわらず、その全額を損金の額に算入することができる。(2024.9-37-1)法人が減価償却資産として損金経理した金額のうち、償却限度額に達するまでの金額は、その全額を損金の額に算入することができる。(2023.9-37-2)法人が減価償却費として損金経理した金額のうち、償却限度額に達するまでの金額は、その全額を損金の額に算入することができる。(2022.5-37-4)法人が減価償却費として損金経理した金額のうち、償却限度額を超える部分の金額は、その事業年度の損金の額に算入することができる。(2020.1-37-4)法人が、減価償却費として損金経理した金額のうち償却限度額を超える部分の金額については、その全額を損金の額に算入することができる。(2015.9-39-1)

- 不適切。資本金1億円以下の中小法人が支出した交際費等は、「接待飲食費の50%相当額」または「年800万円」のいずれか多い額を限度として損金算入することができます。期末資本金の額等が1億円以下の一定の中小法人が支出した交際費等の額のうち、定額控除限度額である年1,000万円までの金額を損金の額に算入することができる。(2021.3-38-4)期末資本金等の額が1億円以下の一定の中小法人が支出した交際費等のうち、年1,000万円までの金額は、損金の額に算入することができる。(2020.1-37-3)期末資本金の額等が1億円以下の一定の中小法人が支出した交際費等のうち、年800万円までの金額は、損金の額に算入することができる。(2019.1-38-4)期末資本金の額等が1億円以下の一定の中小法人が支出した交際費等のうち、年800万円までの金額は、損金の額に算入することができる。(2018.9-37-3)期末資本金の額等が1億円以下の一定の中小法人が支出した交際費等のうち、年800万円までの金額は、損金の額に算入することが認められている。(2017.9-37-2)期末資本金の額が1億円を超える法人が支出した交際費は、損金の額に算入することが一切できない。(2015.5-39-3)資本金の額が1億円以下の法人が支出した交際費等の額のうち、損金の額に算入することができる金額は、540万円が上限とされている。(2014.1-38-4)資本金の額が1億円を超える法人が支出した法人税法上の交際費等は、全額が損金の額に算入される。(2013.5-39-1)資本金の額が1億円以下の一定の法人が支出した交際費等の額のうち、年600万円に達するまでの金額は、その事業年度において全額を損金の額に算入される。(2013.1-39-2)

広告

広告