FP2級過去問題 2020年9月学科試験 問34(改題)

問34

所得税における住宅借入金等特別控除(以下「住宅ローン控除」という)に関する次の記述のうち、最も適切なものはどれか。なお、取得した住宅は新築住宅であり、2025年4月に取得し、同月中にその住宅を居住の用に供したものとする。

- 納税者の合計所得金額が1,000万円を超える年分については、住宅ローン控除の適用を受けることができない。

- 購入した住宅が認定住宅に該当する場合、住宅ローン控除の控除額は、住宅ローン等の年末残高の合計額と5,000万円のいずれか低い金額に控除率を乗じて計算される。

- 住宅ローン控除の適用を受ける場合、居住の用に供した年分以後15年間、各年分の所得税額から控除することができる。

- 住宅ローン控除の対象となる家屋については、床面積が50㎡(合計所得金額が1,000万円以下であれば40㎡)以上であり、その2分の1以上に相当する部分がもっぱら自己の居住の用に供されるものでなければならない。

広告

広告

正解 4

問題難易度

肢111.0%

肢26.2%

肢36.7%

肢476.1%

肢26.2%

肢36.7%

肢476.1%

分野

科目:D.タックスプランニング細目:6.税額控除

解説

- 不適切。住宅ローン控除の適用を受けるためには、適用を受ける年ごとに合計所得金額が2,000万円以下でなければならないという要件があります。1,000万円を超えていても2,000万円以下であれば適用を受けられるので、本肢は誤りです。納税者のその年分の合計所得金額が2,000万円を超える年については、住宅ローン控除の適用を受けることができない。(2019.9-36-1)居住の用に供した年分の合計所得金額が2,000万円を超える者は、それ以降、合計所得金額が2,000万円を超えていない年分についても住宅ローン控除の適用を受けることができない。(2018.9-35-2)その年分の合計所得金額が3,000万円以下の者でなければ、住宅ローン控除の適用を受けることができない。(2018.1-35-1)納税者の年間収入が給与のみである場合、給与所得の金額が2,000万円を超える年は住宅ローン控除の適用を受けることはできない。(2014.5-35-2)

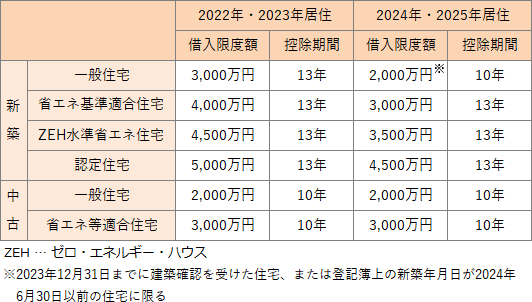

- 不適切。住宅ローン控除の控除額は「住宅ローン等の年末残高×控除率」で求めますが、取得した住宅の種類によって上限額が設けられています。2025年に新築の認定住宅を取得して居住した場合、原則として「4,500万円×控除率」が上限額となっています。

取得した住宅が認定住宅等以外の一般の中古住宅である場合、住宅ローン控除の控除額は住宅ローンの年末残高3,000万円までにつき控除率0.7%で計算され、控除期間は最長で13年となる。(2025.1-35-1)

取得した住宅が認定住宅等以外の一般の中古住宅である場合、住宅ローン控除の控除額は住宅ローンの年末残高3,000万円までにつき控除率0.7%で計算され、控除期間は最長で13年となる。(2025.1-35-1) - 不適切。15年間ではありません。2025年4月に新築住宅を取得した場合、住宅ローン控除の適用年数は最長で13年となります。控除限度額は年末残高の0.7%です。

- [適切]。住宅ローン控除が適用される住宅要件は、床面積が50㎡以上(合計所得金額が1,000万円以下であれば40㎡)であり、床面積の2分の1以上の部分が自己の居住用に使用するものである必要があります。住宅ローン控除の対象となる家屋は、床面積の2分の1以上に相当する部分がもっぱら自己の居住の用に供されるものに限られる。(2024.5-35-2)住宅ローン控除の対象となる住宅は、床面積が40㎡以上であり、その3分の2以上に相当する部分がもっぱら自己の居住の用に供されるものでなければならない。(2023.5-35-2)住宅ローン控除の対象となる家屋は、床面積の2分の1以上に相当する部分がもっぱら自己の居住の用に供されるものでなければならない。(2022.5-35-2)住宅ローン控除の対象となる家屋は、床面積の3分の1以上に相当する部分がもっぱら自己の居住の用に供されるものでなければならない。(2022.1-35-2)店舗併用住宅を取得した者が住宅ローン控除の適用を受けるためには、その家屋の床面積の3分の1以上に相当する部分がもっぱら自己の居住の用に供されるものでなければならない。(2021.3-36-4)住宅ローン控除の対象となる家屋は、床面積が50㎡(合計所得金額が1,000万円以下であれば40㎡)以上であり、その2分の1以上に相当する部分がもっぱら自己の居住の用に供されるものでなければならない。(2021.1-35-2)

広告

広告